平成の30年間、多くの企業が倒産の憂き目に遭った。そんな激動の時代だったからこそ、ビジネスマンにとって財務知識は不可欠のノウハウとなった。本特集では、平成30年間にわたる財務関連の週刊ダイヤモンドの記事を、PL(損益計算書)、BS(貸借対照表)、CF(キャッシュフロー計算書)の話題別に振り返る。

最後はCF(キャッシュフロー計算書)だ。2000年3月期、企業会計の管理方法を世界基準に変える「会計ビッグバン」の一環で、日本企業にCFの開示が義務付けられた。新しい指標の登場に当時、週刊ダイヤモンドも大注目した。

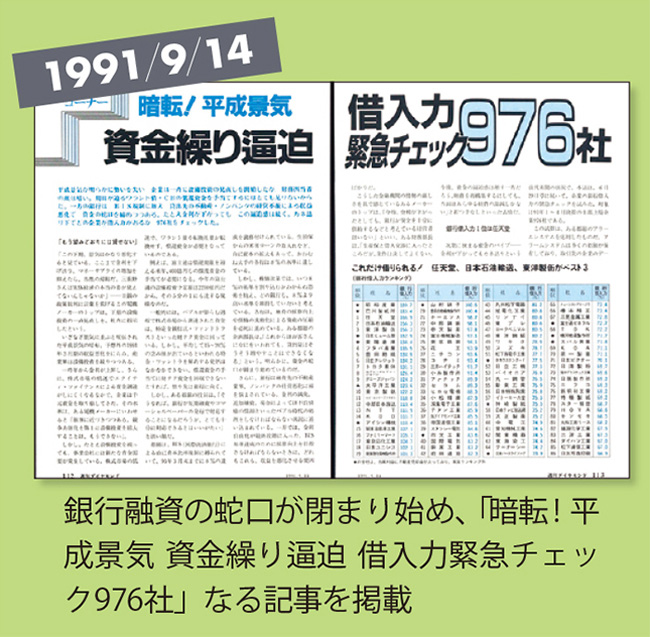

いざなぎ景気に並ぶと喧伝されてきた「平成景気」の暗転が誰の目にも明らかになってきた1991年9月14日号の週刊ダイヤモンドに「資金繰り逼迫 借入力緊急チェック976社」という記事があった。当時、大手銀行は国際決済銀行(BIS)の自己資本比率規制により、融資の採算向上を厳しく進めていた。さらに融資先の不動産業界やノンバンクの経営悪化に頭を悩ませていて、金利の減免や追加融資、不良債権の償却といった課題がちらつき始め、銀行融資の蛇口は閉まり始めていた。

いっぽうで企業は、株価の低迷によって株式市場からの資金調達は難しくなってきたところに、バブル期に発行したワラント債や転換社債が新株に転換されず、現金で償還する必要に迫られるなどで、手元資金が逼迫し始めていた。そんなカネ詰まりの状況下で、どの企業にどれだけの借り入れ力があるかをチェックしたものだ。記事によると、当時の都市銀行が目安にしていた貸出限度額は、その企業のCF10年分だという。そこから各社の「銀行借入可能額」をはじき出している。

もっとも、当時はCFの開示義務はなかったため、編集部で概算するしかない。計算式は「(当期利益-配当総額-役員賞与)+減価償却費」だった。実は、日本企業が有価証券報告書にCFを開示するようになったのは2000年3月期からである。それまでは各企業のCFを正確に捕捉するのは難しかった。