経営者と投資家が相互に学び合い、良い議論ができる関係を

朝倉:個人的には、過去に上場企業の経営に携わり、そして現在、シニフィアン株式会社でファンド運営に携わる立場となって感じる共通点もあります。それは、両者ともに「リソースの最適配分」を重視するという点です。

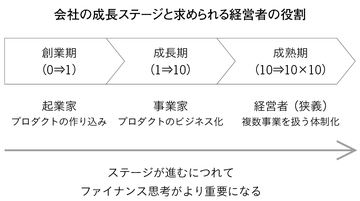

シード・アーリー期のスタートアップであれば、単一プロダクトの価値の磨き込みに集中すべきですが、組織が拡大するにつれ、プロダクトの機能やラインが複雑化・複線化し、組織も巨大化・複雑化します。そうなると、ヒト・モノ・カネといったリソースをどう配分すればパフォーマンスを最大化できるかといった観点がより重要になります。

この「リソースの最適配分」という観点では、経営者の考え方やセンス、観点も、投資家のそれに極めて近いと私は思います。

村上:投資家として、私も、アセットアロケーションによって価値が最大化するということを信じています。経営者の場合でも、限られたリソースの優先順位を適切に付けていく力は非常に重要でしょうね。

例えば営業組織を拡充すべきなのか、マーケティングにコスト投下すべきなのか、プロダクトに投資してプロダクト・マーケット・フィットを確立すべきなのか。これらはオペレーションレベルの議論に聞こえるかもしれませんが、こうした力点の見極めこそが重要な経営議論だと思います。こうした判断が精度高く検討できる人は、経営者としても株主としても非常に優秀なのではないかと思います。

小林:そうですね。他にもマインドセットの面でも、経営者と投資家の間に共通点や類似点を見いだせるのではないでしょうか。例えば独立系VCの場合、投資家であると同時に、自ら新たにVCファームを作った起業家という側面もあるわけですよね。

この点で、起業家魂を根底に持っている投資家というのは、ことベンチャーキャピタルには非常に多いのではないかと思いますし、「起業家としての共感」を軸に投資している側面も大いにあると思います。

朝倉:例えばウォーレン・バフェットは、「自分は経営者であるからこそ良い投資家でありし、また投資家であるからこそ良い経営者であれる」といったことを言っていますよね。

経営者であっても、会社を成長させるうえで投資家の観点は本来持っておくべきものであり、また投資家であれば、経営者の観点を持つことによって、より筋の良い投資ができるようになるのではないでしょうか。

短期的に投資家と経営者の利害はコンフリクトする局面もあるものの、長期的にお互いの視点・向かう方向性を共有できるような、そういった関係を構築していく努力が互いに必要なのでしょうね。よりマクロでも、経営者が投資家の視点を持ち、投資家が経営者の視点を持つように仕掛けていくことが大切なのだと思います。これはスタートアップに限らず、上場企業でも同じことですし、今でも様々なエンゲージメント・ファンドが試行錯誤していることだと思います。

村上:まさにそうですよね。上場/未上場、大企業/スタートアップ関係なく、いい経営者、いい投資家というのはお互いの立場を学び合って成長していますし、それでこそ良い議論ができるのだと思います。

*本記事はVoicyの放送を加筆修正し(ライター:正田彩佳 記事協力:ふじねまゆこ)、signifiant style 2020/7/5に掲載した内容です。