退職金をもらったり、年金を受け取ったりしている人には、確定申告をする義務のある人とない人がいます。ただし、確定申告をする義務はなくても、申告をすれば払い過ぎていた税金が戻ってくる人、すなわち「還付金を受け取れる人」がいます。どんな条件を満たしていた場合に、確定申告でトクする可能性があるのでしょうか?『いちばんわかりやすい確定申告の書き方』(ダイヤモンド社刊)の監修・土屋裕昭税理士が解説します。

「退職所得の受給に関する申告書」を

未提出な人は還付の可能性大

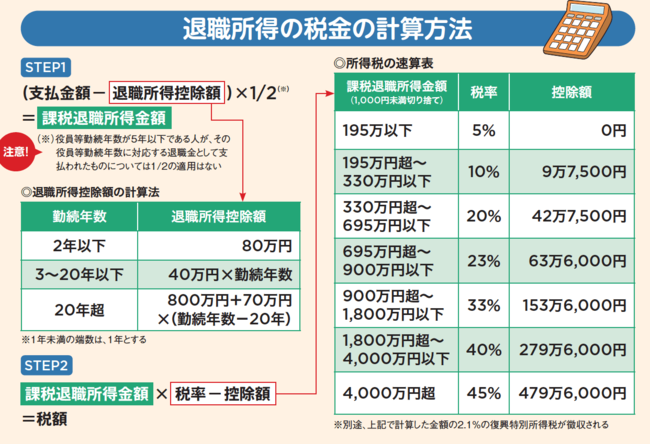

退職金は一時的に高額な収入を得ることになるため、給与所得などと同じ計算方法を適用すると、非常に高い所得税を支払わなければならなくなってしまいます。そのため、退職金を受け取る場合には、通常、退職前に会社を通して「退職所得の受給に関する申告書」を提出し、給与所得とは異なる方法で所得税額を計算します。下図がその計算方法です。

たとえば、勤続年数30年、退職金2000万円だった場合、以下のような計算になります。

STEP1

(支払金額2000万円-退職所得控除額1500万円*)×1/2=250万円

*退職所得控除額=800万円+70万円×(勤続年数30年-20年)

STEP2

退職所得金額250万円×税率10%-控除額9万7500円=所得税額15万2500円

所得税額15万2500円に復興特別所得税15万2500円×2.1%が加算され、合計15万5702円となります。この金額(別途、住民税)が源泉徴収されて、納税は完了です。

ところが、万が一、退職所得の受給に関する申告書を提出し忘れていた場合、退職金に対して一律20.42%の所得税及び復興特別所得税が源泉徴収されます。上記の例では、2000万円×20.42%=408万4000円が源泉徴収されるということです。本来、納めるべき所得税及び復興特別所得税額は15万5702円ですから、差額分の約392万8298円もの税額を余計に納めていることになります。

この納め過ぎた税金は確定申告によって取り戻すことができます。退職金をもらった人は税額が正しく計算されているかを確認し、間違っている場合には確定申告をして取り戻しましょう。