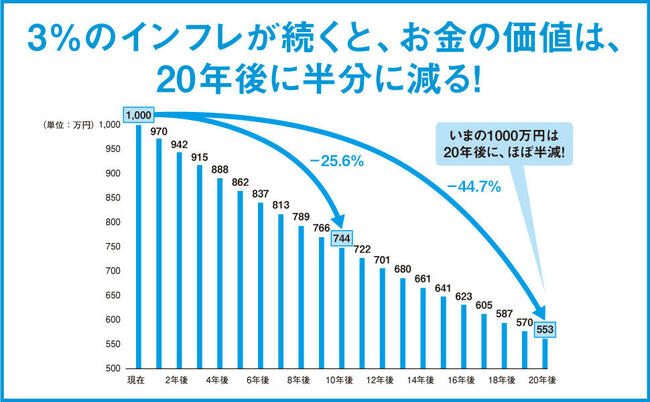

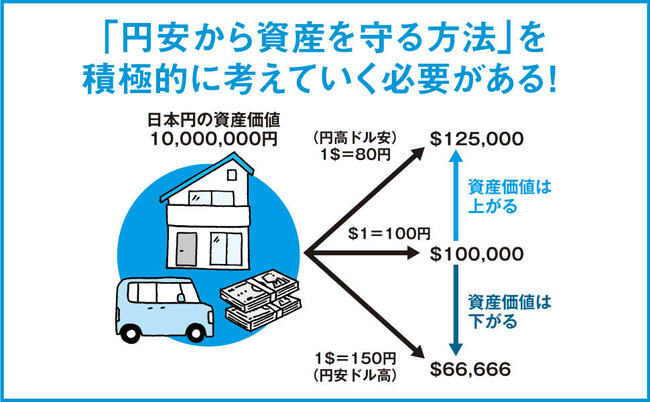

インフレ・円安の時代に入った今、資産を預金だけで持つことはリスクがあり、おすすめできない。「先行き不透明な時代」には、これまで投資に無縁だった人も資産を守り・育てるために資産運用を始める必要がある。『このままではあなたの現金の価値が下がる! インフレ・円安からお金を守る最強の投資』(朝倉智也著、ダイヤモンド社)が発売された。本書は、投信業界のご意見番が新しい時代を乗り切る「究極の運用法」をアドバイスするお金の入門書だ。大切なお金を守り増やすためには、どうすればいいのか? 本連載では、特別に本書から一部を抜粋・編集してその要旨をお伝えしていく。

Photo: Adobe Stock

Photo: Adobe Stock

国が「積み立て投資」を後押しする理由

積み立て投資については、「つみたてNISA」などの制度で国が後押ししているのはもちろん、銀行や証券会社などの金融機関も推進に力を入れています。もちろん、私も積み立て投資の有用性について、さまざまな場で繰り返しご説明してきました。なぜこれほど積み立て投資が勧められるのか、その理由を少し丁寧に見ておきましょう。

ドル・コスト平均法は、

平均購入価格を平準化する

積み立てとは、「毎月3万円」というように定時定額で投資をすることです。

投資のたとえがわかりにくい場合は、身近なもので考えてみるとよいでしょう。たとえば、毎月1000円分のリンゴを買うと決めている場合、リンゴが1つ100円のときは10個買うことができます。もし1つ50円に値下がりすれば、20個も買えます。反対に1つ200円に値上がりすれば、買えるのは5個です。

つまり積み立て投資をすると、価格が安いときには量を多く、価格が高いときは量を少なく買うことになります。このように投資のタイミングを分散する投資法を「ドル・コスト平均法」と呼びます。

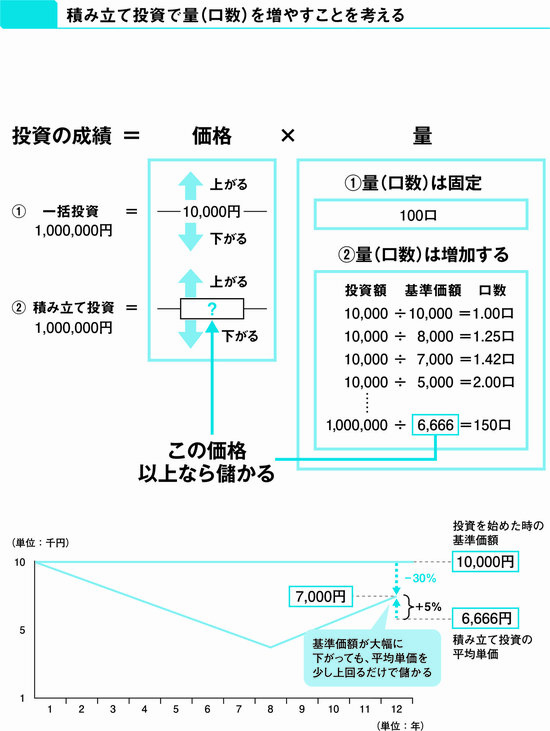

ドル・コスト平均法には、平均購入価格を平準化する効果があります。具体例で見てみましょう。下図をご覧ください。

たとえば、①100万円で一括投資する場合と、②毎月1万円ずつ積み立てる場合を考えてみましょう。1口1万円のときに投資を開始すると、一括投資で買えるのは100口です。

一方、積み立ての場合、基準価額が1万円のときは1口、8000円のときは1.25口、7000円のときは1.42口、5000円のときは2口というように、価格が下がると買える口数が増えます。

上図の下のように、基準価額が5000円まで下落した後、7000円まで戻ったとすると、基準価額は当初の1万円から30%下落したことになります。100万円を一括投資した場合は、資産が70万円に減ってしまうわけです。

しかし、積み立て投資の場合は基準価額が下がったときに口数を多く買うことができており、1口あたりの平均購入価格は6666円になります。つまり、基準価額が7000円に下がっていても、儲けが出ているのです。

もちろん、投資は「安く買って高く売る」ことで儲けが出るわけですから、この例で言えば「基準価格が5000円の時に100万円分を買うことができれば一番いい」ということになります。

しかし、値動きのある運用商品を買う場合、いつが「お買い得」なのかを見極めるのは非常に難しいものです。