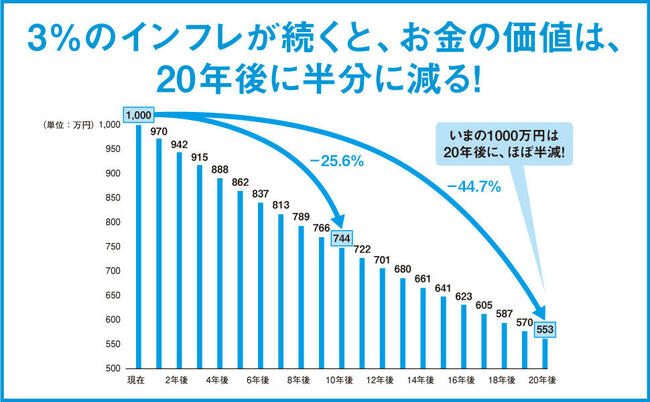

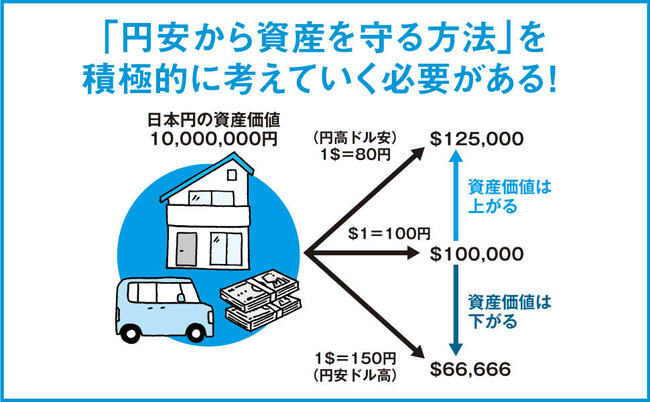

インフレ・円安の時代に入った今、資産を預金だけで持つことはリスクがあり、おすすめできない。「先行き不透明な時代」には、これまで投資に無縁だった人も資産を守り・育てるために資産運用を始める必要がある。『このままではあなたの現金の価値が下がる! インフレ・円安からお金を守る最強の投資』(朝倉智也著、ダイヤモンド社)が発売された。本書は、投信業界のご意見番が新しい時代を乗り切る「究極の運用法」をアドバイスするお金の入門書だ。大切なお金を守り増やすためには、どうすればいいのか? 本連載では、特別に本書から一部を抜粋・編集してその要旨をお伝えしていく。

Photo: Adobe Stock

Photo: Adobe Stock

投資信託を選ぶときは「コスト」を重視する

いかがでしょうか。資産管理のための投資の考え方について、だいぶつかめてきたでしょうか?

ここからは、実際に資産管理に活用する投資信託を選ぶうえで押さえておきたいポイントを解説します。まずは、ファンド選びで重要な「コスト」についてです。投資信託の3つのコストについて見ていきましょう。

投信には、3つのコストがかかる

投信には販売会社、運用会社、管理会社の3つの会社が関係しています。投信を利用する際はこれらの会社に対して手数料を払う必要があります。

主なコストとして押さえておきたいのは、「販売手数料(購入時手数料)」「信託報酬(運用管理費用)」「信託財産留保額」の3つです。

販売手数料は、投信を購入する際に販売会社に支払う手数料です。同じ投信でも、販売会社によって販売手数料が異なることもあるので注意が必要です。販売手数料は購入額の1~3%程度ですが、販売手数料が無料の「ノーロード」と呼ばれるものも数多くあります。販売手数料がかかると運用がマイナスからスタートすることになって不利なので、投信はできるだけノーロードのものを対象に選んだほうがよいでしょう。

信託報酬は、運用会社や販売会社、信託銀行に支払う手数料のことで、平たく言えば「運用にたずさわる人たちに毎年支払う手間賃」です。信託報酬は商品によって額が異なりますが、販売手数料と違って、同じ商品ならばどこの販売会社で購入しても金額は同じです。

信託財産留保額は、投信を解約する際に徴収される費用ですが、費用がかかる投信とかからない投信があります。

信託報酬は、将来の運用パフォーマンスの

良し悪しを決める重要なポイント

3つのコストのうち、長期の運用成績に与える影響が非常に大きいのが信託報酬です。

信託報酬は、投信を購入すると毎年運用益から自動的に引かれるため、「手数料がかかっている」という意識を持ちにくいもの。しかし実はこの信託報酬こそ、将来の運用パフォーマンスの良し悪しを決める重要なポイントなのです。

どれほど重要なのか、例を使って考えてみましょう。なお、一般に投資信託で「パフォーマンス」というとき、通常は信託報酬を差し引いたあとの運用実績をさしますが、ここでは話をわかりやすくするために「運用利回り」と「信託報酬」とを分けて考えます。

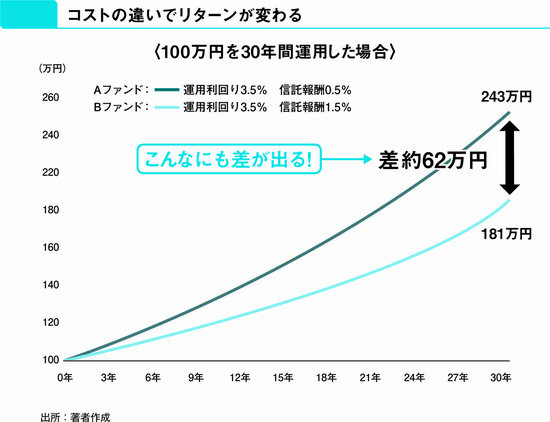

今、「運用利回り3・5%、信託報酬が0・5%」のAファンドと、「運用利回りが3・5%、信託報酬1・5%」のBファンドがあるとします。AファンドとBファンドは運用利回りだけ比べれば同じですが、信託報酬が毎年運用益から自動的に引かれるため、最終的に私たち投資家の手元に残るのは、Aファンドが「運用利回り3・5%-信託報酬0・5%=3・0%」、Bファンドは「3・5%-1・5%=2・0%」となります。つまり、Aファンドのほうが最終的なパフォーマンスが1・0%高くなるわけです。

この1・0%は、具体的にどれくらいの差を生むのでしょうか?

ここで皆さんに思い出していただきたいのが以前にご紹介した「複利運用」の考え方です。複利の考え方で運用すると、一見小さなパフォーマンスの違いが、長期では大きな差を生むことになるのでしたね。

実際、以下の図にあるようにAファンドとBファンドに100万円を投資して30年間複利で運用したとすると、Aファンドでは資産額がおよそ243万円になるのに対し、Bファンドではおよそ181万円となり、62万円近くの差がついてしまうのです。

運用利回りはあらかじめ約束されたものではない一方、信託報酬は最初から決まっています。信託報酬の低いファンドを選ぶことは、パフォーマンスの向上に直結するのです。ファンド選びでは、特に信託報酬をよく確認することが大切です。

(※本稿は『インフレ・円安からお金を守る最強の投資』の一部を抜粋・編集したものです)

SBIグローバルアセットマネジメント株式会社 代表取締役社長

1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、1995年米国イリノイ大学経営学修士号(MBA)取得。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立、および上場準備を担当。1998年モーニングスター株式会社(現 SBIグローバルアセットマネジメント株式会社)設立に参画し、以来、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努める。SBIホールディングス株式会社 取締役副社長を兼務し、SBIグループ全体の資産運用事業を管掌する。主な著書に『全面改訂 投資信託選びでいちばん知りたいこと』『改訂新版 ETFはこの7本を買いなさい』『一生モノのファイナンス入門』(以上、ダイヤモンド社)、『「iDeCo」で自分年金をつくる』(祥伝社新書)、『お金の未来年表』(SB新書)などがある。