「資本コスト」「コーポレートガバナンス改革」「ROIC」といった言葉を新聞で見ない日は少ない。伊藤レポートやコーポレートガバナンス・コード発表以来、企業には「資本コスト」を強く意識した経営が求められている。では、具体的に何をすればいいのか。どの経営指標を採用し、どのように設定のロジックを公表すれば、株主や従業員が納得してくれるのだろうか?

そこで役立つのが『企業価値向上のための経営指標大全』だ。「ニトリ驚異の『ROA15%』の源泉は『仕入原価』にあり」「M&Aを繰り返すリクルートがEBITDAを採用すると都合がいいのはなぜか?」といった生きたケーススタディを用いながら、無数の経営指標の根幹をなす主要指標10を網羅的に解説している。すでに役員向け研修教材として続々採用が決まっている。

そんな『経営指標大全』から、その一部を特別に公開する。

写真はイメージです Photo: Adobe Stock

写真はイメージです Photo: Adobe Stock

「ROEが高いからといって、株主が幸せであるとは限らない。株主が幸せになるのは、ROEが上昇したときではなく、株価が上昇(キャピタルゲイン)したときか、配当が得られた(インカムゲイン)ときだ。よって、企業経営においてROEの向上を強く意識する必要はない」

このようなことを言う企業経営者が目の前にいたとすれば、読者はどのようにして切り返すだろうか。伊藤レポートやスチュワードシップ・コード(SSコード)によって、ROE重視の経営は国内企業に定着した。しかし、心底ROEの意義と重要性を理解したうえで、ROEの目標値を対外的に打ち出している企業経営者は、想像するほど多くはないかもしれない。むしろ、このような考えを持っている経営者も少なからずあるだろう。

確かに、株主が金銭的なリターンによって幸せになるのは、キャピタルゲインとインカムゲインが得られたときであって、ROEが上昇したときではない。その点では、文章の前半部分は必ずしも誤ってはいない。一方で、「だからROEを強く意識する必要はない」と断定するのはどうだろう。解決するために必要なロジックは、ROEこそがキャピタルゲインやインカムゲインをもたらす源泉になること、よって株価を上げ、配当を増やしたいのなら、ROEをきちんと上げなさいと説明できればよい。

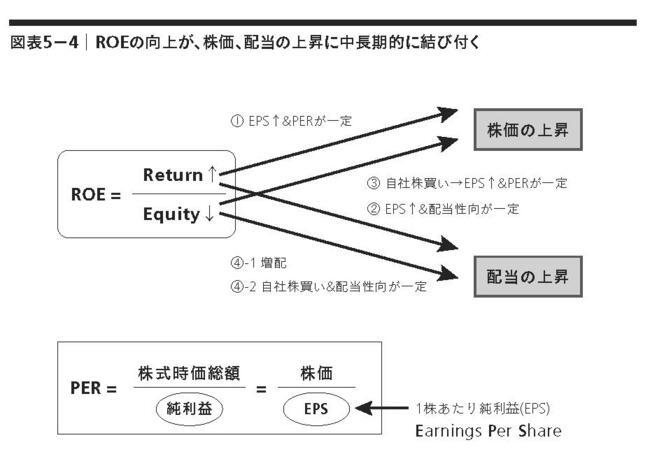

図表5-4は、ROEの向上が、長期的には株価の上昇や配当の上昇に結び付くことを示している。

図表5-4 ROEの向上が、株価、配当の上昇に中期的に結び付く

図表5-4 ROEの向上が、株価、配当の上昇に中期的に結び付く拡大画像表示

① ROEの上昇が分子の利益の増加によってもたらされる⇒EPSが上昇する⇒PERが一定である⇒株価は必ず上昇する

② ROEの上昇が分子の利益の増加によってもたらされる⇒EPSが上昇する⇒配当性向が一定である⇒配当は必ず上昇する

③ ROEの上昇が分母の自己資本の減少(自社株買い)によってもたらされる⇒EPSが上昇する⇒PERが一定である⇒株価は必ず上昇する

④-1 ROEの上昇が分母の自己資本の減少(増配)によってもたらされる⇒配当は必ず上昇する

④-2 ROEの上昇が分母の自己資本の減少(自社株買い)によってもたらされる⇒EPSが上昇する⇒配当性向が一定である⇒配当は必ず上昇する

ROEは分数なので、分母がどんなに増加しても、それ以上に分子が増えれば向上を続ける指標だが、ここではわかりやすく、分子は増加、分母は減少と切り分けて考えた。4つの矢印が成立するには、PERは一定である、配当性向は一定であるという前提が必要となる。もちろんこれら指標は短期的には変動するものだが、中長期的に考えれば、会社の事業内容や配当方針が大きく変化しない限り、一定とするのは妥当な前提と考えられよう。

実際は分子の利益が増えれば、分母の自己資本に内部留保されるため、分子と分母は切り離せない。そこまでを勘案してROEを上昇させていれば、必然的に株価や配当の上昇につながっていくということである。