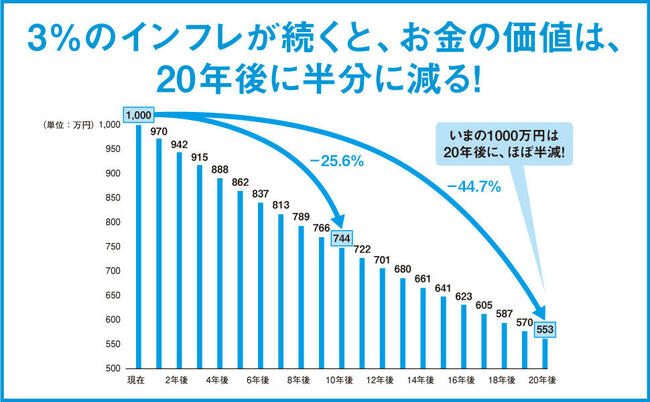

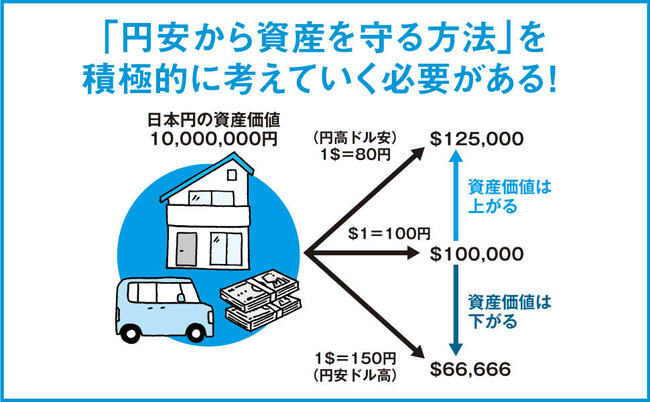

インフレ・円安の時代に入った今、資産を預金だけで持つことはリスクがあり、おすすめできない。「先行き不透明な時代」には、これまで投資に無縁だった人も資産を守り・育てるために資産運用を始める必要がある。『このままではあなたの現金の価値が下がる! インフレ・円安からお金を守る最強の投資』(朝倉智也著、ダイヤモンド社)が発売された。本書は、投信業界のご意見番が新しい時代を乗り切る「究極の運用法」をアドバイスするお金の入門書。大切なお金を守り増やすためには、どうすればいいのか? 本連載では、特別に本書から一部を抜粋・編集してその要旨をお伝えしていく。

Photo: Adobe Stock

Photo: Adobe Stock

アクティブファンド選びでは、ここをチェック

アクティブファンドを選ぶチェックポイントは複数ありますが、最初に見たいのは「過去の運用実績」です。

過去の運用実績をチェックする際に前提として知っておきたいのは、「何と比べるか」が重要なことです。テストの点数にたとえれば、同じ「80点」でもクラスの平均点が50点ならよい成績といえますが、平均点が90点ならよい成績とは言えません。

投信の場合、投資対象となる資産や地域などの観点から内容が似ているものどうしを比べる必要があります。このため、アクティブファンドのリターン等を見る場合、同じカテゴリーに分類されているファンドの平均と比較することになります。

運用実績の数字を見る際は、必ず5年、10年といった長期の「トータルリターン(収益分配と値上がり益から計算した年利回り)」を確認します。リターンが安定しているかどうかは、過去の運用期間が長ければ長いほど正確に判断できるからです。

また、運用実績を評価する際には、リターンだけでなくリスクもよくチェックすることが大切です。

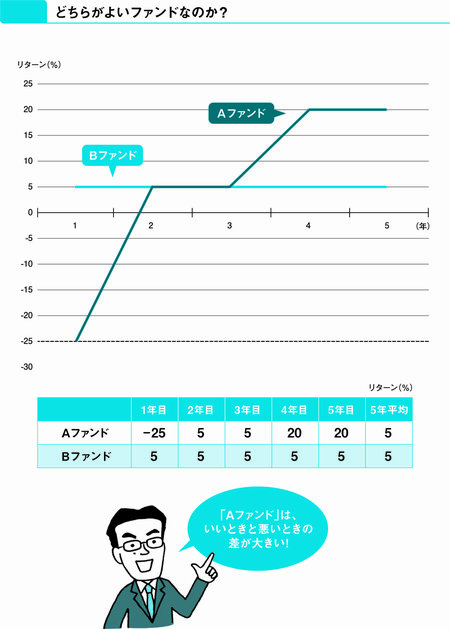

簡単な例で考えてみましょう。去年と今年の利回りが、2年連続で20%のAファンドと、5%の利回りにとどまっているBファンドがあるとしましょう。おそらくこの数字だけ見ると、「Aファンドのほうが優れている」と思う方が多いのではないかと思います。

しかし、もう少しさかのぼって過去3年の利回りを調べてみたところ、Aファンドが5%、5%、マイナス25%だったのに対し、Bファンドは3年連続で5%だったとしたらどうでしょうか?

Bファンドは、5年間変わることなく毎年5%の利回りを上げています。一方Aファンドは、その年によって利回りに大きなバラツキがあるうえ、5年前にいたってはマイナス25%です(下図)。

先に、リスクとは価格やパフォーマンスのブレのことをさすと説明しました。そのことをふまえて2本のファンドを見比べると、毎年安定的に5%のリターンを上げているBファンドのほうがリスクが低いことがわかるでしょう。

(※本稿は『インフレ・円安からお金を守る最強の投資』の一部を抜粋・編集したものです)

SBIグローバルアセットマネジメント株式会社 代表取締役社長

1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、1995年米国イリノイ大学経営学修士号(MBA)取得。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立、および上場準備を担当。1998年モーニングスター株式会社(現 SBIグローバルアセットマネジメント株式会社)設立に参画し、以来、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努める。SBIホールディングス株式会社 取締役副社長を兼務し、SBIグループ全体の資産運用事業を管掌する。主な著書に『全面改訂 投資信託選びでいちばん知りたいこと』『改訂新版 ETFはこの7本を買いなさい』『一生モノのファイナンス入門』(以上、ダイヤモンド社)、『「iDeCo」で自分年金をつくる』(祥伝社新書)、『お金の未来年表』(SB新書)などがある。