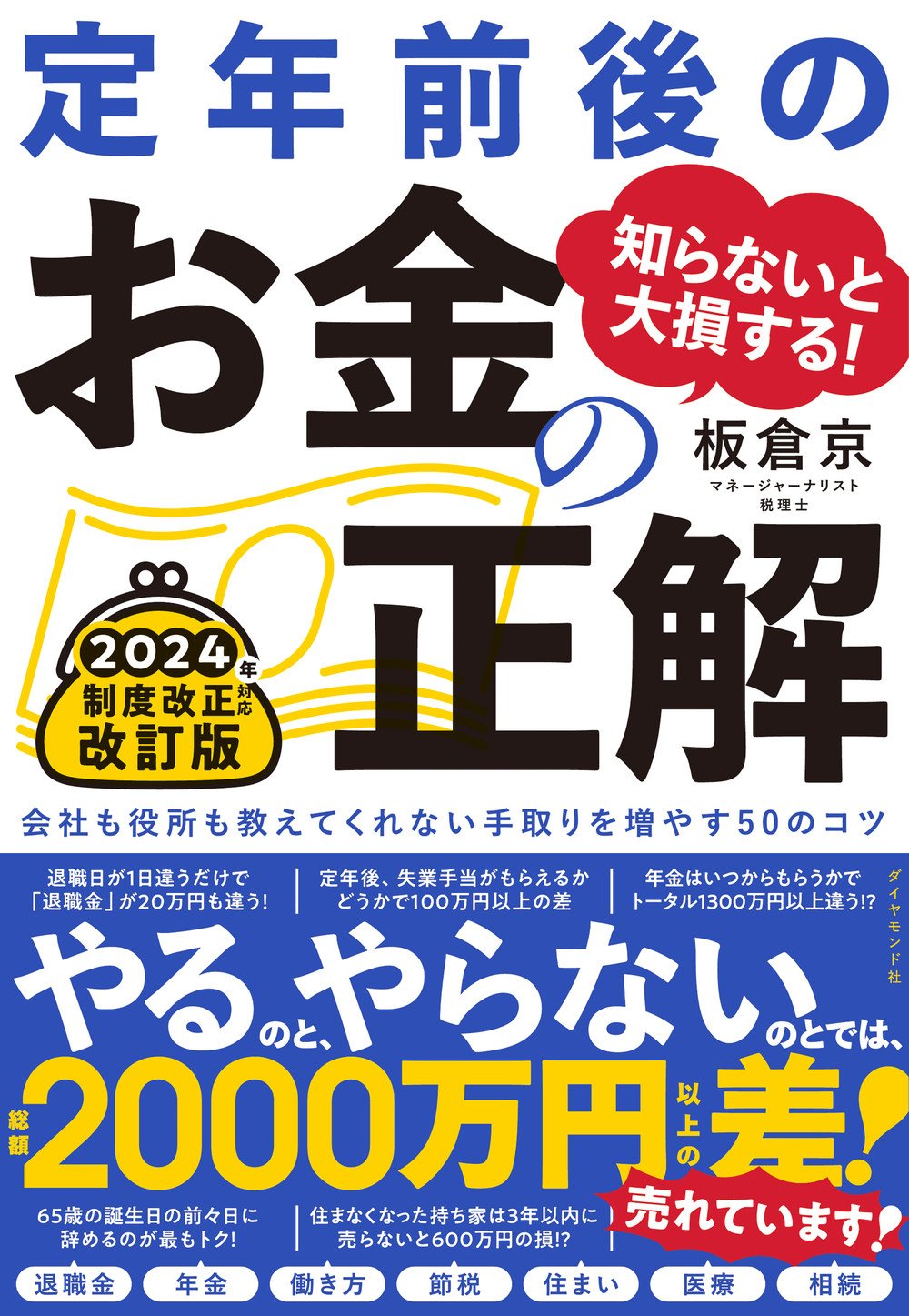

定年前後の決断で、人生の手取りは2000万円以上変わる!マネージャーナリストでもある税理士の板倉京氏が著し、「わかりやすい」「本当に得をした!」と大人気になった書籍が、2024年の制度改正に合わせ改訂&パワーアップ!「知らないと大損する!定年前後のお金の正解 改訂版」として発売されました。本連載では、本書から抜粋して、定年前後に陥りがちな「落とし穴」や知っているだけでトクするポイントを紹介していきます。

「定年前後のお金の正解 改訂版」より

「定年前後のお金の正解 改訂版」より

「年金をいつから受け取るべきか」問題

年金が受け取れるのは、原則65歳からですが、60~75歳の間で自由に選ぶことができます。

年金を65歳より早く受け取る「繰り上げ」受給は、早く受け取る代わりに年金年額が減ります。一方、65歳より遅く受け取る「繰り下げ」受給は、遅く受け取る代わりに年金年額が増えます。はたして、何歳から受け取るのがトクなのでしょうか……。

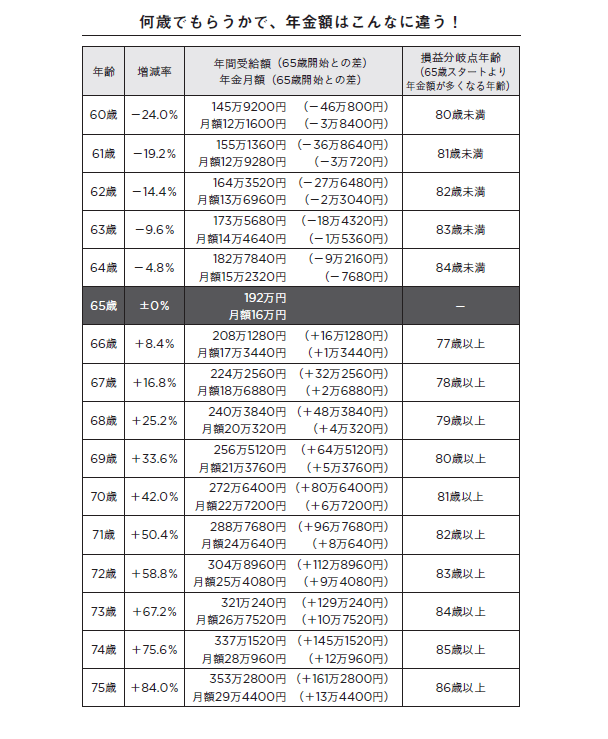

受取開始時期を決める一番のカギは、65歳で受給開始した場合と比べて受給総額がトクになる年齢を表す「損益分岐点」です。たとえば、60歳から「繰り上げ受給」した人は80歳が損益分岐点。70歳から「繰り下げ受給」した人は81歳が損益分岐点です。

つまり、80歳になる前に死んでしまったら、65歳からもらうより60歳からもらっていたほうが総額は多くなり、81歳よりも長生きしたら、65歳からもらうより70歳からもらっていたほうが総額が多かった、ということです。しかし、もらい始める時点では寿命は誰にも分からないので、この問題には結論がでません。

結局いつからもらい始めればいいのかを決めるカギは、具体的な金額を見える化して、リスクとリターンをどうとるか、ということなのだと思います。

冒頭に受給開始年齢別の「年金額の増減率」と「年金額」、「損益分岐点となる年齢」を表にしましたので、具体的な数字を見ていただければと思います。この表では、年金額を月16万円としていますので、ご自分の年金額に合わせて、見直していただくことをおススメします。たとえば、年金額が月20万円であれば、1.25倍の金額で確認するといったように使ってみてください。

ただし、年金には税金や社会保険料がかかり、これらは年金額が多いほど高くなるので、実際は、表の損益分岐点の年齢よりも、1~2歳ほど、うしろにずれてくる可能性が高いです。

たとえば、年金月額16万円の人が「繰り上げ」を選択した場合、仮に、60歳になってすぐに年金をもらい始めると、65歳からもらい始めるよりも年金が24%減(年間46万800円減)となりますが、早くもらい始めている効果があり、79歳までは手にする年金総額は多くなります。

しかし、損益分岐点である80歳を超えると、「繰り上げ」しなかった場合と比べて、毎年46万800円ずつもらう年金が少なくなります。これが具体的なリスクというわけです。仮に90歳まで生きたら、507万円程度ももらえる年金総額が少なくなるということです。

「繰り下げ」をした場合、仮に、70歳から受け取りを始めると、65歳からもらい始めるよりも年金が42%、年間80万6400円多くなります。損益分岐点を越える81歳以降にその効果が出るので、仮に90歳まで生きれば、65歳からもらい始めるよりも806万円程度もらえる年金総額が多くなるということです。もし、75歳まで繰り下げた人が100歳まで生きた場合、86歳以降、毎年161万2800円ずつ多くなりますから、年金総額は65歳でもらい始めた人よりも2419万円程度多くなります。これが具体的なリターンです。

繰り下げは早死にすると一気に損!

逆に早死にした場合の「繰り下げ」のリスクですが、70歳から年金をもらおうと思っていた人が、70歳と1か月で亡くなってしまえば、年金はなんと、1か月分しかもらえません。ただし1回ももらわずに亡くなった場合は、65歳から亡くなるまでの間の年金は遺族に支払われます(繰り下げによる増加はなく、また、請求時点から5年以上前の分は時効となり受け取れません)。

もしこの人が、60歳からもらっていたなら、70歳直前に亡くなってもすでに1459万2000円も年金をもらっていることになります。こんな極端な例でなくても、「繰り下げ」は、1回に受け取れる金額は多くなりますが、早死にすると、受け取れる年金総額が大きく減る可能性があります。

一部だけの繰り下げでリスクヘッジができる

「繰り下げ」の場合、一部だけを「繰り下げ」るという方法もあります。

たとえば、16万円の年金月額の内訳が(老齢基礎年金6万円+老齢厚生年金10万円)だった場合、「老齢基礎年金だけ」「老齢厚生年金だけ」と繰り下げする部分を選べるので、リスクヘッジに利用できます。

*本記事は「知らないと大損する!定年前後のお金の正解 改訂版」から、抜粋し新原稿を加えて編集したものです。