投資はいつ始めるのがベストなのか? 長期投資といっても、リターンはいつプラスになるのか? 2024年からスタートした新NISA(少額投資非課税制度)を中心に、資産運用のメリットや活用法について、ファイナンシャルプランナー深田晶恵さんと、ロボアドバイザーサービスのウェルスナビ代表取締役CEO柴山和久さんが本音で徹底討論した「新NISA完全活用法」セミナー(23年12月21日開催)より、投資の基本である「長期・積立・分散」の効果や実績に関する解説をダイジェストでご紹介します。

――投資の基本として重要な「長期・積立・分散」の考え方は、新NISAでも応用できるといわれます。では、なぜ重要なのか。具体的に過去の実績も踏まえながら、まずはウェルスナビの柴山CEOに解説いただいて、その後で柴山さんと深田さんにさらに突っ込んで質問していきます。

柴山和久さん(以下、柴山) 最初に、「長期」投資の重要性から説明しましょう。

「投資」というと、短期で株を売買するようなイメージを持つ方が多いかもしれませんが、資産運用で重要なのは「長期的な視点」と「長期的な計画と行動」です。短期間でお金を増やすのは、投資のプロであっても非常に難しいことです。逆に長期投資をすると、時間を味方につけて、世界経済が成長するのに合わせて資産を増やすことが可能になります。「長期」というと「10年かそれ以上」というのが一つ大きな目安になります。

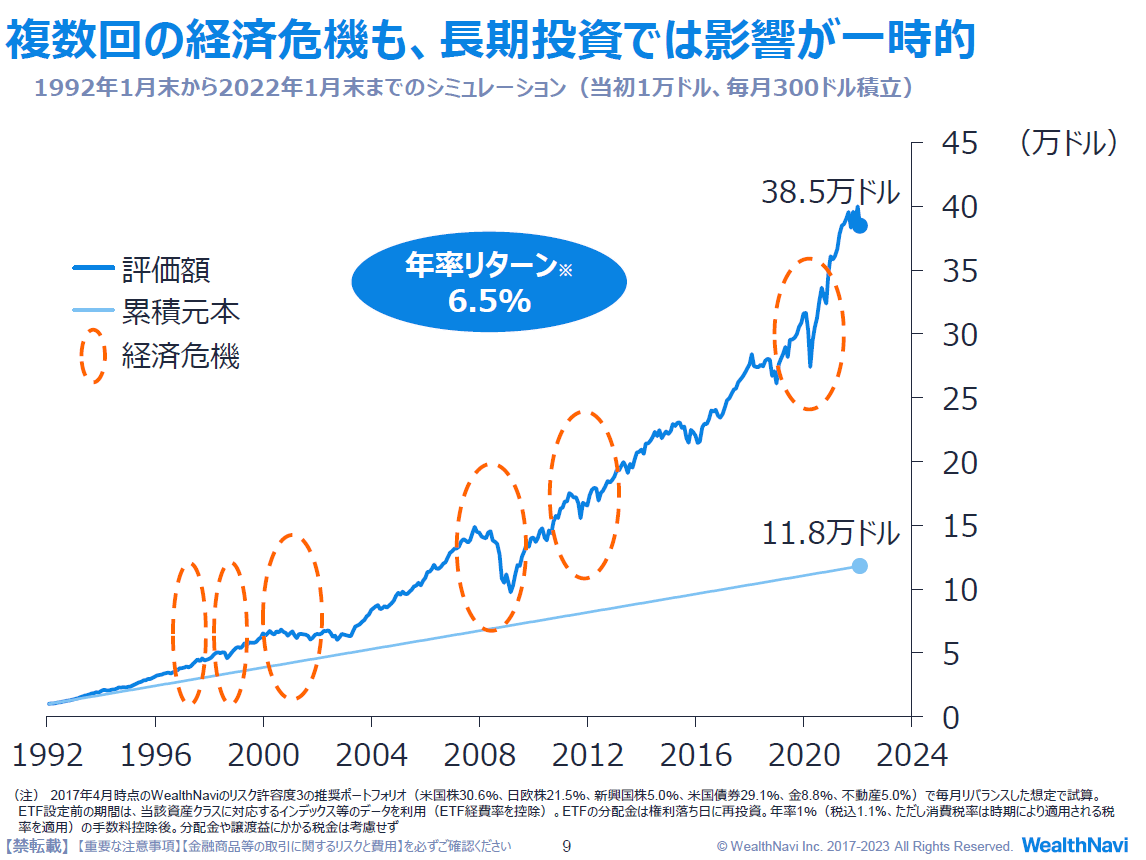

長期・積立・分散の投資を30年間続けた場合のシミュレーション(1万ドルでスタートして、毎月300ドル積み立てた場合)が、このグラフです。

世界に分散投資する場合、世界で標準的な基軸通貨のドルで見ると、効果を正確に把握できるのでドルで見ていきます。元本が11.8万ドルに対し、資産評価額38.5万ドルと3.2倍になっています。経済危機や金融危機が起きても、長期投資であればその影響を限定的に抑えて乗り越えていくことができます。グラフを見る限り「右肩上がりに伸びてる!」と思えますが、実はこの間に6~7回(数え方の基準によって異なる)の危機が発生しています。

・98年 ロシアで財政危機から通貨危機。日本でも山一證券や長銀が破綻。

・2000年 ドットコムバブル崩壊

・2008年 リーマンショック。日経平均や米国の為替指数は半分ぐらいに低下。

その後もいくつか危機が起こり、直近では2020年にコロナショックがありました。私たちが30年間投資を続けていくと、同じような金融・経済危機が同じぐらいの頻度で起こるかもしれない、という心づもりで資産運用をすることが大切です。

そして、長期的に投資をすると、それらの危機を乗り越えていける、という点が重要です。たまに「グラフがうまく右肩上がりに見えるところを切り取っているのでは?」と聞かれますが、実はどの10年間を切り取っても資産は増えています。リーマンショック直前の、株価が一番高いタイミングで投資を始めて10年間投資したという場合も、資産は増えています。

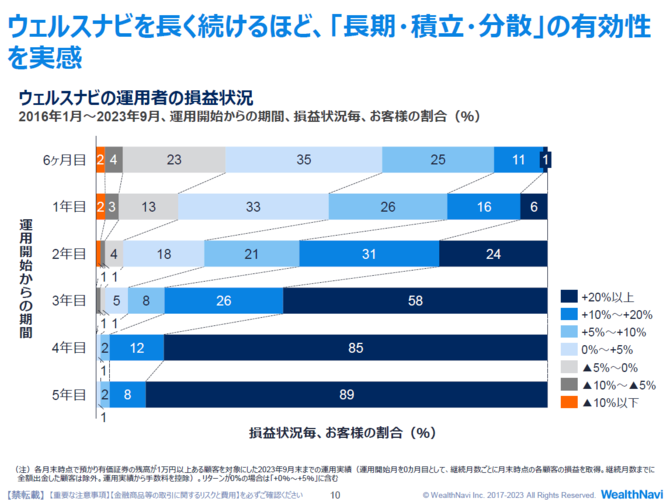

ウェルスナビのお客様のデータからも、この点は確認できます。

いまお客様の数は40万人弱、預かり資産が約1兆円弱(編集部注:現在は1兆円超)ですが、2016年以降にサービスを始めてから6カ月目、1年目、2年目……と投資期間ごとにお客様の損益状況を見ると、長く続ければ続けるほど、資産がプラスになって安定するという傾向があります。6カ月目ではマイナスの方が3割、1年目だとマイナスの方が2割いらっしゃいますが、2年目以降になるとマイナスの方が1割をきってくることがわかります。ちなみに、この資料はいずれも手数料分を差し引き済みです。

次に重要なのが、「分散」投資です。

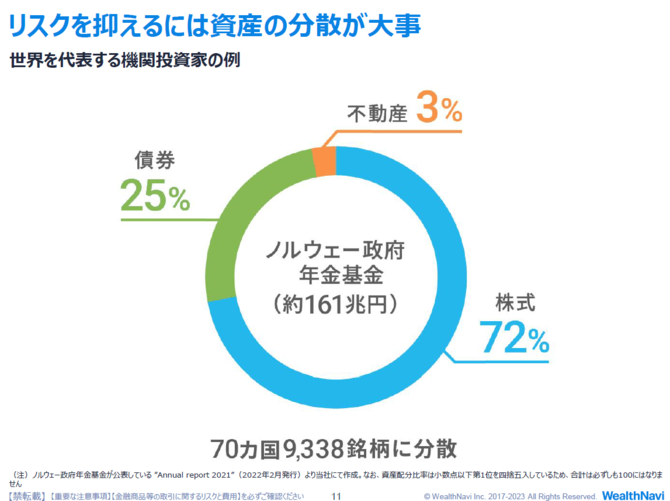

資産運用を行ううえでは、「リスクを抑えること」が重要です。代表例として、世界で3番目に大きな資産を運用しているノルウェー政府年金基金(161兆円)のポートフォリオを見ていきましょう。

株式72%、債券25%、不動産3%、銘柄ベースでは日本のトヨタ自動車や米国のアマゾン、スイスのネスレなど、70カ国9338銘柄に分散投資されています。いわば世界中のいろいろな資産に分散投資しているわけです。

ここで重要なのは、「円グラフが1色ではない」ということです。不動産投資だけ、株式投資だけ、ではなく、100兆円以上を運用する場合であっても、投資する資産の種類を株や債券などに分けています。

なぜこのように資産を分散させるのか。たとえばリーマンショックのとき、株価は米国でも日本でも半分ぐらいに下落しましたが、債券や金の価格は上がりました。両方に投資していれば、それぞれの動きを打ち消しあうことで、資産価値の下落ショックをやわらげることができました。経済危機が起きるたびに何がどのぐらい下落するのかというパターンは異なります。あらかじめどうなるかはわからないけれども、最初からいろいろな資産に分散して投資することで、リスクを緩和できるのです。

最後が「積み立て」の重要性です。先ほどドル建てで見たシミュレーションを円建てで見てみても、元本が1180万円、評価額が3982万円で、年率6.6%(ドル建ては6.5%)とほぼ同じペースで増えていることがわかります。これこそ積み立てのメリットです。

ドル円相場は動いていますから、積み立てにすることで、円高のときは割安で資産を買えるし、円安のときには割高で買う量を抑えることができます。リスクを抑えて、為替の影響をやわらげることができるのです。

これは株価についても同じで、リーマンショックのとき株価がほぼ半分になってから3年後に100に戻っていますが、積み立てしておくと、23.5%プラスになりました。株価が低迷した間に安く買えていたからです。逆に株価が上がっていくときに買い増すと割高になりますから、積み立てだけだと+26.2%にしかなりません。

「お金を増やすうえで、積み立てと一括のどちらがいいか」とよく聞かれますが、これはわかりません。ただ積み立てと一括を組み合わせることで、リスクを軽減できるメリットは大きいです。積み立てと一括のどちらが「お金を増やせるか」ではなく、どちらが「リスクを抑えて投資ができるか」と考えて積み立てを組み合わせることをお薦めします。この考え方は、NISAの中でも生かしていくことが大切だと思います。

――長期積み立ての効果は先ほどの解説のとおりだと思います。利益確定や株価下落の増額投資の必要性、有効性についてはどう考えればよいか、柴山さんと深田さんのお考えを伺えますか。

柴山 相場を見て判断するのではなく、あくまで自分自身や家計の状況にあわせて増額できるなら増額する、難しいなら無理して増額しない、ということが長期投資を続けるうえでは重要です。「周りが投資しているから」「株価が上がっているから」と、むやみに投資額を増やしたりしないでください。

そして、特に新NISAについていえば、利益確定をする必要はありません。「利益確定」といっても、「なにも確定したことにはならない」からです。実際、利益確定して現金化しても、それを別のものに投資するか、そのタイミングで税金を払うだけです。NISAの場合は税金もかからないので、利益確定もする必要はありません。たとえば100万円が120万円に値上がりしているから確定しておきたい、という気持ちになるとは思いますが、その120万円分を再びNISA枠で投資しようとすると非課税枠が120万円分減ってしまうデメリットもあります。

深田晶恵さん 相場が下がったときに買い足したくなる気持ちはわからなくないです。私自身の恥ずかしい経験も含めてお話ししましょう。リーマンショックのとき日経平均株価が一気に1万9000円から1万5000円ぐらいまで下がったので、日経平均連動型ETFをかなりまとまった金額を使って買ったのですが、そのあとさらに8000円ぐらいまで下落したんです。そのとき「底値で買うことは本当にできないものなんだな」と痛感しました。

今振り返るとわかりそうなものですが、その渦中にいると判断が非常に難しい。絶対覚えておいてほしいのは、「〇〇ショック」と呼ばれるような大暴落が起こっても、びっくりして売ってはいけない、積み立てをストップしてはいけない、ということです。暴落しても積み立てを続けることで口数を沢山買うことができるので、とにかく頑張って続けていく大切さを強調しておきたいです。