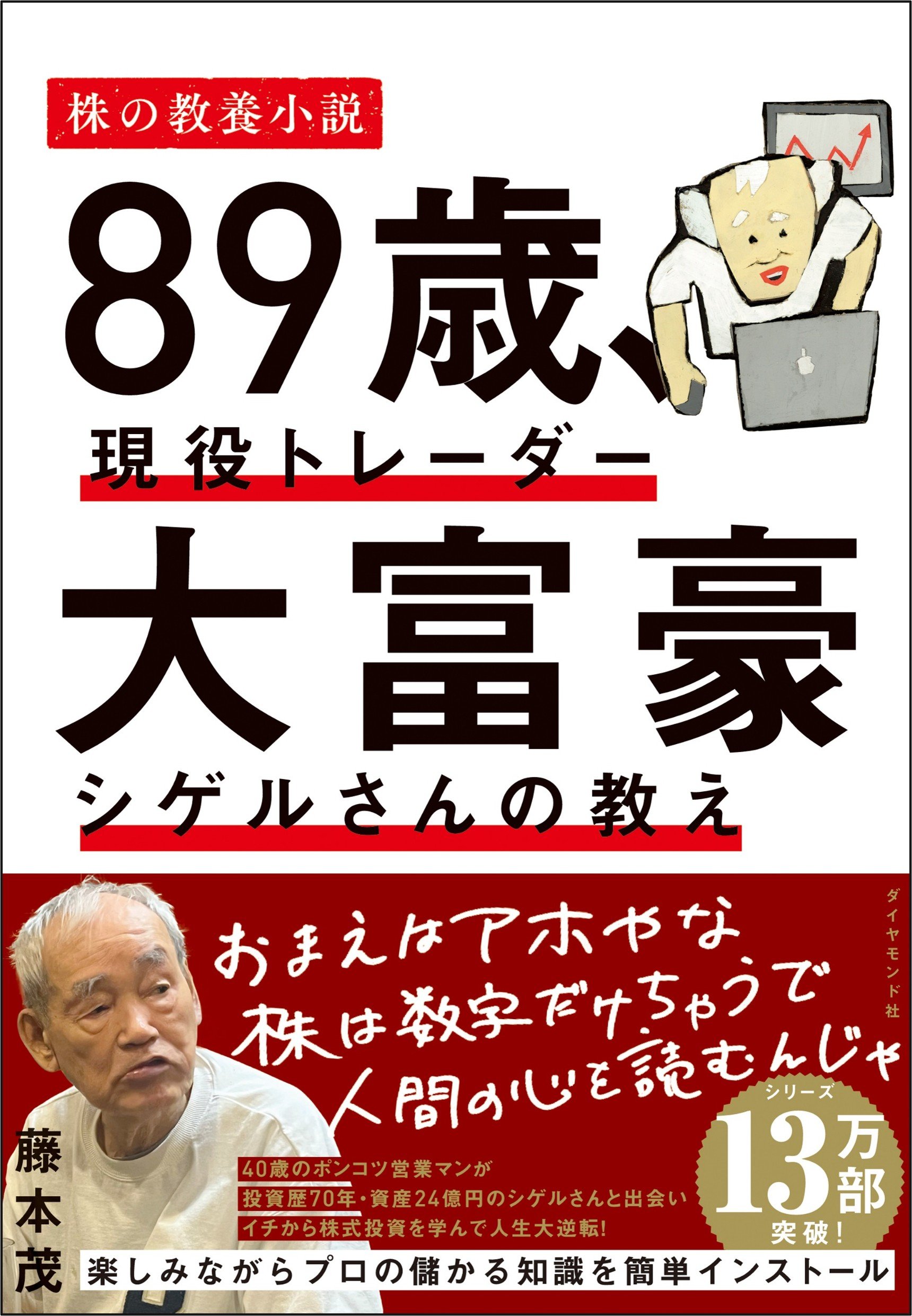

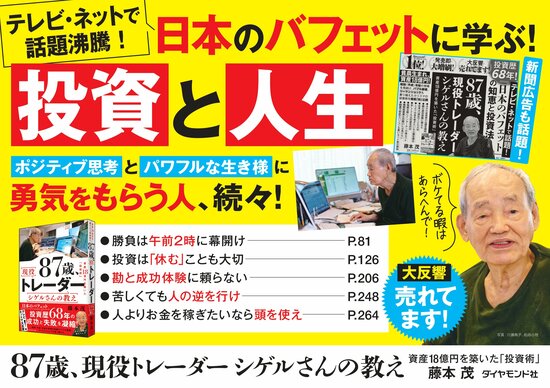

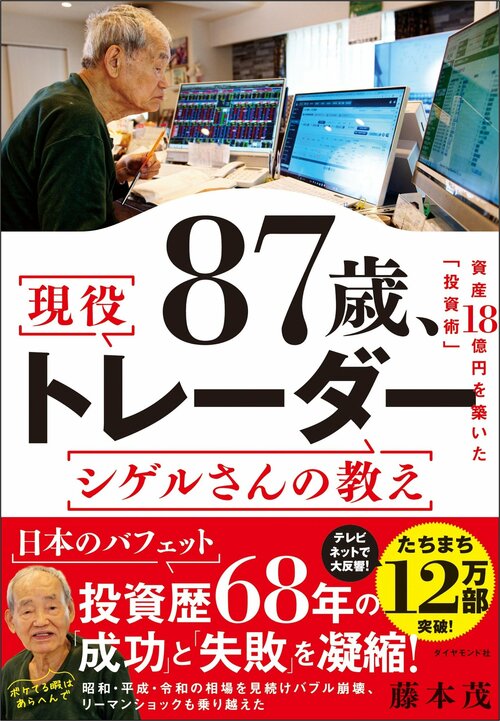

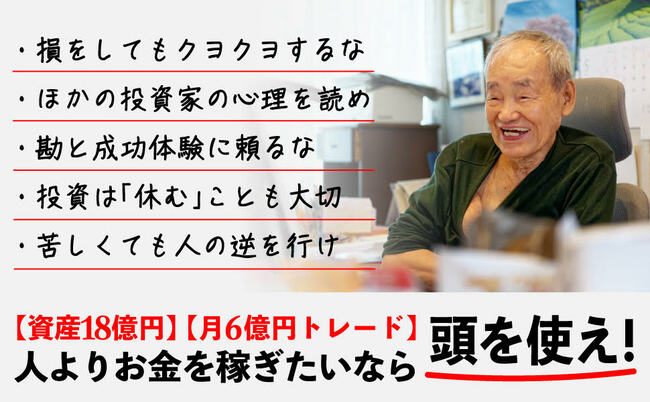

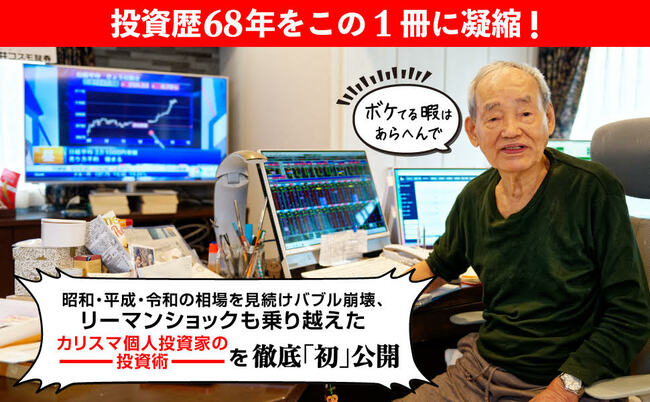

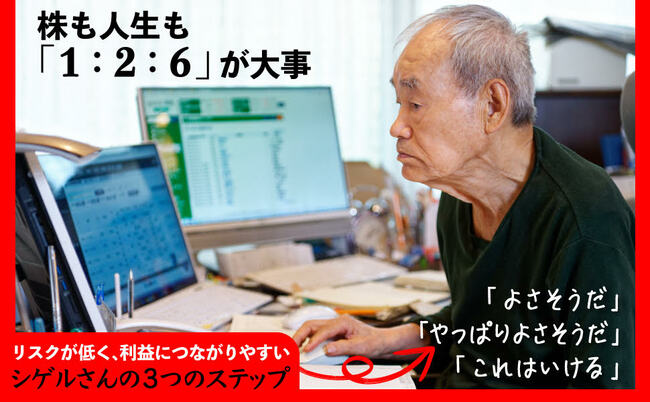

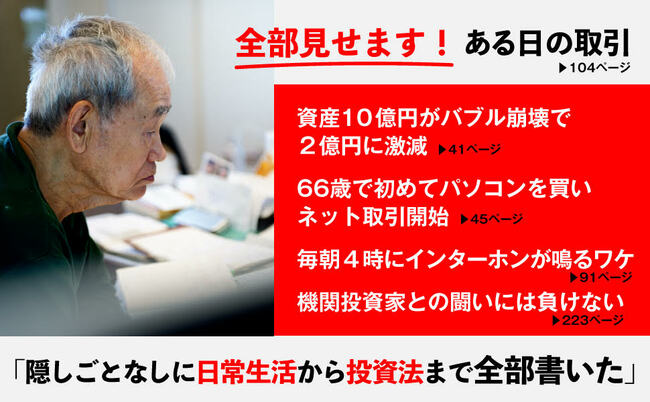

テレビ・ネットで「日本のウォーレン・バフェット」と話題! 1936年(昭和11年)、兵庫県の貧しい農家に4人兄弟の末っ子として生まれた。高校を出してもらってから、ペットショップに就職。そこでお客だった証券会社の役員と株の話をするようになった。そして19歳のとき、4つの銘柄を買ったことが株式投資の始まりだった。あれから68年、バブル崩壊では10億円あった資産が2億円にまで減った。しかし今、資産は18億円まで増え、月6億円を売買しながら、デイトレーダーとして日々相場に挑んでいる。隠しごとなしに日常生活から投資法まで全部書いた話題の書『87歳、現役トレーダー シゲルさんの教え 資産18億円を築いた「投資術」』(ダイヤモンド社)より一部を抜粋・編集したものをお送りする。

愛鳥・7代目インコのピーちゃんを頭に乗せて、昼食のうどんを食べるシゲルさん(写真:松田小牧)

愛鳥・7代目インコのピーちゃんを頭に乗せて、昼食のうどんを食べるシゲルさん(写真:松田小牧)

中小型株こそ主戦場

私の主戦場は中小型株です。現在、東証は「プライム市場」「スタンダード市場」「グロース市場」の3つに分かれています。

2022年に再編されたばかりですが、わかりやすくなったと思います。

それぞれの市場は、次のように定義されています。

「プライム」「スタンダード」

「グロース」市場の違い

プライム市場

多くの機関投資家の投資対象になりうる規模の時価総額(流動性)を持ち、より高いガバナンス水準を備え、投資者との建設的な対話を中心に据えて、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

スタンダード市場

公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

グロース市場

高い成長可能性を実現するための事業計画およびその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場

具体的には、次の基準が設けられています。

『87歳、現役トレーダー シゲルさんの教え 資産18億円を築いた「投資術」』(ダイヤモンド社)P150より

『87歳、現役トレーダー シゲルさんの教え 資産18億円を築いた「投資術」』(ダイヤモンド社)P150より

どの市場の銘柄かは

あくまで1つの指標

要は、大企業はプライムへ、上場企業のなかでも小さければグロースへ、といった流れです。

ただ、中小型株がプライムにないというわけでもありません。なので、私自身はそこまで市場にこだわってトレードしているとはいえません。

日本のプロ野球でいうと、パ・リーグにいるか、セ・リーグにいるかみたいなものだと考えています。ただ、どの市場に所属しているのかは、銘柄選びで1つの指標になるでしょう。

大型株を主戦場に

しないワケ

私が大型株を主戦場としない理由は、いくつかあります。なかでも大きいのが、大型株では機関投資家に勝つのが難しいことと、値動きが活発でないことです。

大型株では、「機関投資家」と呼ばれる法人の大口の投資家がライバルになります。

機関投資家には銀行、ヘッジファンド、生命保険会社、損害保険会社、共済組合、投資顧問会社などが含まれます。

機関投資家が小型株に

手を出しにくいワケ

国内で最大の機関投資家は、国民年金など公的年金を管理する「年金積立金管理運用独立行政法人(GPIF)」ですね。

機関投資家は内部に運用規定を設けていることが多いですが、時価総額の小さい銘柄を投資対象から外すケースも多くみられます。

というのも、時価総額や出来高が小さな小型株だと、機関投資家レベルの大きな注文を出すと、それだけで株価が動くことがありますし、ある程度買い集めるのも時間がかかるからです。

機関投資家が

大型株を好むワケ

また、一般的に機関投資家は、ハイリスクな投資は避ける傾向にあります。

これらの会社は、顧客から預かった保険料や預金を投資に回します。超低金利の昨今、本業だけでは十分な利益が上げられないからです。

そこで、安定的な大型株が好まれるわけです。

※本稿は、『87歳、現役トレーダー シゲルさんの教え 資産18億円を築いた「投資術」』(ダイヤモンド社)より一部を抜粋・編集したものです。