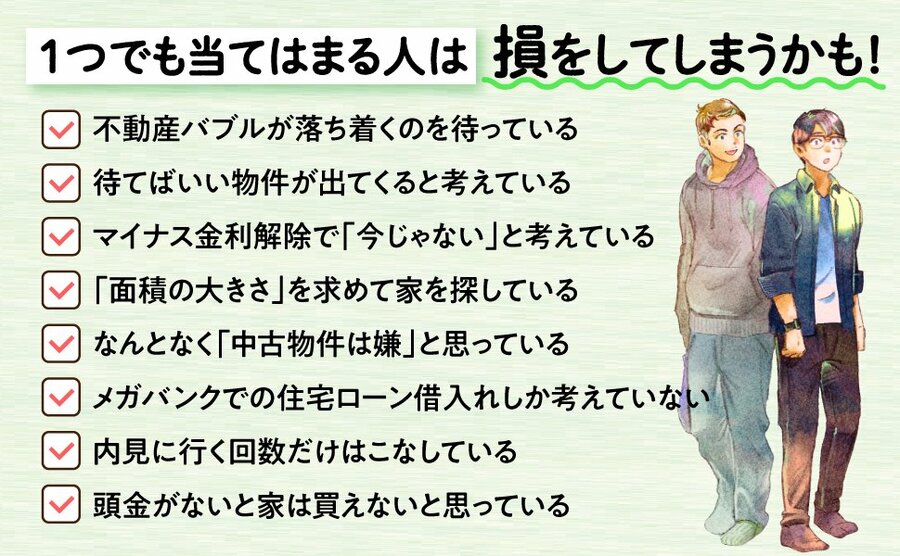

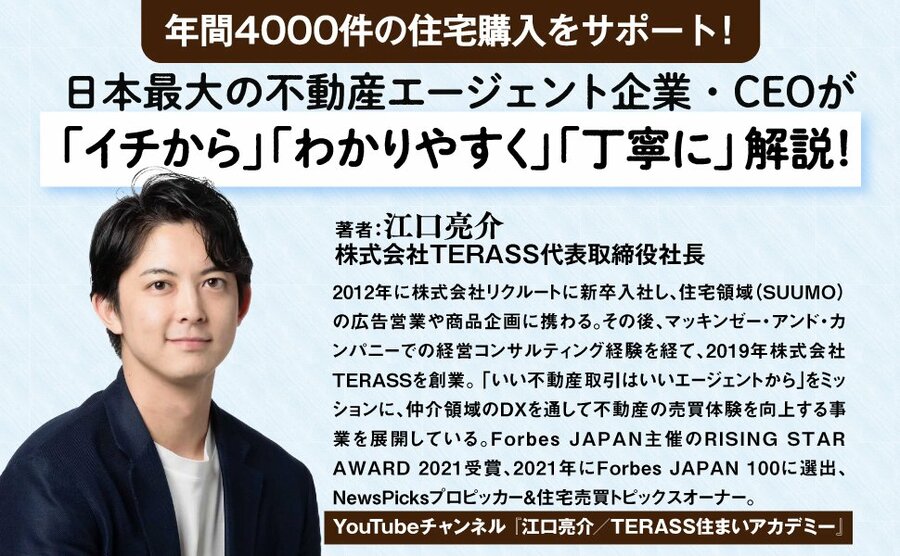

近年、日本には不動産バブルが到来している。加えてマイナス金利の解除も決定し、そろそろ家を買おうかと考えていたものの、不安を感じる人も多いのではないだろうか。そんな住宅購入を不安に感じる人の悩みを解決ために『本当に家を買っても大丈夫か?と思ったら読む 住宅購入の思考法』が発刊された。本記事では発刊を記念して、本文の一部を抜粋、再編集してお届けする。

Photo: Adobe Stock

Photo: Adobe Stock

ペアローンを組む夫婦が見落としてしまいがちな視点

ペアローンについて触れましょう。共働き世帯の増加と、物件価格の上昇により、ペアローンを選択する世帯は増えています。新築マンション購入者かつローン利用者のうち、30%はペアローンを利用しています。

また、共働き世帯に絞ると48.2%がペアローンを利用しています。ペアローンのメリットは2つあります。

① 夫婦で力を合わせてローンを組めるため、借入れ金額を大きくできたり、一人の負担が減る

② 住宅ローン控除をダブルで受けられる(住宅購入の大きなメリットを最大2倍として受けることもできる※借入金額による)

そんなペアローンですが、注意点としては「普通のローン以上に、資金計画は慎重に」という点です。平たく言えば、ペアローンで二人の借入限度額上限パンパンに組むのはリスクが高いです。

夫婦二人が35年のローンを組み、どちらもフルで働き続ける、というのは、世帯主一人が働き続ける以上に現実的ではないでしょう。特に子育て世帯になると産休育休や時短勤務も選択肢に入ってくるなかで、今の年収を維持し続けることの難しさがあります。

また、子どものためや生活のために働く時間を調整する選択肢を取りたいのにローンのせいで取れない、となってはなんのための住宅購入なのでしょうか。

もちろん、そうなったら売却をしてライフスタイルの変更に合わせるというのも大いに賛成です。何年住むかを考えてから家探しをはじめるべきというのはこういった理由もあります。

ですから、ペアローンであっても7:3か8:2の割合で組むのが最も安定感もありながら、住宅ローン控除も両者受けられる借入れの仕方になってきます。ただし、当然その世帯の状況にもよるため、その手前の綿密なライフプランニングを行って無理のない借入れ計画を立てましょう。