「この株は売り? それとも買い?」投資シミュレーションのようにクイズを解きながら「株で勝つ技術」を身につける『株トレ 世界一楽しい「一問一答」株の教科書』の続編『株トレ ファンダメンタルズ編』が発売した。前作はチャート分析がテーマだったが、今作は企業の業績や財務の読み方を中心とするファンダメンタルズ分析を扱う。著者は、ファンドマネジャー歴25年、2000億円超を運用してTOPIXを大幅に上回る好実績をあげたスペシャリストの窪田真之氏。本書から特別に一部を抜粋して紹介する。

Photo: Adobe Stock

Photo: Adobe Stock

実は簡単! キャッシュフロー計算書の読み方

「キャシュフロー計算書」と聞くと「難しそう」と感じる人もいるかもしれません。それは誤解です。

財務3表(貸借対照表・損益計算書・キャッシュフロー計算書)の中で、一番簡単なのがキャッシュフロー計算書です。

なぜならば、キャッシュフロー計算書は、私たちが普段つけている「お小遣い帳」や「家計簿」と一緒だからです。

キャッシュがいくら入ってきて、いくら出ていったか、それでキャッシュ残高がいくら増えたか減ったか。それがすべてです。

投資の実力を磨く『株トレ』に挑戦

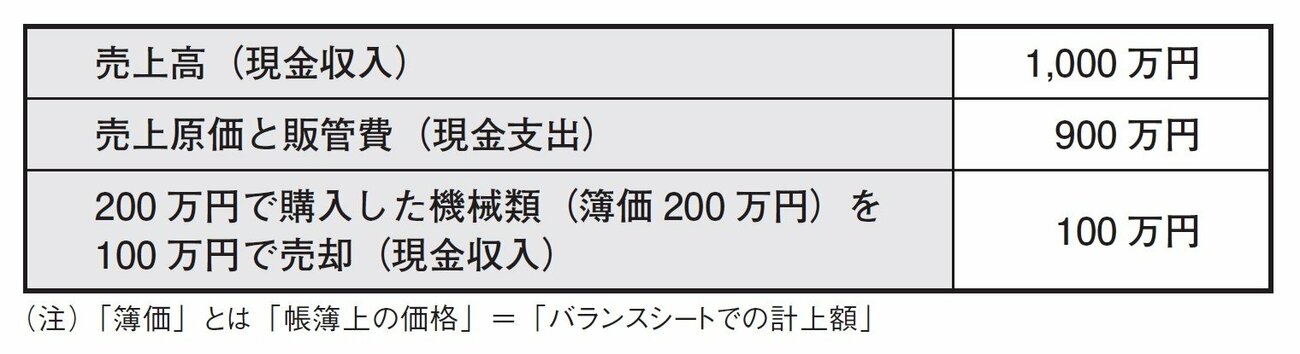

B社の1年間の企業活動は、次のような内容でした。

今期の当期純利益とキャッシュフローは、いくら?

次の①②から選んでください。

①200万円 ②0円

【ヒント】営業CFと投資CF

営業CFは、本業で得られるキャッシュフローです。

たとえば小売業の場合、店舗からあがる収入から、商品の仕入れや販売・管理にかかる支出などを差し引いたものが営業CFです。

本業できちんと稼げている会社ならば、営業CFは通常プラスです。

投資CFは、設備投資などで出ていくキャッシュフローです。

設備投資や株式などへの投資で出ていくお金が、投資CFのマイナス項目です。

企業は将来のために投資し続けるのが普通なので、投資CFは通常マイナスです。

ただし、特殊ケースで設備や投資有価証券の売却でキャッシュが増えれば、それは投資CFのプラス項目となります。