写真はイメージです Photo:PIXTA

写真はイメージです Photo:PIXTA

新NISAがはじまり、投資による資産運用に対する関心が高まっている昨今、次のステップとして「個別株」の株式投資に目を向けている人も多いはず。資産運用はリスクを下げるために、投資先を分散したり金融商品を分散したりと“分散投資”が基本とされているが、個別株の長期投資を考えているなら分散にもコツが必要だという。京都大学で長年証券投資を分析・研究している川北英隆氏が解説する。※本稿は、川北英隆氏『京都大学人気講義の教授が教える 個別株の教科書』(ディスカヴァー・トゥエンティワン)の一部を抜粋・編集したものです。

「時間分散投資」を

重視しないワケ

時間分散投資とは、株式の買いもしくは売りを複数回に分けて行うことを意味する。これについて、長期資産運用の観点から、筆者は重視しない。なぜか。

株式(個別株)や投資信託を買う場合、時間分散投資が望ましいとされる。「ドルコスト平均法」と表現されることもある。

つまり、ある投資資産を購入するとして、それを何回かに分けるのが望ましいとの考え方である。積立方式が典型的な時間分散投資だともされる。どこまで本当だろうか。

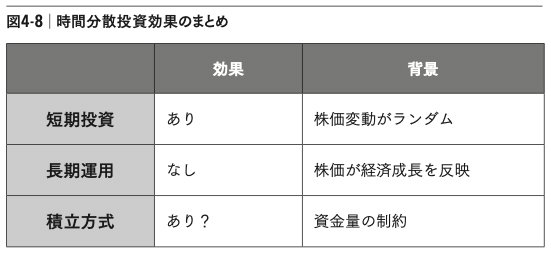

図4-8にポイントをまとめておいた。この図に基づき、簡単に説明しておく。

同書より転載 拡大画像表示

同書より転載 拡大画像表示

時間分散投資の効果に関しては学術的に懐疑的な見解もある。それはともかくとして、効果があるとすれば、1つは短期投資の観点からだろう。

豊富な投資資金を有する投資家の場合、その資金を使って一度に株式を買うのではなく、分散して買うことが望ましいと考えられる。株価が傾向を持たずに変動する(ランダムに動く)場合、高値で買ってしまう(逆に安値で売ってしまう)かもしれないからだ。さらには、特定の時間に集中的に売り買いすれば、その売買価格に影響を与えかねないこともある。この売買価格への影響をマーケットインパクトという。