ここで、ファイナンス理論における価値の考え方をもう一度、思い出してみよう。

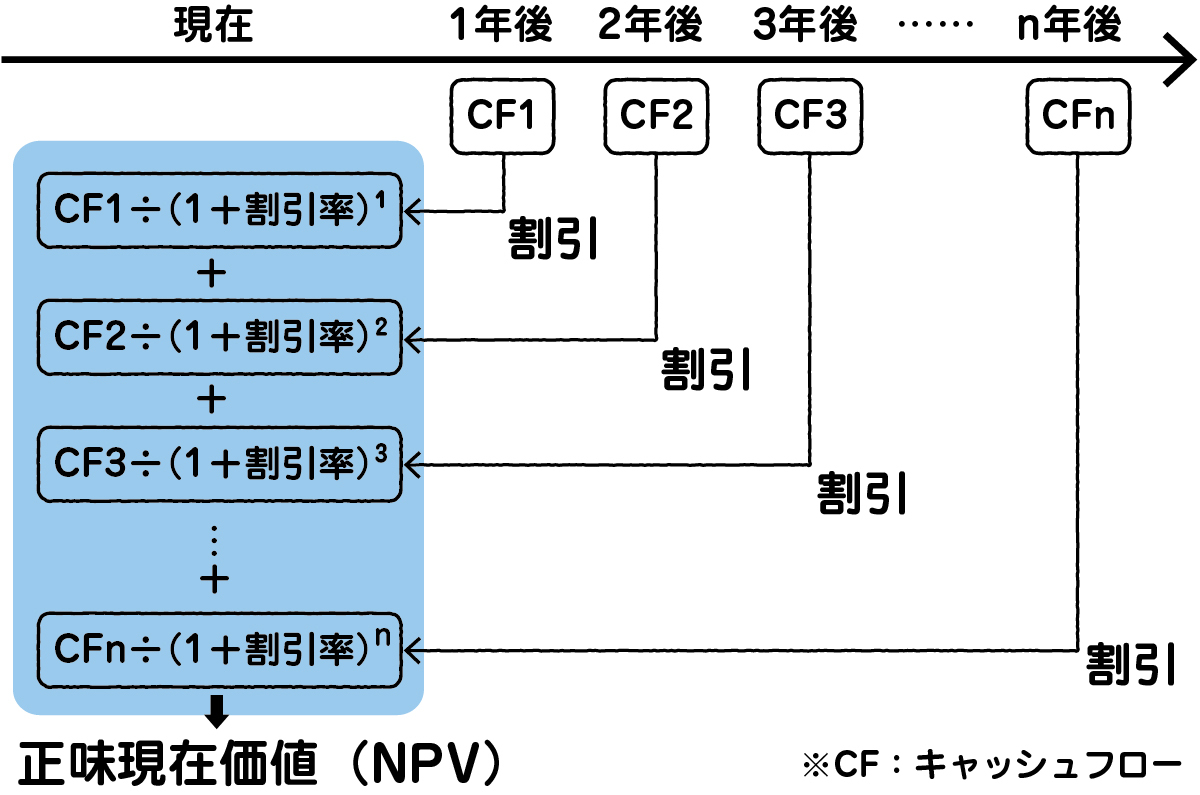

価値は「そのモノが将来に生み出すキャッシュフローの価値総額」だった。とはいえ、単純に将来のキャッシュフローを足し算するわけにはいかない。

なぜなら、1年後の300万円と10年後の300万円には、現在価値で見るときわめて大きな差があるからだ。

したがって、ファイナンス的な価値を導くためには、将来キャッシュフローの現在価値を足し上げなければならない。

こうして求められるモノの価値を正味現在価値(NPV: Net Present Value)という。

また、将来キャッシュフローの現在価値の総和によって、そのモノの価値を導き出す方法をDCF法(収益還元法: Discounted Cash Flow Analysis)という。

妹のペテンを見破れ

さて、これで価値を導き出すための基本的な道具立ては手に入れた。これをもとに前回の連載で見た相続の事例を検討してみよう(議論をシンプルにするため、相続税などは考慮しないこととする)。

ストーリーはこうだった。

あなたは亡き父親の財産を相続することになった。

相続人はあなたと妹の2人だけだ。相続財産は預金2000万円だけかと思っていたら、なんと父は生前に2つの不動産を買っていたようだ。築20年の中古マンションと新築マンションそれぞれ1室ずつで、両方とも月25万円の家賃で貸し出しているなかなかの物件だ。

これをどのように分けようかと思っていると、妹がこんな提案をしてきた。

「実はちょっとお金に困ってて……。不動産については中古マンションのほうでいいから、現金2000万は全額、アタシに相続させてくれない?」

つまり、あなたが相続するのは新築マンションだけ、妹は中古マンションと大金を手にするというわけだ。「そんな不公平があるか!」とこちらが口を開きかけると、妹はこう畳み掛けてくる。

「考えてもみてよ。たしかにどちらも月25万円の家賃だから、年間のキャッシュフローは300万円よ。でも、新築マンションの耐用年数は50年以上と言われているから、中古マンションより20年は多く稼げるでしょ? …ってことは、新しいマンションのほうが6000万円(=300万円×20年)は価値が高いってこと。アタシだって本当は新築マンションのほうがいいわ。でも、とにかくいまはお金が必要なの。だから、中古マンションで我慢する分、2000万円はアタシに相続させてよ」

さて、なかなか油断のならない妹である。

このとき、妹の申し出に乗るべきだろうか?

相続人はあなたと妹の2人だけだ。相続財産は預金2000万円だけかと思っていたら、なんと父は生前に2つの不動産を買っていたようだ。築20年の中古マンションと新築マンションそれぞれ1室ずつで、両方とも月25万円の家賃で貸し出しているなかなかの物件だ。

これをどのように分けようかと思っていると、妹がこんな提案をしてきた。

「実はちょっとお金に困ってて……。不動産については中古マンションのほうでいいから、現金2000万は全額、アタシに相続させてくれない?」

つまり、あなたが相続するのは新築マンションだけ、妹は中古マンションと大金を手にするというわけだ。「そんな不公平があるか!」とこちらが口を開きかけると、妹はこう畳み掛けてくる。

「考えてもみてよ。たしかにどちらも月25万円の家賃だから、年間のキャッシュフローは300万円よ。でも、新築マンションの耐用年数は50年以上と言われているから、中古マンションより20年は多く稼げるでしょ? …ってことは、新しいマンションのほうが6000万円(=300万円×20年)は価値が高いってこと。アタシだって本当は新築マンションのほうがいいわ。でも、とにかくいまはお金が必要なの。だから、中古マンションで我慢する分、2000万円はアタシに相続させてよ」

さて、なかなか油断のならない妹である。

このとき、妹の申し出に乗るべきだろうか?