本連載では、資産運用では「長期・積立・分散」が基本だとたびたびお伝えしてきました。しかし、中には誤解もあるようで、特に「分散」の意味についてはよりかみ砕いてお伝えしたい、という全自動の資産運用サービス「ウェルスナビ」の柴山和久さん。意味のある「分散投資」とはどのような形なのか、聞いてみました。

これまでたびたびこのコラムでも、資産運用をするなら「長期・積立・分散」が基本だとお伝えしてきました。うれしいことに、「『長期・積立・分散』で資産運用を始めます」と言ってくださる方もいます。

ただ、中には「長期・積立・分散」について誤解されているケースもあります。こうした誤解で特に多いのは、「分散」にまつわるものです。

たとえば「日経平均に連動した投資信託を買って分散投資をしたのに資産が増えなかった」という方がいらっしゃいます。この方のいう「分散」は、本当に「分散」なのでしょうか?

「分散はグローバル」が鉄則

「長期・積立・分散」の「分散」は、資産をグローバルに分散することです。つまり、「日経平均に連動した投資信託」を買ったとしても、グローバルに分散したことにはなりません。

「グローバルな」分散が大切

「グローバルな」分散が大切

グローバルな分散投資がいい理由を一言でいうと、「世界経済の成長の恩恵が受けられるから」です。

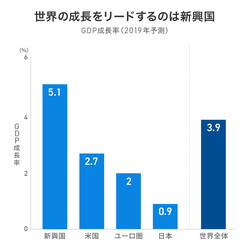

【図表1】出典:IMF「World Economic Outlook, April 2018

【図表1】出典:IMF「World Economic Outlook, April 2018拡大画像表示

図表1のグラフは、IMF(国際通貨基金)が出している世界経済の成長率です(※1)。

世界経済の成長率は2019年に年率3.9%と予測されています。成長を率いるのは、インドや中国といった新興国です。

日本の期待値が、新興国や米国に比べて低いのは一目瞭然です。世界経済の成長が期待される中、日本経済の成長だけに賭けるのは、自然ではないでしょう。

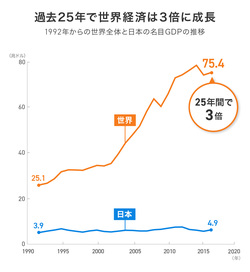

過去のデータも検証してみましょう(図表2)。

【図表2】出典:IMF

【図表2】出典:IMF拡大画像表示

1992年から2017年までの名目GDP(国内総生産)を見ると、世界経済が3倍の成長を遂げたのに対し、日本経済はほぼ横ばいでした。日本の名目GDPは、2016年時点で4兆9492億ドルで、世界のGDP(75兆4850億ドル)に占める比率は6.5%%にすぎませんでした(※2)。

成長率の差は、資産運用のパフォーマンスにも表れます。

1992年からの25年間、日本株で「長期・積立・分散」の資産運用をしたケース(※3)をシミュレーションすると、投資した総額である1000万円は、最終的に1432万円と1.4倍に増えました。

同じ期間で世界全体に対して「長期・積立・分散」の資産運用をしたケース(※4)をシミュレーションすると、投資した総額である1000万円は、最終的に2457万円と、およそ2.4倍に増えました。

資産の集中も避けられる

世界に投資するということは、資産をバランスよく持つことでもあります。

日本で働く人の大半が、給与や退職金、年金を日本円で受け取っていくでしょう。不動産を持っているとしても、日本国内にあることがほとんどではないでしょうか。多くの方は、知らず知らずのうちに、円に偏った資産形成をしています。これは「ホームバイアス」と呼ばれ、リスクが集中していることを意味します。

ホームバイアスは日本人に特有というわけではありません。バンガード社の調査(※5)によれば、投資家は推奨されているバランスを上回って、自国の株を保有しています。たとえばオーストラリア株が世界の株式市場に占める割合は2.4%ですが、オーストラリアの投資家の資産を見るとその66.5%をオーストラリア株が占めていました。

経済がグローバルに成長しているのに、資産の66.5%をオーストラリア株にしておく理由があるでしょうか? きっと「バランスが悪い」と感じられたのではないでしょうか。視点を世界に移すと、円に偏った資産形成も同じように「バランスが悪い」と感じられると思います。

金融庁も「グローバルな分散」を推奨

グローバルな分散投資は国際的な流れでもあり、国も推奨しています。金融庁は、金融レポート(※6)で「リターンの安定した投資を行うには、投資対象のグローバルな分散、投資時期の分散、長期的な保有の3つを組み合わせて活用することが有効」と述べています。分散投資の説明に、あえて「グローバルな」と付いているのがポイントです。

とはいえ、「『長期・積立・分散』とは別に、ほかの資産運用もしてみたい」という方もいるでしょう。そうした方のために「コア・サテライト運用」の考え方をご紹介しておきます。

コア・サテライト運用は、「長期・積立・分散」をコアとし、個別株やテーマ投資などをサテライトとして、資産の配分を考える手法です。コアが8割、サテライトが2割とイメージしていただくのがいいでしょう。

日本では、コア運用はせず、サテライト運用だけするという方が圧倒的に多いのですが、安定したパフォーマンスを出しすにはコアの運用が大切です。サテライト運用をしたいときは、コアであるグローバルな分散投資をしっかりと行ったたうえで、バランスを見ながら投資することをおすすめします。

(※2)IMF「World Economic Outlook Database/Gross domestic product, current prices」

(※3)1992年1月から2017年1月までの25年間、東証株価指数(TOPIX)に対して当初100万円、毎月3万円の積立投資を行った場合のシミュレーション(手数料として年間0.5%を控除)

(※4)1992年1月から2017年1月までの25年間、当初1万ドル、毎月300ドルの積立投資を行った場合のシミュレーション。資産配分は、米国株30.6%、日欧株21.5%、新興国株5.0%、米国債券29.1%、金8.8%、不動産5.0%。年間1%の手数料を控除

(※5)Vanguard Research,“The global case for strategic asset allocation and an examination of home bias”,February 2017

(※6)平成27事務年度金融レポート(平成28年9月発行)より抜粋