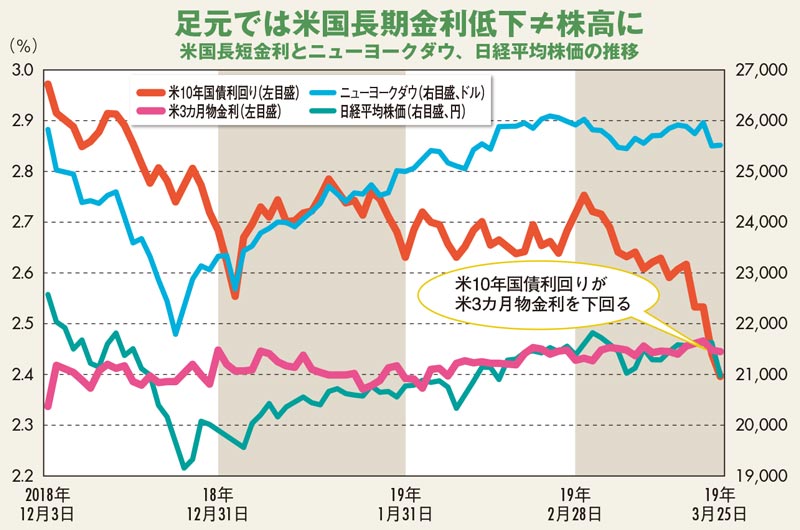

下落の直接の要因となったのは、景気後退の予兆とされている長短金利逆転だ。下図に見るように、22日に米国の10年国債利回りが同3ヵ月物金利を下回った。

通常は長期金利が短期金利より高くなる。一方、金利は、景気動向を反映する。そのため、長短金利逆転は、足元より将来の景気が悪くなることを示唆する。

実際、これまで長短金利逆転後、2年前後で米国は景気後退に陥っている。市場は、FRBの引き締め策一時停止の背景にある景気見通しの悪化に目を向け始めたのだ。

FRB利下げ確率急上昇

そして市場は、FRBの利下げを催促しつつある。CME(シカゴマーカンタイル取引所)は、米国の政策金利であるFF(フェデラルファンド)レートの先物の水準から、将来のFOMC時点でのFFレートの水準ごとの予想確率を算出している。

今年12月のFOMCでの予想確率を見てみると、3月に入って利下げ確率が急上昇し、25日に現状維持の確率を上回った。25日時点での現状水準(2.25~2.50%)が27.9%なのに対し、1回分の利下げ水準である2.00~2.25%が41.1%だ。

長短金利逆転解消には、現状を見る限り、FRBの金融引き締め策一時停止だけでは不十分である。市場が催促するように政策金利(短期金利)を下げ、景気を刺激し先行きの経済見通しを改善することで長期金利の上昇を促すことが必要になるだろう。

ニューヨークダウは25、26日と連騰し、日経平均株価も26日に反発して落ち着きを取り戻したが、米国の長短金利逆転は継続しており、市場の景気鈍化への警戒感は消えていない。FRBが利下げ、景気刺激へとかじを切らない限り、主要国の経済減速を示す指標や企業決算が出るたびに、株価が急落を繰り返す公算は小さくない。

(ダイヤモンド編集部 竹田孝洋)