「10年固定」と「全期間固定金利型」は、

損得分岐点レートから比較できる

固定金利選択型ローンは、変動金利型をベースとし、これに当初一定期間の金利を固定するという「特約」をつけた商品です。特約をつける際には、数千円~2万円程度の手数料をとる金融機関も多いため、若干のコストがかかる場合もあります。

当初の一定期間には、2年、3年、5年、7年、10年、などがあり、固定金利期間の終了後は、変動金利に移行するか、再度、その時点の金利水準で一定期間の固定金利特約をつけるかを利用者が選びます。このような仕組みから「固定金利選択型ローン」と総称されていますが、金融機関によっては「固定金利特約付ローン」など、いろいろな名前をつけています。

変動金利に移行したあとは、いつでも、再びその時点の金利水準で一定期間の固定金利特約をつけることができますし、現在では、変動金利型からスタートして、途中で固定金利特約がつけられるタイプを取り扱う金融機関も多くなっています。ただし、固定金利期間中は金利タイプを替えることができない点には注意が必要です。

固定金利選択型ローンのうち、現在では「10年固定」の金利優遇条件が最も魅力的だと筆者は考えます(理由は、著書『いますぐに、住宅ローンを借り換えしなさい!』で解説してあります)。

前述のように、当初の金利水準が非常に低い金融機関があり、今後、金利上昇局面となっても、10年間の金利は変わらないため安心できるというメリットがある反面、11年目以降は金利上昇リスクがあるという点にはもちろん留意が必要です。

現在の金利水準では、新規で住宅ローンを借りる場合など、返済期間が30年~35年であれば、全期間固定金利型を選んだほうが無難といえそうです。一方、借り換えの場合は、残り返済期間が20年~25年程度以下と短くなっているケースも多いでしょう。

その場合、11年目以降の返済期間が短いことから、固定金利期間が終わったあとの11年目以降にある程度の金利上昇が起きても、トータルの返済総額は、全期間固定金利型よりも少なくなる可能性が高まります。

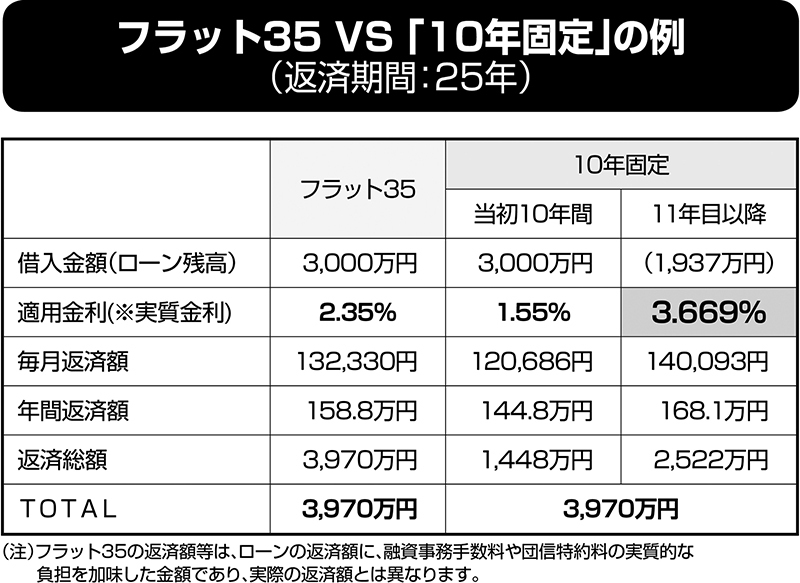

下の試算例は、平成24年8月時点の金利水準で、「フラット35」と、「10年固定」を比較したものです。フラット35の実質金利は、最低水準である1.84%の適用金利に、融資事務手数料と団信特約料の負担(0.5%程度)を加味して、「2.35%」としてあります。団信特約料の負担も加味してありますので、実際の返済額とは異なりますが、トータルの負担としてはこのようなものになります。一方、「10年固定」は、1.35%の金利に保証料相当(0.2%)を加えて、「1.55%」の実質金利で比較してあります。

結論としては、11年目以降、残り15年間の適用金利の平均水準(保証料を含めた、金利優遇後の適用金利)が「3.669%」となった場合に、このケースにおける2つのローンの損得はほぼ同じとなります。

この金利水準を、筆者は「損得分岐点レート」と名づけておきます。