某大手金融機関に勤めていた著者は、40歳で早期リタイアを考え始めた。その10年後、資産1億円を達成。FIRE(経済的自立と早期リタイア)を実現した。著書『【エル式】 米国株投資で1億円』では、FIREの原動力となった米国株投資を全公開。年代別の投資指南や最強の投資先10銘柄に至るまで、“初心者以上マニア未満”の個人投資家に即役立つ投資法を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

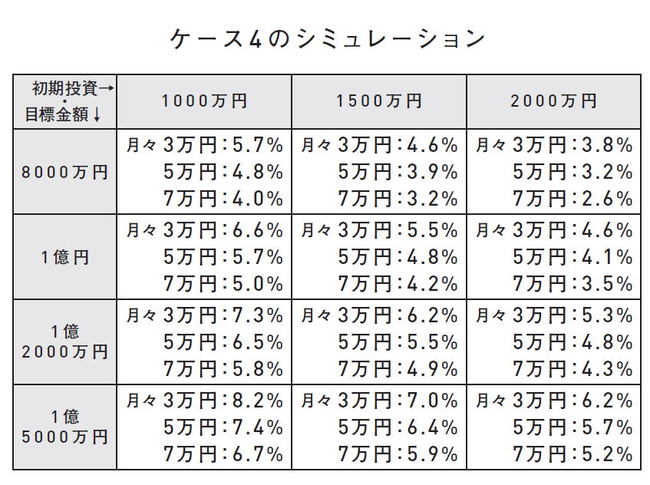

米国ETF(上場投資信託)で

定年後の資産形成を目指す方法

●初期投資:1000万円、1500万円、2000万円

●毎月投資額:3万円、5万円、7万円

●期間と目標金額:30年間で8000万円、1億円、1億2000万円、1億5000万円

ケース4では、30~40代で定年退職後の資産形成を図りたい人のためのシミュレーションをします。

初期投資は、ケース3と同じく1000万円、1500万円、2000万円という3つのパターン。

毎月の投資金額も同じく3万円、5万円、7万円という3コースでシミュレーションしてみましょう。

30~40代が定年後を見据えた投資なので、期間は30年としました。

2021年4月から70歳までの就業機会確保を狙う「改正高齢者雇用安定法」が施行され、再雇用を含めた定年を70歳に延長することが企業の努力目標とされます。

それを踏まえると30年という投資期間は、妥当なものといえるでしょう。

投資期間が長くなると、目標とする金額も大きくなります。

今回は8000万円、1億円、1億2000万円、1億5000万円という3つのコースを考えました。

これまでのケースと同じように、平均利回りが年利5~6%台でいいなら、ケース1のプランA(VOOに100%投資)かプランB(VDC、VHT、QQQに分散投資)でいいでしょう。

初期投資1000万円で毎月5万円投資できたら年平均利回り5.7%で1億円、初期投資1500万円で毎月5万円投資できたら年平均利回り5.5%で1億2000万円、初期投資が2000万円で毎月5万円投資できたら年平均利回り5.7%で1億5000万円がそれぞれ貯められるのです。

平均年率7%台半ばでの運用を目指すなら、ケース2と同じようにVOOとQQQを8~9:1~2の組み合わせが適しています。

初期投資1000万円でも、毎月3万円投資できたら年平均利回り7.3%で1億2000万円、毎月5万円投資できたら年平均利回り7.4%で1億5000万円になります。

初期投資1500万円で、毎月3万円投資できたら年率7.0%で1億5000万円になるのです。

安全面に重きを置いて平均利回りを年利2~4%台とするなら、ケース3と同じように、ケース1のプランAかプランBに債券ETF(BNDかAGG)を30~40%組み入れてもいいでしょう。

ケース4は初期投資が多く、投資期間も30年と長いため、どのパターンでも余裕のあるプランが立てられます。

株式投資は長く続けるほど複利の恩恵が得やすくなるのです。

51歳で早期退職するまでに作った私の資産は、このケーススタディと同じく1億5000万円ほどです。

私は米国株ETFのみで資産を築いたわけではありませんが、仮に30歳で1000万円の資産があり、毎月10万円ずつ60歳まで30年間投資し続けたとすると、運用利回りが年利5.8%でちょうど1億5000万円になります。