それは米国株を中心とした株式投資を長年続けて財を成していたからだ。

17年には株で資産1億円を突破し、会社からの給与がなくてもやっていけるタイミングが来たことを認識した。

合意形成のための会議や書類づくりに時間を割かれる仕事から抜け出したい。もっと自由に自分がやりたいことに挑戦したり、そうしたことに時間を使ったりしたい。もっと人生の選択肢を増やしたい──。

そんな思いを強く抱きながらも、保守的な性分で、なかなかFIREをする勇気が持てなかった。ようやく退職に踏み切れたのは19年だった。

「今思えばもっと早くすればよかったし、やらなかったら一生後悔した」と、たぱぞう氏は当時を振り返る。

日本株から米国株へシフト

不動産投資などへ資産分散も

たぱぞう氏が株式投資を始めたのは2000年で、当初得意としたのは低位株への逆張り投資。

株価の低い株を、株価が下がっても買い続けて平均購入単価を下げる「ナンピン買い」するというものだ。

リスクが高く、「今考えると、とんでもない手法。怖い」とたぱぞう氏。知識も情報も乏しかったため手を出し、大損を招きかねなかった。それでも幸い、利益を得ることはできた。

その後、投資の知識や経験を積んでいった。

10年ごろからは、米国企業の高い収益性や成長力を見込み、日本株から米国株へと投資先をシフト。その読みが当たり、資産はどんどん膨らんでいった。

資産が増えてくると、利回りよりも金額で確実に十分なリターンを得られる戦略を取るようにもなった。特定の企業の株を購入する個別株に投資を集中するのではなく、株価指数(インデックス)に連動して成果を目指す「インデックス投資」というものに重きを置くようになったのだ。この投資は、ETF(上場投資信託)や非上場の投資信託などを買うものである。

さらに株式投資以外に資産を分散し、太陽光発電や不動産にも投資するようになった。

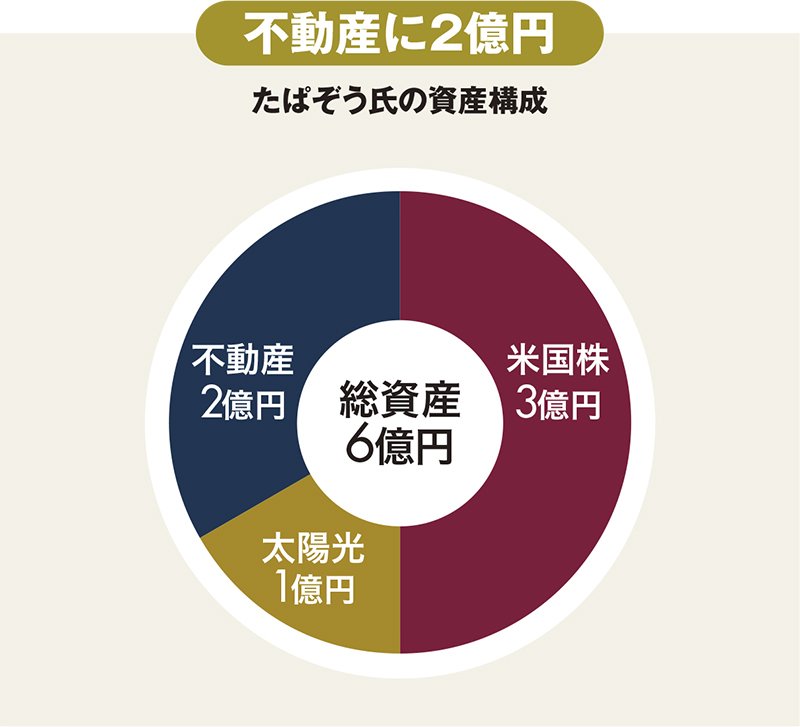

現在の純金融資産(金融資産から負債を除いたもの)は3億円規模。総資産はおよそ6億円。うち米国株が3億円、太陽光発電が1億円、不動産が2億円となっている(下図参照)。

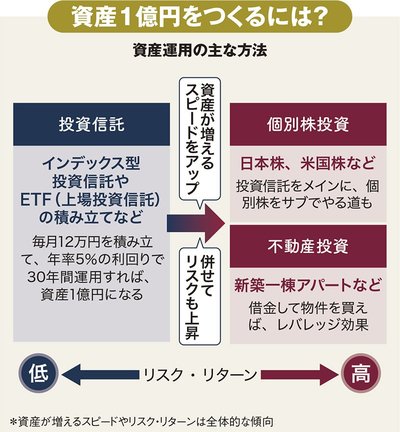

たぱぞう氏の運用の内容にも表れているように、お金を増やす運用は個別株投資、投資信託、不動産投資などが代表格となる(下図参照)。

資産1億円を目指すとして、この中で最もローリスク・ローリターンに位置付けられるのが投資信託。インデックス型のETFだったり、投資信託を毎月定額で積み立てたりして運用する。

例えば、毎月12万円を積み立てて、年利回り5%で30年間運用すれば、資産1億円を実現することができる。

もっとも、このレベルの利回りでは物足りないという人も少なくない。

資産が増えるスピードをアップしたいと考えるのであれば、個別株投資や不動産投資の方がリスクが高い傾向にある分、高いリターンも期待できる。

ここで言う「リスク」とは「リターンの振れ幅がある」ということだ。つまりリスクの高い投資の場合、高い収益を得られるかもしれないし、逆に大きな損失が出るかもしれない。

リスクの高い投資とリスクの低い投資のどちらかだけを選ばなくてはいけないわけではない。投資信託をメインにして、個別株投資をサブでやることで、投資全体のリスクを抑えるという選択もあるだろう。

運用方法を組み合わせることで、リスク・リターンのバランスを取ればいいのだ。

一棟アパートを建てたりする不動産投資では、1度の投資に大きな資金が必要になる。この資金を用意する際、自己資金だけでなく、金融機関の融資を利用して物件を購入するのが投資におけるセオリーだ。

というのも、借金をすることで自己資金に対するリターンが大きくなるという「レバレッジ効果」が期待できる。もちろん、その投資に失敗すれば借金を返すのが苦しくなるので、リスクが伴うやり方だ。

どのレベルのリスク・リターンで投資していくかで資金が増えるスピードは変わり得るが、低リスクの運用であっても若いうちから始めれば、資産は増やしやすい。資産運用は「時間を味方に付けるのが一番」とたぱぞう氏は言う。

そのたぱぞう氏は今、株投資のほかに太陽光発電、不動産などを手掛ける中で資産管理法人を持ち、投資アドバイザーなどもやっている。会社員時代から始めていた米国株投資をつづったブログを続け、つい最近YouTubeチャンネルも始動した。

完全なリタイアではなく、セミリタイアとなり、結局は忙しい日々。それでも人生に自由を感じている。