今回の経営指標の変更で見えてくる

グローバル成長戦略の意思表明

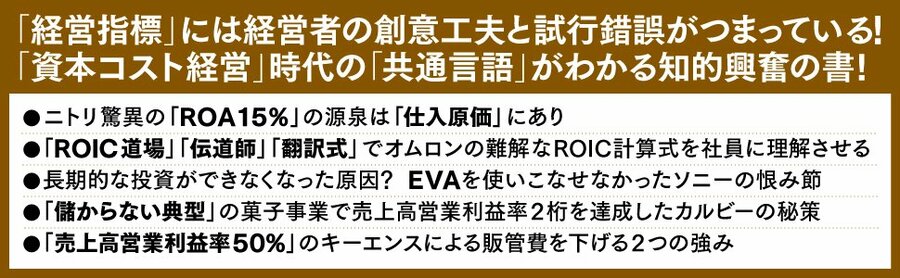

イオンモールは海外展開を押し進める2025年度の目標値として、EPS成長率年率7%、純有利子負債EBITDA倍率4.5倍以内、ROIC5%以上を、新たな経営指標として具体的な目標値とともに開示した。

イオンモールはイオングループのディベロッパー事業を担う中核企業として、200店舗(国内167/海外33)の商業施設を世界で展開しており(2021年2月末)、イオングループの連結営業利益の約3割はイオンモールが稼ぎ出している。

イオンモールのコアバリューは、イオンモールを中心とした商業施設の開発・運営事業にあり、立地は非常に重要であるが、不動産そのものを所有することは必ずしも競争優位の源泉ではない。不動産の多くはイオングループのイオンリート投資法人をはじめとした不動産オーナー企業が所有しており、イオンモールは賃料を負担することとなる。

イオンモール単体の2021年2月期では、売上高2163億円に対して、賃借料601億円(売上比28%)、減価償却費330億円(同15%)、設備管理費262億円(同12%)と、賃借料がもっとも大きい。

不動産の所有にリスクと制約が生じる海外では、この傾向が特に顕著なわけだが、IFRS第16号の適用により、あたかも有利子負債の調達によって不動産を購入したようにオンバランスされることとなった。ROICの目標値が従来の6%から5%へと引き下げられたこともこの影響である。

見方によっては不動産の賃借という隠れ蓑によって、本来は投資効率がもう少し低い事業の実態が、IFRS第16号の適用によってあからさまになったととらえることもできる。賃借する不動産価値と支払っている賃料に見合った収益力ある事業であるのか、IFRS第16号はより厳しい目線での投資収益性ROICを企業に求めるきっかけとなろう。

6年後の2025年度に3つの経営指標を達成するため連結決算の数値として、売上高4400億円(2019年度比36%増)、営業利益900億円(同48%増)、国内モール事業618億円(同17%増)、海外事業270億円(同225%増)と定めており、成長の原動力は明らかに海外事業である。

海外事業はオペレーティングリースによる不動産保有が中心となる以上、DEレシオや自己資本比率は悪化の一途をたどる可能性も十分にある。それに先んじた、イオンモールにおける、ストックベースからフローベースで示す財務健全性の経営指標への転換であろう。

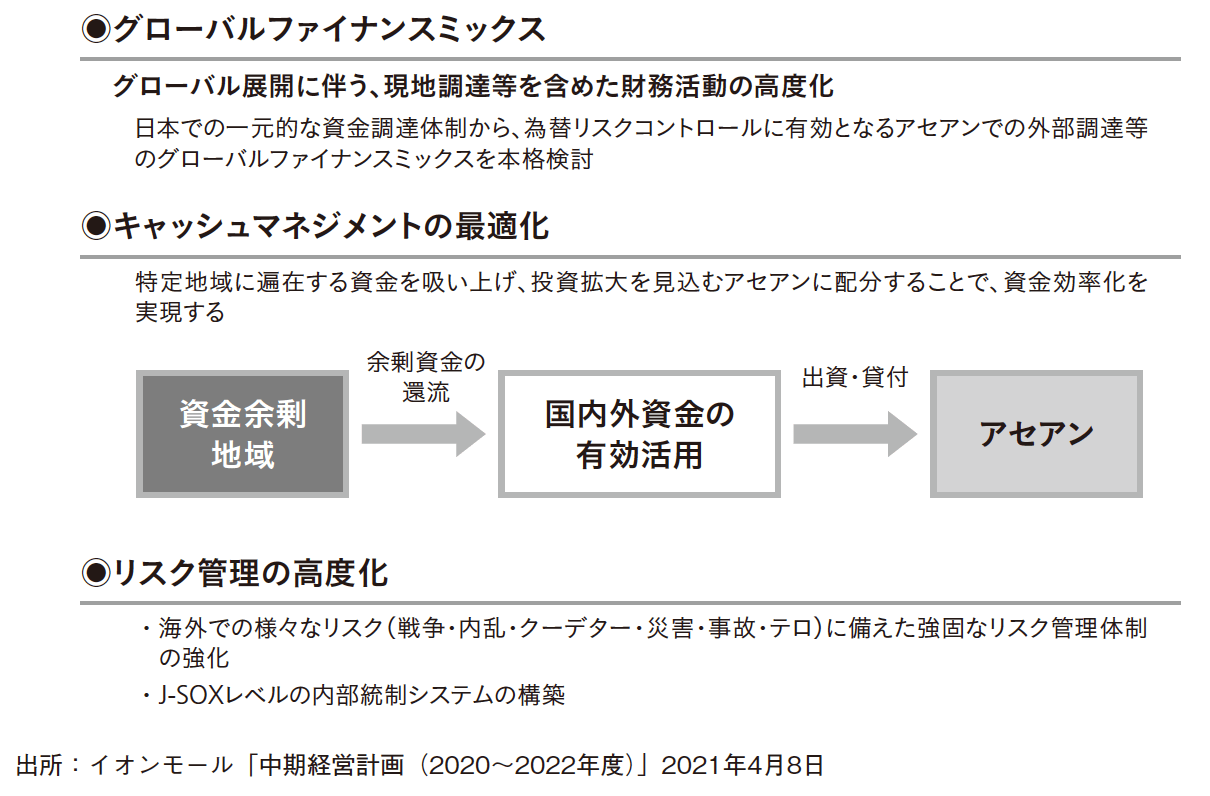

中期経営計画における資金調達の方針について、イオンモールは図表3のように示している。

図表3 イオンモールの資金調達の方針

図表3 イオンモールの資金調達の方針

海外事業の拡大に合わせて資金の現地調達を拡大するとともに、キャッシュマネジメントの拡張も企図している。海外事業がけん引するEBITDAの成長と、緩やかな有利子負債の拡大によって純有利子負債EBITDA倍率をコロナ禍の6.0倍から4.5倍以内の巡航速度で推移させようとするものである。

DEレシオからEBITDA倍率へと財務健全性の経営指標を変更するイオンモールには、有利子負債を最大限に活用したグローバル成長戦略の意思表明の表れを見出すことができるであろう。

*1 イオンモール「中期経営計画 (2020~2022年度)」2021年4月8日