「資本コスト」「コーポレートガバナンス改革」「ROIC」といった言葉を新聞で見ない日は少ない。伊藤レポートやコーポレートガバナンス・コード発表以来、企業には「資本コスト」を強く意識した経営が求められている。では、具体的に何をすればいいのか。どの経営指標を採用し、どのように設定のロジックを公表すれば、株主や従業員が納得してくれるのだろうか?

そこで役立つのが『企業価値向上のための経営指標大全』だ。「ニトリ驚異の『ROA15%』の源泉は『仕入原価』にあり」「M&Aを繰り返すリクルートがEBITDAを採用すると都合がいいのはなぜか?」といった生きたケーススタディを用いながら、無数の経営指標の根幹をなす主要指標10を網羅的に解説している。すでに役員向け研修教材として続々採用が決まっている。

そんな『経営指標大全』から、その一部を特別に公開する。

Nagahisa_Design - stock.adobe.com

Nagahisa_Design - stock.adobe.com

「5年で50%成長」と

「年平均8.4%成長」のどちらが魅力的に映るか

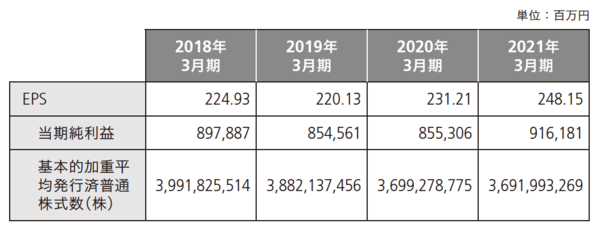

図表1 日本電信電話の連結EPS成長率(IFRS)

図表1 日本電信電話の連結EPS成長率(IFRS)

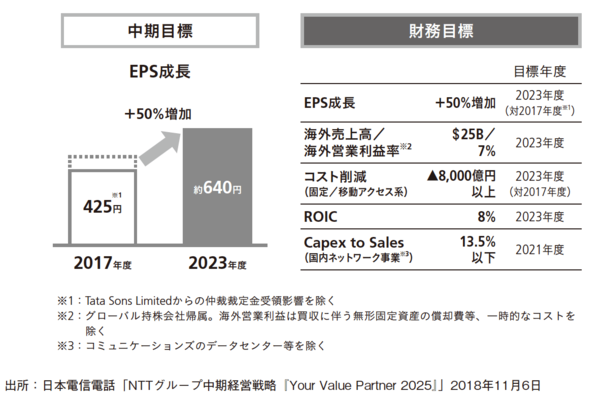

2018年11月に日本電信電話(以下、NTT)が発表した、「NTTグループ中期経営戦略『Your Value Partner 2025』」の中で、NTTは図表2に示す1枚のスライドを使って、財務目標として5つの経営指標を明示している(*1)。

図表2 日本電信電話の財務目標

図表2 日本電信電話の財務目標

EPS成長、海外売上高/海外営業利益率、コスト削減、ROIC、Capex to Sales(売上高設備投資比率)の5つの経営指標の中で、一番先頭に掲げられ、かつスライドの左側にグラフで唯一大きく示しているのは、EPSの成長である。5年間でEPSを50%増加させるという目標は、年平均成長率(CAGR)に置き換えると、8.4%での成長を意味している。

実はNTTはそれまでの中期経営戦略においても、EPSを「メイン指標」として採用してきた。

①中期経営戦略 「新たなステージをめざして」(2012年11月発表)

4年後(2016年3月期)に、EPS60%以上成長(*2)

②中期経営戦略 「新たなステージをめざして 2.0」(2015年5月発表)

3年後(2018年3月期)に、EPS700円以上(*3)

①の4年間でのEPS60%以上成長は、CAGRで12.5%の成長に相当し、直近3回のEPS目標の中でも、もっともアグレッシブなものである。NTTが営む通信事業は大きく崩れず安定したPERをもたらすと考える投資家であれば、4年後の株価は6割アップしていることが期待される。

②のEPS目標は成長率ではなく金額で掲げられている(2015年7月の普通株式2分割により、後に目標値を350円に修正)。NTTのPERはおおよそ10倍前後で推移しており、また配当性向は40%前後で推移している。

こうした数値が脳裏に焼き付いているNTTの株主であれば、3年後のEPS350円は株価3500円(350円×10倍)を意味し、3年後の配当額は140円(350円×40%)になると簡易に算出できる。EPS目標をCAGRではなく金額で示すことにも一理ある。

ただし、当初の目標値350円以上はその後上方修正され、「400円以上」となった。元来EPSは各社固有の数値であるため、「EPS400円以上」と言われても、よほどNTTをフォローしている投資家でないと、その数値の意義も伝わりにくい。それもあってか、2018年に発表された新中計では、「EPSを5年間で+50%以上」と、再び成長率での表現に置き換えたととらえることもできよう。

あえてCAGRではなく5年間累計で示したのは、「5年間で+50%」という数値がその魅力を十分に伝えやすいと考えたからであろうか。あるいは、株式分割による調整のわずらわしさを排除するためかもしれない。CAGR8.4%成長、あるいは5年間で+50%成長。両者はまったく同一の成長目標であるが、果たして読者は、どちらのほうが直感的により魅力的な響きに感じるだろう。