いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

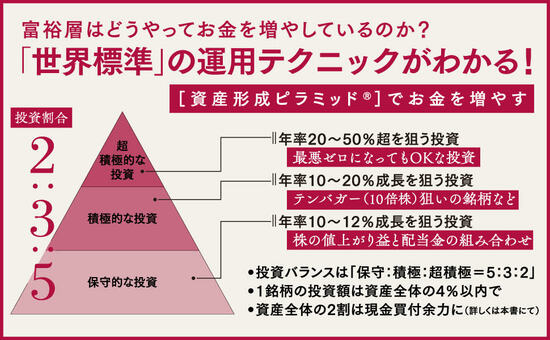

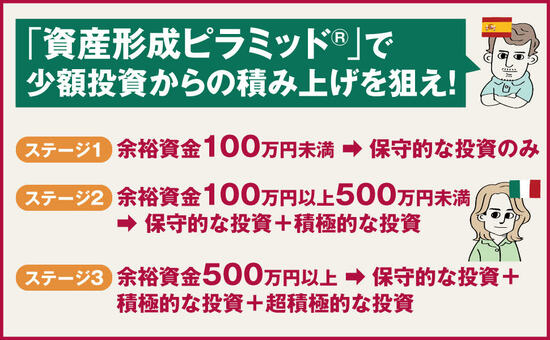

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

ロボアドバイザーは低コストのお任せ運用?

【前回】からの続き ウェルスナビ(7342)のように、AI(人工知能)を活用したロボットアドバイザー機能で、グローバル投資を標榜する個人資産運用サービスも登場しています。ウェルスナビは頻繁にテレビCM流して、33万人ほどが利用しており、預かり資産は7000億円を超えているそうです(2022年8月現在)。

ウェルスナビでは、ETFでの運用を介して世界約50ヵ国、1万2000銘柄に分散して投資をし、世界経済の成長の恩恵を受けるグローバル投資をうたっています。利用の際、手数料として年率1.1%(税込)、ETFを保有するコストとして年率0.08~0.13%が運用会社から差し引かれるそうです。

AIを活用と聞くと、これまでにない新しい投資術の恩恵を受けられるのではないかと期待したくなりますが、無条件に信用しすぎてはいけません。基本的には従来からある「クオンツ運用」の改良版だと私は捉えています。

投資信託やETFより個別株投資

クオンツ運用とは、株価、業績、金利、経済成長率、失業率といったデータをもとにして、コンピュータを利用した高度で数学的なテクニックを駆使するプログラムによって運用するもの。公的年金のように、ローリスク・ローリターンの運用が求められるものに関しては、こうしたAI運用≒クオンツ運用を活用するのはアリだと思っています。

ですが、グローバル投資で資産をより効率的に運用したいと考える個人投資家には、パフォーマンスは少々物足りないのではないでしょうか。実際、私が日常的に接している伸び盛りの富裕層には、こうした個人資産運用サービスでグローバル投資を行っている人は、ほとんどいません。彼ら彼女らが求める投資パフォーマンスはもっと高いからです。

そんな伸び盛りの富裕層が選択しているのは、投資信託やETFよりも“目効きの力”を発揮できるグローバル株や米国株の個別株投資。その選択は、富裕層だけでなく多くの個人投資家にとっても適していると思っています。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。