いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

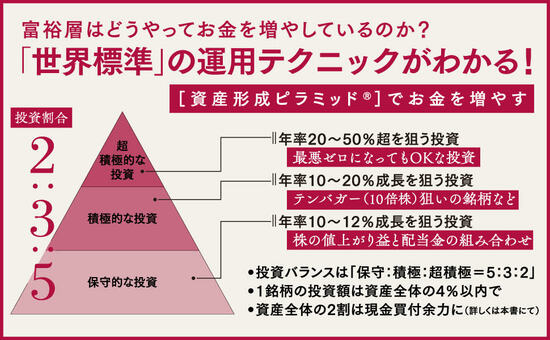

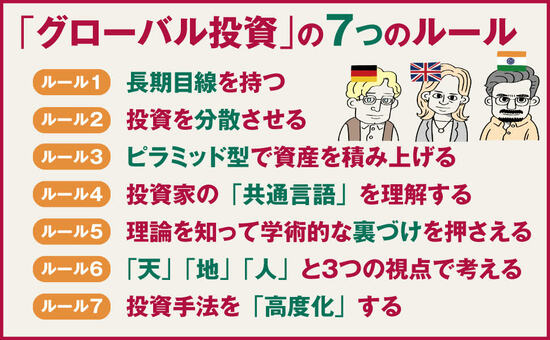

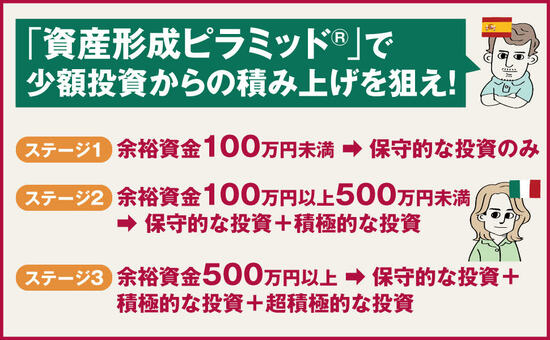

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説。投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

おすすめできる

日本株は……

【前回】からの続き 本書の投資は短期売買(トレード)ではなく、長い目で見た中長期保有を前提にしています。日本の国力の低下は、それを前提とした日本株の世界的な評価にも如実に表れています。

グローバル株の取引を長年続けてきた私も日本人なので、ホームカントリー・バイアスは多少なりともあると自覚しています。グローバル化する世界経済で存在感を高め、国際的に評価されて株価を上げる日本株を発掘したいのですが、長期的な資産形成の観点で自信を持っておすすめできる日本株を挙げるのは難しいというのが正直なところです。

いま長期的な視点から日本株を買うべき指数に基づく理由があれば、教えてほしいくらいです。

バブル期の最高値を

未更新の日本株……

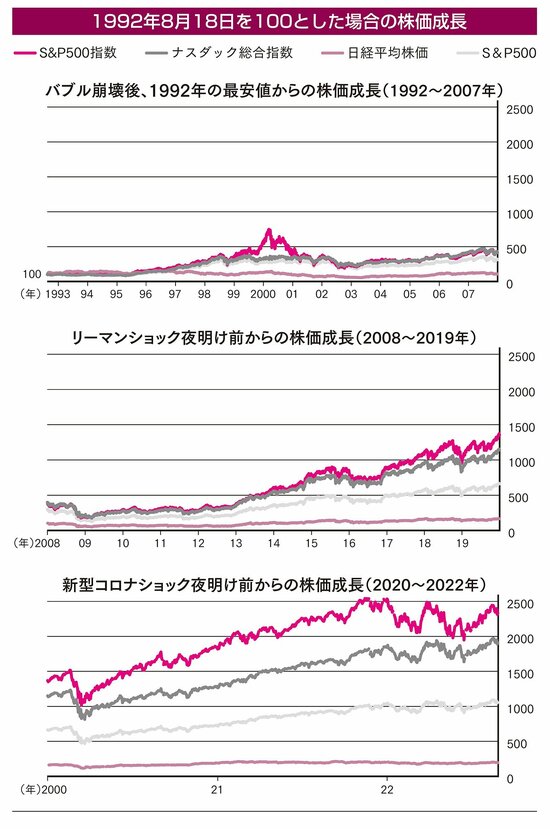

2020年には、GAFAM5社の時価総額だけで、東証一部(当時)の全2170社の時価総額を上回りました。そこで、全体的な株価の傾向を踏まえるため、米国のS&P500・ナスダック総合指数と、日本の日経平均株価を比較してみましょう。

日経平均株価は、2012年のアベノミクス以降、上昇に転じていますが、いまだにバブル期の最高値(3万8957円)を一度も更新していません。それに対して米国株は、2009年のリーマンショックの落ち込みをカバーして、最高値を更新しています。次の3つのグラフを見てください。

「バブル崩壊後、1992年の最安値からの株価成長」「リーマンショック夜明け前からの株価成長」「新型コロナショック夜明け前からの株価成長」において、いずれも米国株に対する日本株の低調ぶりが際立っています。

長期的に成長期待の

日本株投資は少数派

株式投資の世界では、いまや日本株は新興国株的な扱いです。日本のほとんどの個人投資家が、韓国株やニュージーランド株に興味を示さないように、世界の投資家はほとんど日本株に関心を払っていないといっても過言ではないのです。

もちろん、外国人持ち株比率が50%を超えるような東証上場企業も50社近くありますが(2022年9月時点)、それでも日本市場離れは否めません。米国でグローバル株への投資が盛んになってきたといっても、日本株への成長期待を背景とした投資を考える投資家は、おそらく少数派でしょう。【次回へ続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』より一部を抜粋・編集したものです。