Photo:PIXTA

Photo:PIXTA

60歳を前に運用を本格的に開始し、すでに数億円の金融資産を手にしたKさん。自身の体験を基に、自分年金づくりのコツを語ってもらった。特集『お金の終活 シニアの資産運用&死に際のお金の管理』(全13回)の♯9では、自分年金づくりに最適な、長期にわたって保有できる「配当パワー」銘柄の発掘方法を解説しよう。

運用経験を積んだら

配当パワー投資に挑戦!

ETFで運用していると、連動対象の株価指標などに沿って動くものなので、地味な感じがしてくる。人にもよるが、あまり面白くないと感じることもあるだろう。もともとETFは、クラス全体100人のうち50位前後(平均レベル)の運用成績を狙うスタイルが基本なので、こうなりやすい。

そこで投資家は経験を積んでくると、クラス100人のうち上の20位以内に入りそうな優良な銘柄を選んで、投資してみようと考える。特に目の前で高利回りになっている銘柄があると、そんな気持ちになる。

あなたが運用経験を積んできたらぜひ、「配当パワー」のある銘柄を選んで投資に挑戦してほしい。

長期にわたる銘柄保有が前提となる自分年金づくりで好配当銘柄を探す場合、特に気をつけてほしいのは次の2点だ。

(1)足元の配当利回りが高い銘柄のみが、投資対象になるのではない。特に最近の株価動向を前提にすると、利回り5~6%かそれ以上の銘柄に飛びつくことは慎重に考えるべきだ。購入後1~2年だけ利回りの高い配当金を受けたものの、その後は減配となって含み損に……では意味がない。今なら足元の利回り3~4%台ぐらいが適正レベルではないか。

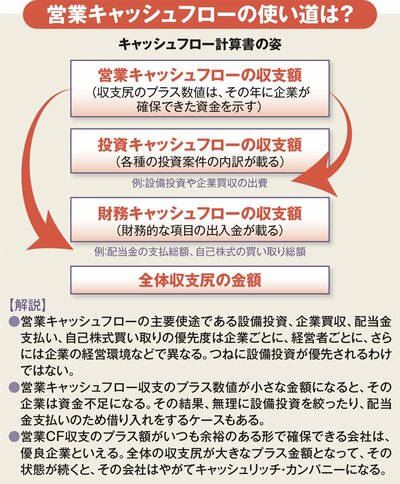

(2)配当利回りの高さも大切だが、もう一つ重要なのは個別銘柄で見た配当金支払いの余力、さらに過去5年間で見た配当金額の増加状況である。損益計算書だけではわからないキャッシュフロー・ベースの分析手法についても次ページで後述する。加えて、配当株の人気が広まるなか、最近注目されている主要6社の配当金に関するデータを次ページに載せた。