Photo:PIXTA

Photo:PIXTA

50年以上連続増配している米国の優良配当株を買い、ひと手間加えて年利10%を狙う。しかも、1年間はほったらかし。特集『お金の終活 シニアの資産運用&死に際のお金の管理』(全13回)の#10では、米国優良配当株を使った「カバードコール戦略」を解説する。

増配を連続50年以上続けている配当王

シニアの資産運用では、確定的なキャッシュフローを得られるかどうか、株価が乱高下しにくいかどうかが重要になってくる。

その観点で米国株から選ぶと、増配を連続50年以上続けている配当王とよばれる銘柄や、連続増配25年以上のS&P500指数採用の大型で流動性のある銘柄(配当貴族)などが対象になる。

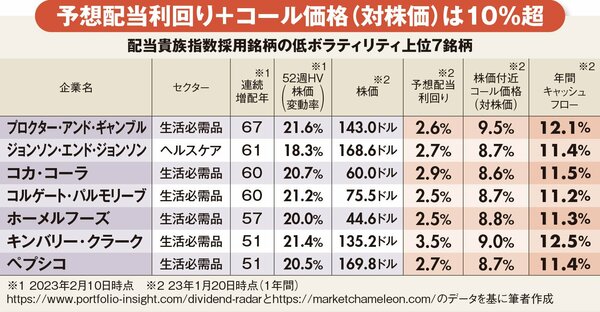

下の表は配当貴族指数にも採用されている連続増配50年以上の配当王銘柄のうち、過去1年間のヒストリカルボラティリティ(=実際の株価変動率)の最も低かった上位7銘柄である。

配当王であれば、これからの1年間の配当は最低でも昨年ベースをほぼ確実に得られそうだ(もちろん減配の可能性はある)。ただし、配当は2.5%前後にすぎない。

そこで、コールオプション(以下コール)の出番である。まず、簡単にコールの説明をしよう。

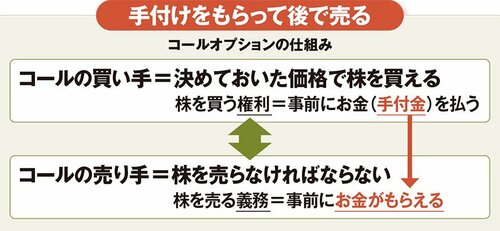

例えば、ある株がこれから上昇しそうだ、と思ってはいるが、今すぐにお金を用意できないとき、ひとまず手付けをうつことができる制度が株式市場にもある。

予想通り株価が上昇したら、上昇する前の約束の価格で株の売買契約に進む。予想に反し株価が下がってしまった場合は、手付けを放棄しその株を買わなくてよい。

このような手付けの制度を、証券市場ではコールとよぶ。コールは、「買うこと、買い戻すこと」を意味する言葉である。

手付金を払う側は、お金を払ってこの虫のいい権利を手にする。オプション的にはこれを「コールを買う」と表現する。逆に、手付金をもらう側は、一定期間拘束され、株式を決められた価格で売却する義務を負担する。これは「コールを売る」と表現する。

この手付金制度を利用すれば、手付金をもらって後で売るという戦略がとれるのだ。

つまり、大きくもうからなくていい、安定的なキャッシュフローがあればそれで十分、というならば、株を買って、誰かの手付けに応じて手付金をもらい、満期(手付けを行使される日)まで配当金をもらい、最後には相手方に手付けの行使をうけて株を売却しておしまい、という投資手法である。

このように、自分の保有する株のコールを売ることを、オプション的には「カバードコール戦略」(略してカバコ)という。

次ページでは、米国優良配当株を使った「カバードコール戦略」について、実例を挙げながら詳しく解説する。