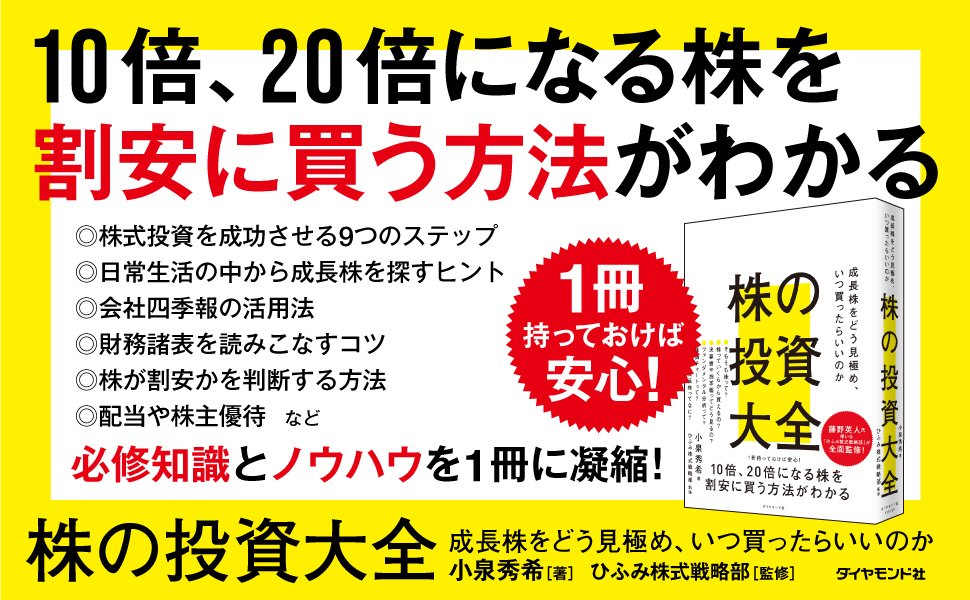

給与収入だけで老後資金をまかなえるのか不安に思う人が増えている。多くの人にとって「投資」が避けて通れない時代になってきた。資産を増やすという点で大きな選択肢の1つになるのが株式投資だ。「株投資をはじめたいけど、どうしたらいいのか?」。そんな方に参考になる書籍『株の投資大全ーー成長株をどう見極め、いつ買ったらいいのか』(小泉秀希著、ひふみ株式戦略部監修)が発刊された。「ひふみ投信」の創始者、藤野英人氏率いる投資のプロ集団「ひふみ株式戦略部」が全面監修した初の本。株で資産をつくるためには、何をどうすればいいのか? 本連載の特別編として、著者の小泉氏による書き下ろし記事の第3回をお届けする。今後の資産形成の参考にしていただきたい。

Photo: Adobe Stock

Photo: Adobe Stock

米国株に投資すれば、10年で4倍になった

新NISAは何を買えばいいか。この問いに対するほとんどの専門家や投資家の答えは、全世界株式か米国株式のインデックス投信だ。本連載1回目でも、全世界株式インデックス投信を例にとり、非常に高い過去の収益率を前提に話をすすめた。

過去10年の年率の平均収益率を見ると(それぞれ代表的な株価指標の配当込、円ベース、6月末時点のデータ)、

全世界 13.1%

米国 16.1%

日本 9.7%

新興国 7.0%

中国 3.8%

となっている。

全世界株式の収益率は、株式の平均的な収益率7~10%を超えており、世界的に株式が好調な10年だったといえる。

とりわけ、米国株の収益率が年率16.1%と突出していて、配当などを再投資していくと10年で4.4倍になった計算だ。全世界株式が3.4倍、日本株が2.5倍、中国株が1.4倍であり、それらと比べて米国株優位が際立つ。全世界株式が好調だったのも、その半分以上を占める米国株がけん引したからだ。

それに比べて、新興国株式は「成長性が高い」というイメージの割にはパフォーマンスがさえなかった。特に、新興国株式の半分程度のウェートを占める中国株式が低迷した。

こうした10年を過ごした後では、「全世界株か、米国株か」という議論になるのもうなずけるし、「米国株が最強」という意見が多くなるのもうなずける。

米国株好調の背景と今後の見通し

この10年、米国株が好調だった最大の要因は、アップル、マイクロソフト、アマゾンドットコム、アルファベット(グーグル)、テスラ、エヌビディアなどの巨大IT企業が次々と急成長したことだ。

このIT大手6社だけで時価総額は約1400兆円となる。東証に上場する3000社以上をすべて合計しても850兆円程であり、たった6社の米国IT企業の合計がそれを大幅に超えている。日本のバブル期に、「皇居の土地の値段でカリフォルニア州を全て買える」と言われたことを彷彿させる。

では、このような米国株全盛の状況は今後も続くのだろうか。結論を言うと、米国株の収益性の高さはある程度は続く可能性が高そうだ。

・政治的な強さ

・人口増加トレンド

・有力なベンチャー企業が次々生み出される仕組みと土壌

・投資文化が国民に根付いていること

・資本効率追求と株主重視の企業文化

・米国企業の世界的な事業基盤の強さ

など、米国企業が全体的に高い収益力と成長力を続ける条件が揃っている。

株式市場の主役は変遷する

しかし、年率16%という高パフォーマンスを続けるのは難しいのではないか。

米国株は過去10年で4倍、30年で10倍以上というパフォーマンスとなっている。これはバブルとまでは言えないが、株式の平均的なパフォーマンスと比べると非常に高く、巡航速度を超えた成長スピードだ。株式市場の歴史を見ると、巡航速度を超えた成長が長く続いた後には、それなりの停滞期が来る。

たとえば、中国株の上海総合指数は1990年から2007年までの17年間で52倍の上昇となった。これは年率換算26%だ。

しかし、その後16年間全く上がっておらず、世界的に見て低パフォーマンスの国になってしまっている。ただし、中国株の1990年から2022年までの上昇率は年率12%と決して悪くない。要するに、2007年までに株価が成長を先取りしすぎてしまい、その後は反動の動きとなったわけだ。

日本株も、戦後からバブル期にかけて株価は200倍以上になった。年率換算14%の上昇率だ。バブル崩壊以降は停滞が続いているが、戦後から最近までのパフォーマンスを平均すると、年率7%超に落ち着く。配当を入れれば8%以上になる。

1国の株式市場が突出したパフォーマンスを長期間続けるのは難しい。高いパフォーマンスが続いた後は、それなりの反動が出る。経済が好調なのに株価が上がらない、という時期が訪れることもある。米国経済は強いし、その強さが当面衰えるとも思えない。

しかし、株の高すぎるパフォーマンスを続けるのは難しい。おそらく、今後は年率6~7%程度に減速していくのではないだろうか。場合によってはそれ以下になる可能性もある。

米国以外の国々は、米国の華々しい成功を目にして一所懸命にキャッチアップしようとしているし、それはある程度成果を上げるだろう。今後、米国株は一定程度の収益率を維持しつつ減速していき、その一方で他の地域の収益率が高まる可能性が高いと思う。

そうしたことから、長期的な投資戦略としては、米国以外の国のウェートを高めにしていくことを考えてもいいのではないだろうか。具体的にどの国の株、どのような株を買えばいいのか、次回より具体的に考えていきたいと思う。

(※本稿は、書き下ろし記事です)

株式・金融ライター

東京大学卒業後、日興證券(現在のSMBC日興証券)などを経て、1999年より株式・金融ライターに。マネー雑誌『ダイヤモンドZAi』には創刊時から携わり、特集記事や「名投資家に学ぶ株の鉄則!」などの連載を長年担当。『たった7日で株とチャートの達人になる!』『めちゃくちゃ売れてる株の雑誌ザイが作った「株」入門』ほか、株式投資関連の書籍の執筆・編集を多数手がけ、その累計部数は100万部以上に。また、自らも個人投資家として熱心に投資に取り組んでいる。市民講座や社会人向けの株式投資講座などでの講演も多数。

ひふみ株式戦略部

投資信託ひふみシリーズのファンド運用を担うレオス・キャピタルワークスのメンバーにより構成された本書監修プロジェクトチーム。

ひふみ投信:https://hifumi.rheos.jp/