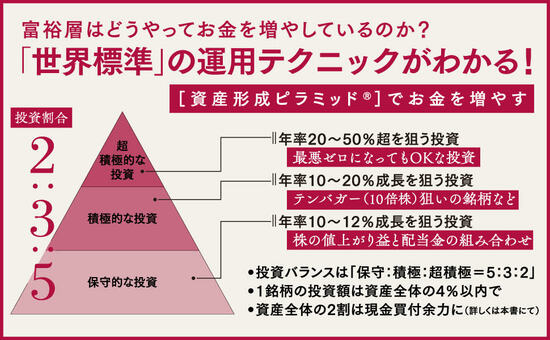

米国の富裕層の間では、自国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっている国際分散投資を、一般の個人投資家に向けてわかりやすく解説! 投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意をわかりやすく伝授する。

Photo: Adobe Stock

Photo: Adobe Stock

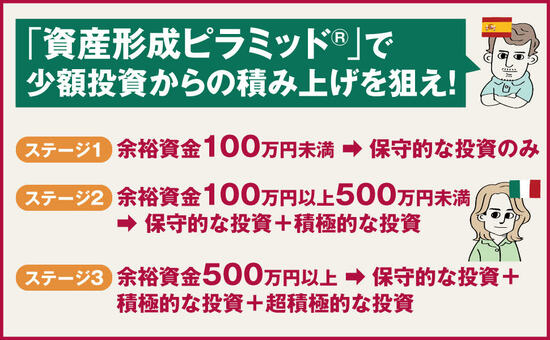

3ステージに分けて

「資産形成ピラミッド」を活用

●ステージ1 余裕資金100万円未満 ▶ 保守的な投資のみ

●ステージ2 余裕資金100万円以上500万円未満 ▶ 保守的な投資+積極的な投資

●ステージ3 余裕資金500万円以上 ▶ 保守的な投資+積極的な投資+超積極的な投資

今回はステージ2の投資法をお伝えすることにします。

ステージ2│余裕資金100万円以上500万円未満 ➡ 保守的な投資+積極的な投資

余裕資金が100万円を超えたら、「保守的な投資」の上に「積極的な投資」を積み上げてみましょう。

分散投資の割合は、「保守的な投資:積極的な投資=1:1」が目安です。分散投資の例を示すと、次のようになります。

保守的な投資でも、積極的な投資でも、25銘柄に均等に投資するのが基本です。

▶保守的な投資100万円(4万円×25銘柄)+積極的な投資100万円(4万円×25銘柄)

余裕資金300万円

▶保守的な投資150万円(6万円×25銘柄)+積極的な投資150万円(6万円×25銘柄)

余裕資金400万円

▶保守的な投資200万円(8万円×25銘柄)+積極的な投資200万円(8万円×25銘柄)

余裕資金500万円

▶保守的な投資250万円(10万円×25銘柄)+積極的な投資250万円(10万円×25銘柄)

リスク許容度に応じて

自分なりにアレンジ

これはあくまでも目安ですから、この例をベースに自分なりにアレンジを加えてください。

できるだけリスクは抱えたくないというのなら、「保守的な投資:積極的な投資=6:4もしくは7:3」にしたりして、保守的な投資を多めにしてみるのもいいでしょう。

保守的・積極的投資の割合の考え方

もちろん、保守的な投資の割合が多くなれば、期待できるリターンはどうしても少なめになります。

ですから、投資の経験を積みながら、リスク許容度を徐々に高めていき、いずれは「保守的な投資:積極的な投資=1:1」で投資できるようにしましょう。

4:6を上限にするのがオススメ

もし、リスクを多少高めにしてもいいと思うならば、「保守的な投資:積極的な投資=1:1」からスタートして、徐々に積極的な投資を増やしていき、「保守的な投資:積極的な投資を4:6」にしてみてもいいでしょう。

「もっとリターンがほしい!」という人は、それ以上に積極的な投資の割合を増やすのもアリだと思いますが、欲張りすぎると失敗のリスクも高まってしまいますから、始めのうちは4:6を上限にしておくことをおすすめします。

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。