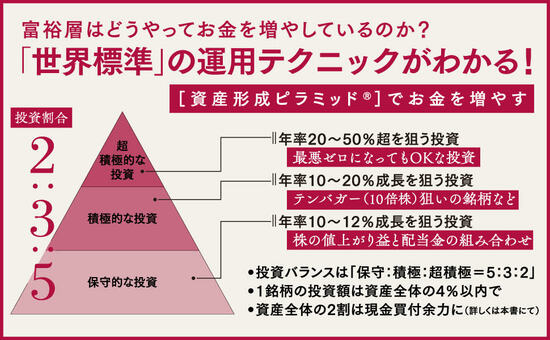

米国の富裕層の間では、自国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっている国際分散投資を、一般の個人投資家に向けてわかりやすく解説! 投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意をわかりやすく伝授する。

Photo: Adobe Stock

Photo: Adobe Stock

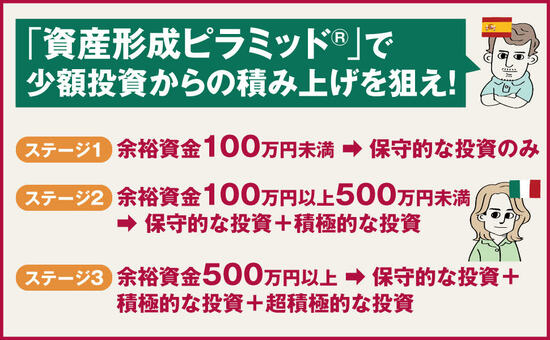

3つのステージに分けて

「資産形成ピラミッド」を活用

●ステージ1 余裕資金100万円未満 ▶ 保守的な投資のみ

●ステージ2 余裕資金100万円以上500万円未満 ▶ 保守的な投資+積極的な投資

●ステージ3 余裕資金500万円以上 ▶ 保守的な投資+積極的な投資+超積極的な投資

着目すべきポイント

保守的な投資において、配当金によるインカムゲインを重視するなら、「配当性向」が高い銘柄を選択すべきです。

株価上昇によるキャピタルゲインを重視するなら、売上高やEPSがより伸びている銘柄を選ぶべきでしょう。

PERを重視するなら、過去5年間のPERの水準と比べて、現在の水準が低いほうの銘柄に投資するという考え方もあります。

どちらの銘柄もよさげな

場合はどうする?

そこまで調べてみてほぼ互角なのであれば、どちらを選んでもいいでしょう。

私のファンドマネジャー時代を振り返ると、同僚から「スウェーデンのこの2つの銀行、おまえだったら、どちらを選んで投資する?」などと聞かれることもありましたが、そういうときは「どちらも正解じゃない?」と答えたものです。

当てずっぽうではなく、散々調べた挙げ句、甲乙つけがたいのなら、どちらを選んでもいいですし、場合によっては両方買ってみてもいいでしょう。

買うか、買わないか?

時間は有限なのですから、全体のバランスをとるための投資テーマの選別に時間をかけたほうが有意義です。

とはいえ、迷いに迷い、いくら考えても結論が出ないからといって、何も買わない、あるいは全部買うといった“オール・オア・ナッシング”の選択をするのは、あまり賢い投資ではないと思います。

失敗しても次につながる

A社かB社かで最後まで悩み抜き、最終的にA社に投資したとしましょう。

その後、A社の業績が落ちて株価が下がり、「しまった! やっぱりB社を選ぶべきだった」と悔やんだとしても、それは貴重な学びにつながります。

次に似たような事態に直面したときには、学びを生かしてより合理的な判断が下せるのです。

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。