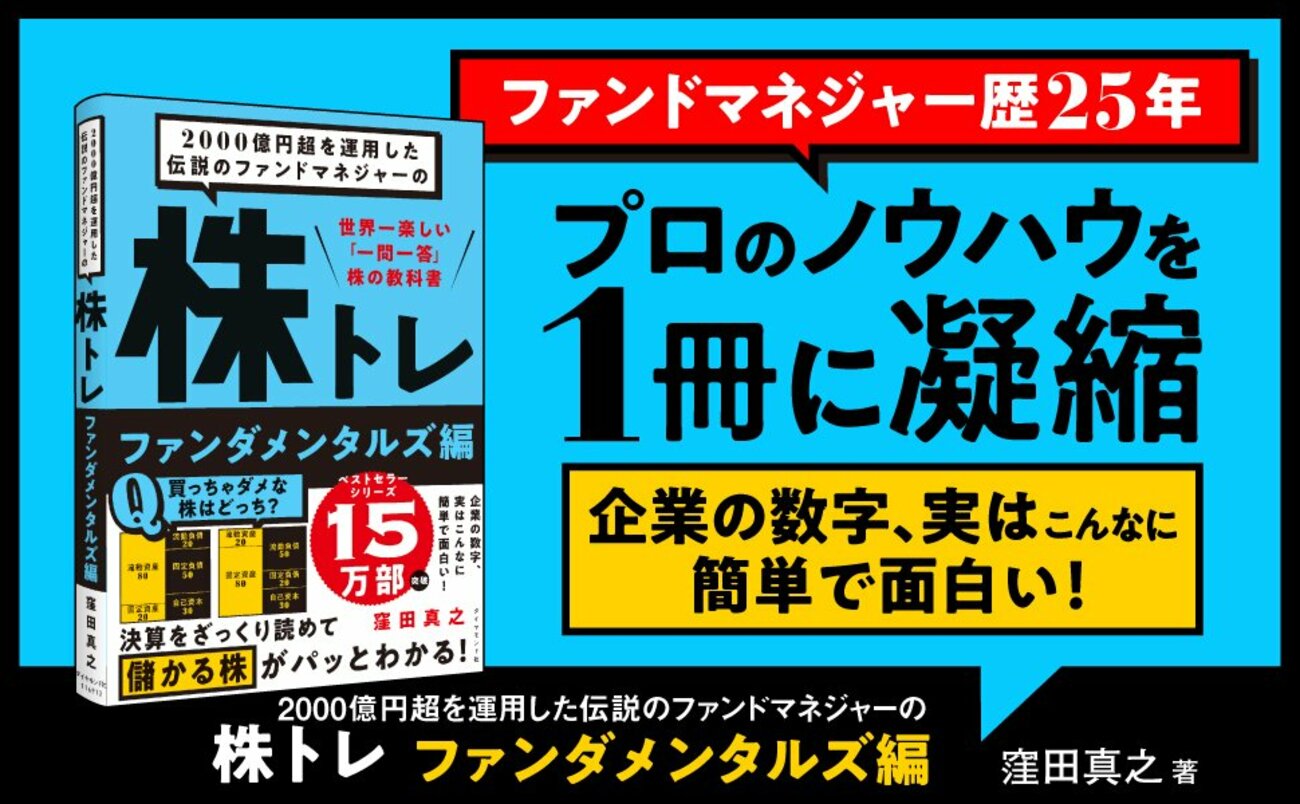

個人投資家の間で大きな支持を集めるベストセラー『株トレ 世界一楽しい「一問一答」株の教科書』、待望の続編『株トレ ファンダメンタルズ編』が発売された。前作はチャート分析がテーマだったが、今作では企業の業績や財務の読み方をわかりやすく解説する。著者は、ファンドマネジャー歴25年、2000億円超を運用してTOPIXを大幅に上回る好実績をあげたスペシャリストの窪田真之氏。本稿では本書から特別に一部を抜粋して紹介する。

Photo: Adobe Stock

Photo: Adobe Stock

キャッシュの流れが「本当の問題」が明らかにする

毎年、損益計算書で黒字を計上していた企業が、ある日突然倒産してしまうことを「黒字倒産」と言います。そういうこともあります。

そんなことを聞くと、「損益計算書を見ていてるだけでは、ダメなのではないか?」と疑問がわきます。

その通り。損益計算書だけ見ていてもダメなことがあります。財務に不安がある会社はキャッシュフロー計算書もあわせて見るべきです。

企業の信用リスク分析(倒産する確率の分析)で、キャッシュフローを見ることは、基本中の基本です。

会計上の利益が黒字でも、キャッシュフローの赤字が続くと企業はつぶれます。黒字倒産はキャッシュフローの赤字が続いた結果です。

「会計は意見、キャッシュは事実」という言葉があります。

会計上の利益は、会計基準によって異なります。日本基準・国際会計基準・米国基準、どれを使うかによって、見かけ上の利益が大きく異なることもあります。

ところが、どの基準を使ってもキャッシュフローは変わりません。

出ていった現金がいくらで入ってきた現金がいくらか、それがキャッシュフローです。使う会計基準が何であれ、キャッシュは事実です。

粉飾決算を見抜く最初の一歩も、キャッシュフロー計算書を読み解くところから始まります。損益計算書のイメージと、キャッシュフロー表のイメージが大きく異なる会社は要注意です。

「営業利益は黒字なのに、営業キャッシュフローが赤字。なぜだろう?」そんなことが何年も続いていたら「これは何かある」と疑った方がいいでしょう。

キャッシュの流れを追うことが、企業が隠そうとしている「真の問題」を明らかにする鍵になります。

キャッシュフローは難しくない

いきなり難しい話から始まってすみません。「キャシュフロー計算書って難しそう」と感じた人もいるかもしれません。それは誤解です。

財務3表(貸借対照表・損益計算書・キャッシュフロー計算書)の中で、一番簡単なのがキャッシュフロー計算書です。

なぜならば、キャッシュフロー計算書は、私たちが普段つけている「お小遣い帳」や「家計簿」と一緒だからです。

キャッシュがいくら入ってきて、いくら出ていったか、それでキャッシュ残高がいくら増えたか減ったか。それがすべてです。

キャッシュフロー表を大づかみ

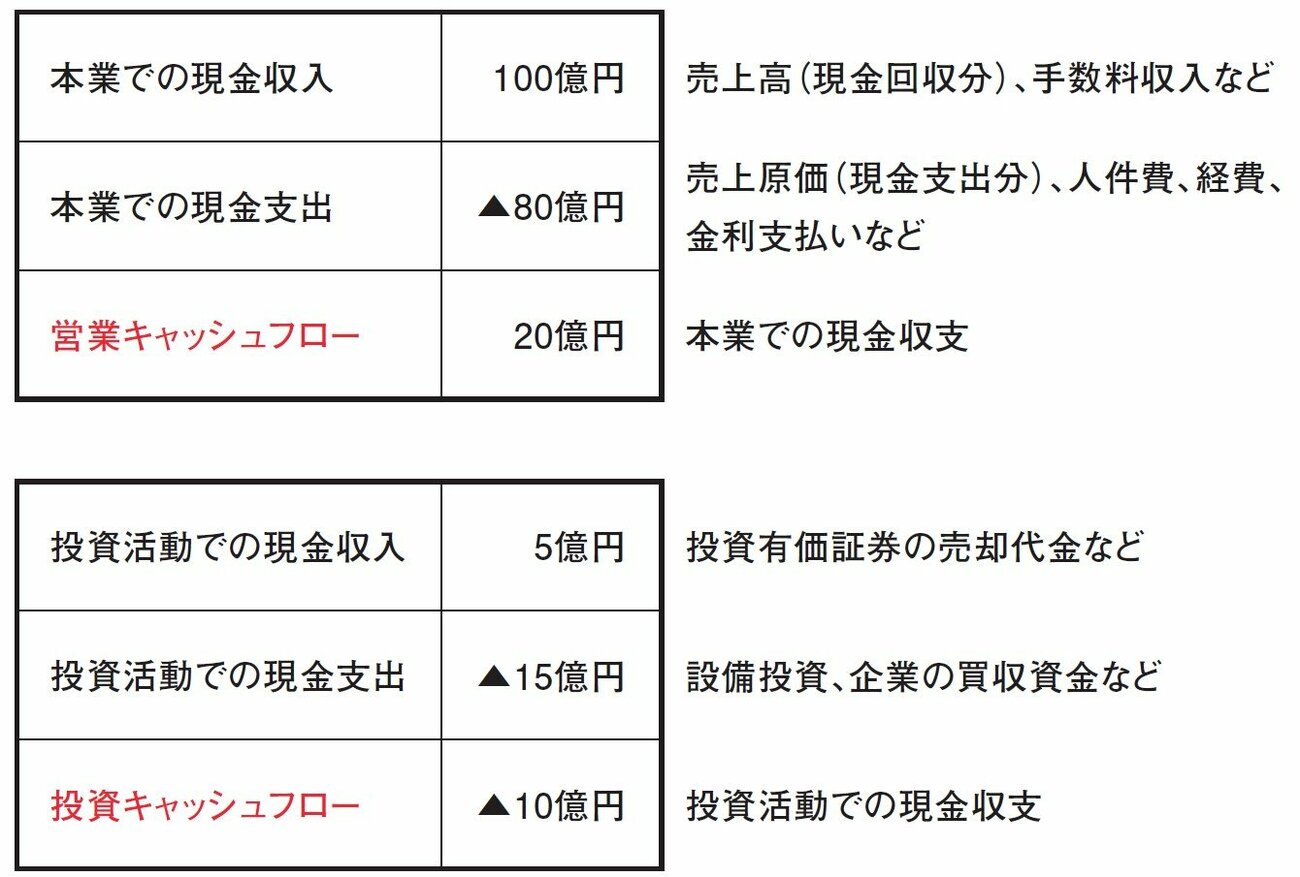

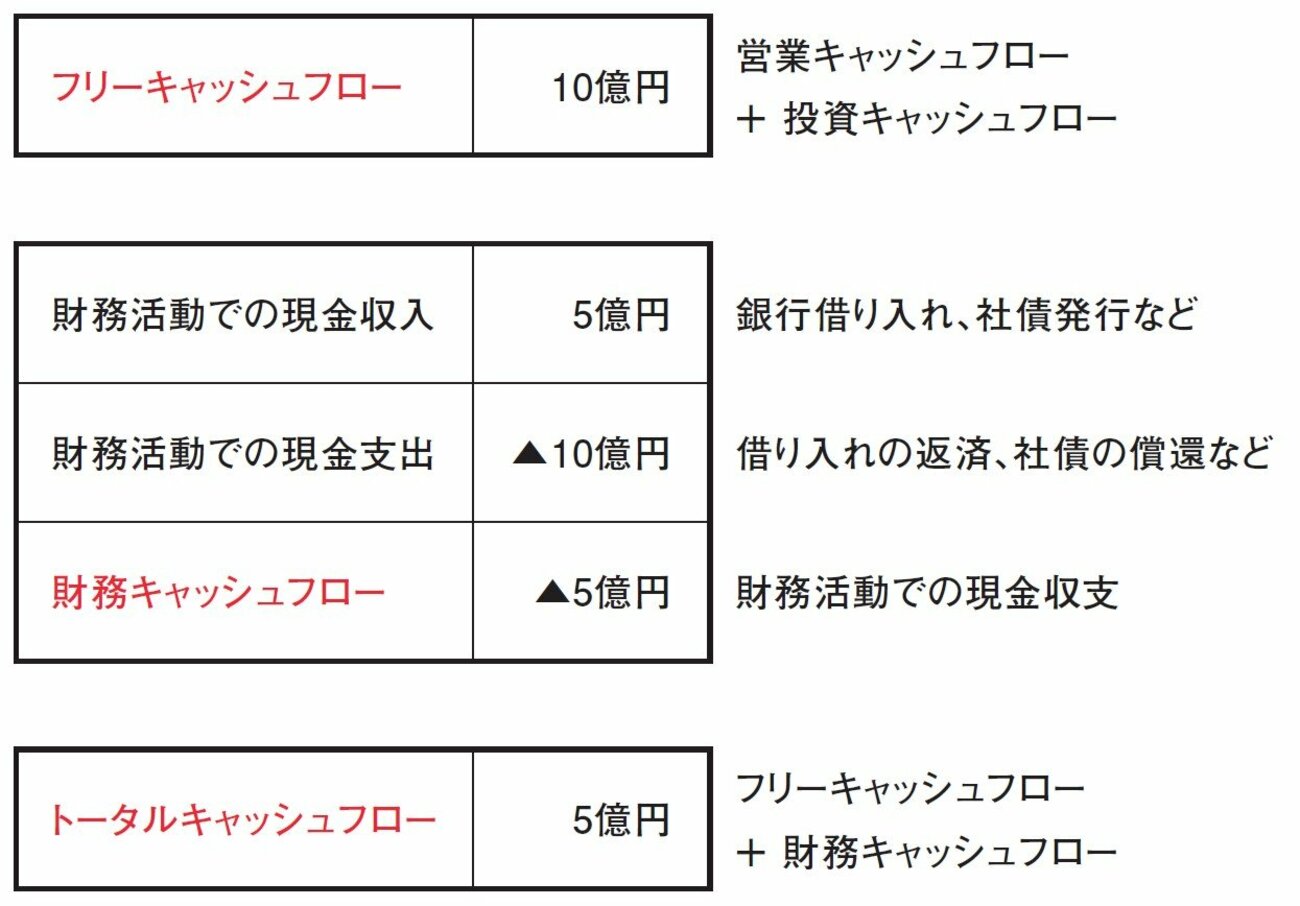

企業活動による現金の出入りを次のように、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローに分けて集計したものが、キャッシュフロー計算書です。

損益を見ているだけではわからないこと

近代的な会計ができる前は、商売の成果をはかる物差しとして、キャッシュフロー表しかありませんでした。現金出納帳と呼んでいたものがそれです。

「現金がいくら増えたか、減ったか」、それだけで商売の成果を判断するしかなかったのです。

ところが、現金出納帳だけでは、商売の真の成果がはかれないのも事実です。

同じ現金が出ていくのでも、「商売に使う道具類の購入」で出ていくのと、「毎日の食事代」で出ていくのでは、まったく意味が異なるからです。現金出納帳ではどちらも「現金の減少」としかなりません。

そのため、近代会計における損益計算書では、異なった扱いになります。

「道具類の購入」は「設備投資」なので、費用とはなりません。現金を支払った後も、「道具類」が資産としてバランスシートにきちんと残ります。

一方、「食事代」は損益計算書上の費用となります。食事が終われば後に何も残らないからです。

近代会計の世界では、同じキャッシュの出入りでも、損益に反映するものとしないものをきちんと区分します。

こうした近代会計の登場で、人々は損益計算書とバランスシートを知り、原始的なキャッシュフロー計算書だけではわからなかった企業の財務や業績をきちんと分析できるようになったのです。

「強気の経営か?安定の経営か?」キャッシュフローで企業の戦略がわかる

ただし、近代会計にも落とし穴がありました。

強気の経営で、借金を増やして工場を建てて機械類を買い入れている間、キャッシュフローはマイナスですが、設備投資による現金流出なので損益計算書には出てきません。

何年も経ってから、強気の設備投資が裏目に出ることがあります。設備過剰で業績が悪化し、設備廃棄が必要になり、一気に経営難に陥ることもあります。

会計上の損益だけ見ていると気づくのに遅れます。そんな時でもキャッシュフローの赤字が続いているのを見ていれば、早めに問題に気づきます。

近代会計学がつくりだした損益計算書とキャッシュフロー計算書は、両方見ることで、より企業の経営実態がわかるメリットがあります。

(本稿は、『株トレ ファンダメンタルズ編』から抜粋・編集したものです。)