なぜ、ベンチャーは

エクイティ・ファイナンスするのか?

日本は戦後から高度成長期、そしてバブル崩壊後も、ずっと資金調達と言えば銀行融資が中心でした。このため株式を使った資金調達(エクイティ・ファイナンス)についての常識が社会にまだ浸透していません。

株式での資金調達は単なる「資金集め」ではありません。以下、押さえておくべき重要な点をいくつかピックアップしてみます。

・「時間」と「信用」を買う

「金で買えないものはない」とは申しませんが、日本のような発達した資本主義社会では、「金で解決できることが多い」のは事実です。*3株式での資金調達は、経営にとって最も大切な「信用」を短期間で構築するために非常に重要です。

未来というのは、いろいろな要因が複雑に絡み合っているので、どんなに精緻に計画をしても、正確に予測することは極めて困難です。投資家からの資金を調達するベンチャーのエクイティ・ファイナンスは、そうした複雑であまり役に立たない未来予想に頭を絞る代わりに、先の読めない未来のリスクの一部(というか財務的リスクの大半)を投資家に受け持ってもらおうということでもあります。

エクイティ・ファイナンスによって得た資金は、複雑な事務フロー構築の手間も省いてくれます。たとえば一般の企業では、顧客への請求額を集計したり、請求書を発行して送付したり、債権を回収したり、回収されていない債権があったら督促したり、払ってくれない顧客に対しては裁判をしたり、といった非常に複雑な事務フローの固まりでできていて、ベンチャーがこれを一朝一夕に構築することは容易ではありません。

しかし、半年とか1年収入がなくても食っていけるほどの大量の資金を調達していれば、そうした事務手続きを構築する代わりに、顧客への請求は当面行わない「フリーミアム」のモデルで事業を開始するとか、たとえばちょっと料率は高くて損には見えても、AppleのApp Storeなどでの課金に一本化することによって、とにかく顧客を増やすことだけに注力するといったことも可能になります(仮に、短期間に顧客の数が100倍に成長するのであれば、顧客の数がまだ100分の1しかないときにややこしい手続きを踏んで代金を請求しても、その金額的な寄与は、非常に小さいということになります)。

*3

日本で最も「金で買いにくい」ものの1つが「優秀な人材」です。しかし、優秀な人材の流動性も高まってきていますし、雇用しなくても、コンサルタントなどのプロフェッショナルやクラウドソーシングなどのサービスを使うことで解決できる部分も増えてきています。

一方で、資本金・資本準備金が何億円もあるのに、オフィスを賃貸するときの審査で「設立からの年数が短いので……」と断られてちょっぴり悔しい思いをすることもありますので、(当然ですが)資金調達さえできれば必ず信用が付いてくるというわけではありません。

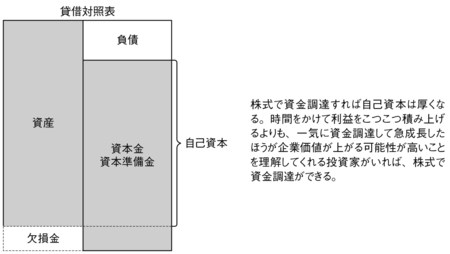

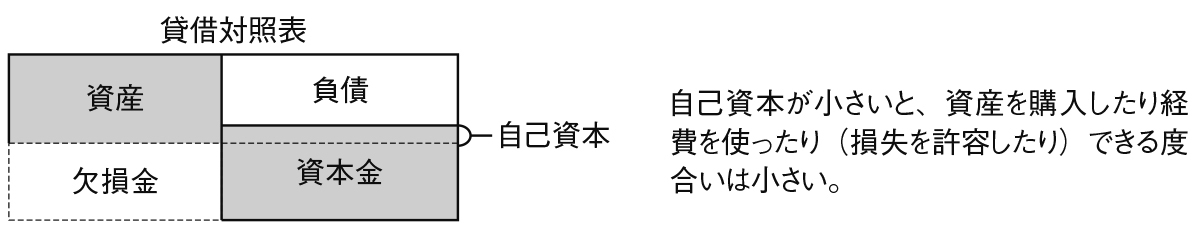

・自己資本は「信用の源泉」である

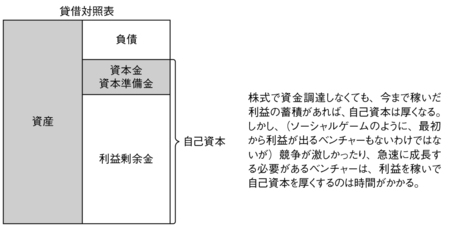

財務的には、株式で調達した資金は自己資本の一部になります。会社が破綻するときは、まず銀行などの債権者にすべて債務を返済して、それでも資産が余れば、はじめて株主が分配を受けることになります。つまり、株主の持分である自己資本の量が多ければ多いほど、債権者は安心して会社と取引ができることになります。

金融機関や取引先との取引も重要ですが、ベンチャーにとって特に重要なのが、優秀な人材を採用したり、他のベンチャーを買収することです。

会社にキャッシュが少なくて、「この会社、本当に給料を払ってくれる会社なのかな?」と疑念を抱かれると、いい人材にも来てもらえない可能性が高まります。「金はないがストックオプションを付与するから」と言っても、会社自体が将来存続していなければ、ストックオプションの契約書も単なる紙くずにしかなりません。

また、M&A戦略を駆使して他のベンチャーを買収する際にも、自己資本が小さいと、買収する会社に「この会社に買収されて、先はあるのだろうか?」と思われてしまいかねません。

つまり、図表1から図表3までのように、自己資本は、銀行、取引先、従業員、被買収会社などを含む債権者から見て、リスクを吸収する「クッション」や「バッファ」の役目を果たし、ベンチャーに「信用」を与えてくれる存在なのです。

図表1 自己資本が小さいケース

図表2 自己資本が大きい(利益剰余金が多い)ケース

図表3 自己資本が大きい(株式での資金調達)ケース