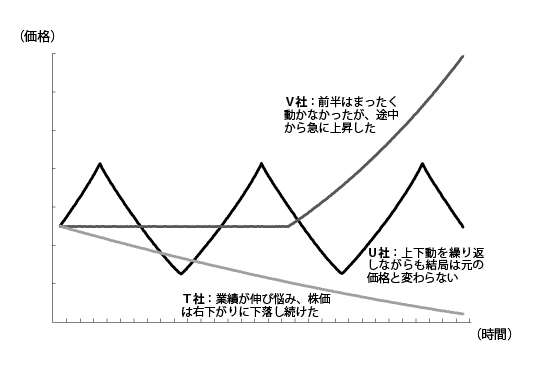

これまでの連載を読んできた方ならなら、もはや株式Tを選ぶことはないだろう。リスクは結果の深刻さとはまったく無関係だった。Tはたしかに株価が下がり続けてお先真っ暗だが、下がり方が一定なので不確実性は低い(今後もおそらく下がりそうだ)。

そう、リスクとは不確実性、つまりどっちに転ぶかのわからなさ度合いだった。これを念頭に置くと、つい選びたくなるのが株式Vである。Vは半年前から急上昇をしているが、過去1年の最高値と最安値の幅が最も大きい。

ここまで振れ幅が大きいということは、不確実性が高いということだ。

しかし実のところ、この問題の正解は株式Uだ。株式Uは最初と最後だけを見れば、株価は1円も変わっていないが、期間中に何度も上げ下げをしている。このような銘柄は、次に上がるにしろ下がるにしろ、再び大きく値動きする可能性=不確実性が高い。したがって、この3つはU→V→Tの順でリスクが高いということになる。

この図で見たとき、リスクの大きさは1年前の価格と直近の価格を結ぶ直線に対して、実際の価格変動が「どれほど寄り道しているか」で表される。株式Tの寄り道はゼロだから、実はリスクはゼロだ。株式U、Vは寄り道しているが、Uのほうが圧倒的に寄り道の距離が長い。