「返戻率」にだまされるな!

実は預金と変わらない利回り

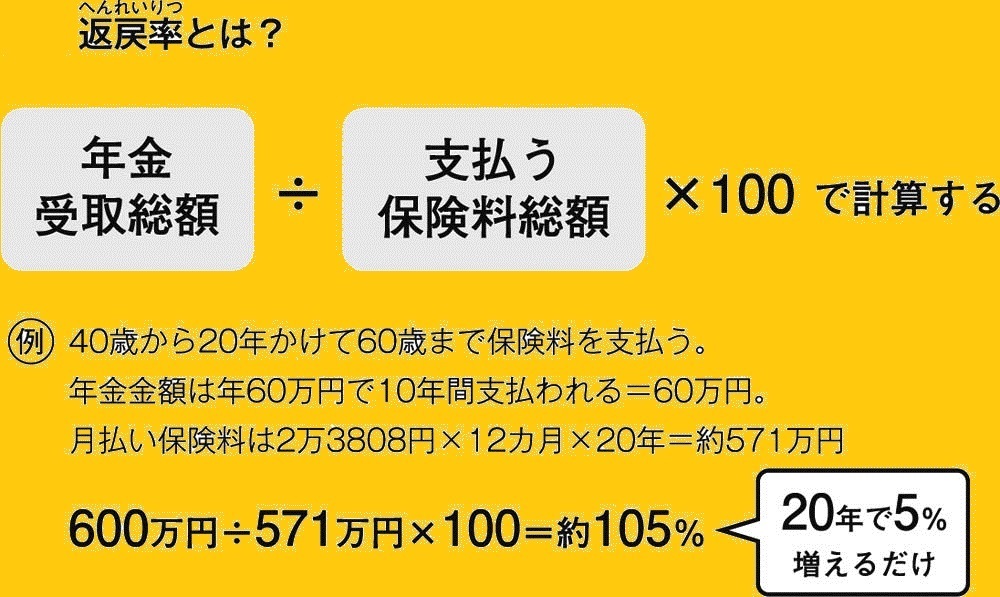

個人年金に限らず、低金利下では貯蓄型保険は金融商品として魅力がない。しかし、保険会社が「返戻率」や「戻り率」というわかりにくい指標を使っているためにそのことが見えにくくなっているようだ。返戻率とは「払った保険料に対して何パーセント受け取れるのか」を表すもの。具体例で見てみよう。

たとえば40歳男性が2015年にある個人年金に加入し、60歳まで20年間にわたり保険料を払い込んで、60歳から年金を受け取るとする。年金額は年60万円、受取期間は10年間で、受取総額は600万円になる。月払い保険料は2万3808円なので、払い込み総額は約571万円だ。

このとき、返戻率は「年金受取総額600万円÷支払う保険料総額571万円×100」で計算し、約105%となる。さて、この数字はどう見えるだろうか?

多くの人は「5%も増えるなら預金より有利そうだ」と答えるが、これは大きな間違いだ。「1年間で5%増える」なら有利といえるが、「20年間で5%」は預金に比べて有利とは言えない。「〇%」という数字を前に「有利か不利か」を考えるときは、必ず「期間」を考慮しなければならないのだ。

このケースで「毎月の保険料を20年間積立貯蓄した」と考えて積立利率を計算すると、利率は5%に過ぎない(60歳時の年金原資は約576万円)。貯蓄型保険の場合、加入時の利率はずっと固定されるため、この年金保険は「向こう20年間、0.1%の固定金利で積み立てる」金融商品ということになる。

足元の銀行の積立定期預金金利と比べればまだ利回りは高いが、20年もの間には金利が上昇する局面もあると考えるのが自然であり、将来的には個人年金のほうが不利になる可能性が高いと言える。

さらに日銀のマイナス金利実施の影響で、貯蓄型保険の予定利率は4月以降一段と低下傾向にある。予定利率の低下は保険料値上げを意味するので、貯蓄型保険の魅力はほぼなくなったのである。

返戻率は同じ商品を比較するときに

使うと便利!

貯蓄型保険の返戻率は、加入条件が同じ商品を並べて比較するのには便利だ。たとえば、まったく同じ条件で保険会社各社の個人年金に加入した場合にどれがおトクかを調べたいなら、返戻率があるとわかりやすい。

だが、返戻率が示すのは同種の商品どうしの相対的なおトク度だけだ。「期間」の概念がない返戻率という指標は、金融商品としての有利性を表すものではないことを覚えておこう。