マーケット全般(84) サブカテゴリ

トランプ大統領が、利上げ継続を表明したパウエルFRB議長の罷免を検討! もし実行に移されたら、「中央銀行の独立性が脅かされた」と株価急落へ!

米ロサンゼルスでシェアリング電動キックボードが急増している。登場してまだ1年もたっていないが、今では街の至る所でそれに乗っている人々を見掛ける。利用開始時も利用終了時も特定の場所に行く必要はない。利用方法は中国のシェアリング自転車とほぼ同じだ。

マブチモーター(6592)の株価は今後上昇へ!?主力を車載用モーターに転換し、世界シェア獲得!見事な復活を遂げた経営力を評価!

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第7弾。今回は、マブチモーター株式会社(6592) を取り上げます。

日経平均株価のダブル・トップが完成すると、調整は一段と深刻化! 投資環境が大きく改善するまでは、「ポジションはオールキャッシュ」がおすすめ!

カブ知恵代表の藤井英敏さんが、日本株市場の今を鋭く分析! 酷い相場が続いています。日経平均株価は、10月26日の2万0971.93円が1番底、11月8日の2万2583.43円が1番天井、11月21日の2万1243.38円が2番底、12月3日の2万2698.79円が2番天井、12月11日の2万1062.31円が、ここまでのところ3番底になっています。日本株を取り巻く国内外のマクロ環境は悪化しています。12月の日銀短観は、大企業製造業DIがプラス19と、前回9月調査から横ばいでした。しかしながら、3カ月先の大企業製造業DIはプラス15と悪化する見通しです。悪化の主因は、米中貿易摩擦に対する警戒感のようです。

今週開催される連邦公開市場委員会(FOMC)は過去3年で最も重要! FFレートの利上げ局面が終わった場合、米国経済にとって重要な転換点に!

現地在住のアナリスト・広瀬隆雄さんが、米国株式市場をズバリ分析! 今週12月18日、19日の2日間に渡り、今年最後のFOMC(連邦公開市場委員会)が開催されます。アメリカの政策金利は、フェデラルファンズ・レート(略してFFレート)と呼ばれます。今回のミーティングで、フェデラルファンズ・レートは0.25%引き上げられ、2.5%になると予想されています。この利上げ自体は、織り込み済みだと思います。今回のFOMCでは声明文の表現がどのように変化するか、に市場関係者の注目が集まっています。言い換えれば、「今回の利上げをもって、一旦、利上げの手を止める」ということを何とかして投資家に伝達しなければいけないのです。

原油安で米長期金利低下も実質金利下がらず緩和効果薄い

原油価格の11月以降の大幅下落を端緒とし、米国10年債利回りは低下傾向を続けている。12月以降については「一時休戦」となったはずの米中貿易摩擦問題について、米国側が「中国製造2025」への干渉も視野に入れつつあるとの懸念が再浮上した。それが米国株安を介して米国10年債利回りを押し下げる格好だ。3%を割り込んだ同利回りは2.9%レベルも割り込んでしまった。

米中貿易戦争、いわゆる「新NAFTA(北米自由貿易協定)」である米国・メキシコ・カナダ協定(USMCA)、英国の欧州連合(EU)離脱(Brexit)──。

ジャパンディスプレイ(6740)の株価は高値から10分の1に。日本の液晶製造の最後の拠点は割安か?

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第6弾。今回は、日本企業唯一の液晶ディスプレスの製造販売会社ジャパンディスプレイを取り上げます。

日経平均株価は「ダブル・トップ」を形成し、中期の下落トレンドを継続中! 「税還付狙い」の損切りの増加で、年末に向けては売り圧力の強い状態が続く!

日経平均株価は、11月8日に2万2583.43円を、12月3日に2万2698.79円を付けて、チャート的に「ダブル・トップ」を形成したものの、それは「ダマシ」となり、現在は既に25日移動平均線を割り込み、再び「弱気相場」入りしました。ただし、これは短期の話です。中期の下落トレンドは継続中との認識です。このため、短期的な戻りがあっても、それは単なる「アヤ戻し」となる可能性が高いでしょう。そして、「アヤ戻し」の限界は26週移動平均線付近です。なお、日経平均株価が12月3日まで7連騰し、2万2698.79円を付けた主因は、1日の米中首脳会談で、米国が年明けに予定していた中国製品への追加関税引き上げなどを90日間猶予すると決めたことでした。

崖っぷちに立つ米国市場は、10年間続いた長期上昇トレンドが終了する危機に! 主要3指数が直近安値を割り込んだときは、素直にポートフォリオを見直そう

米国株式市場を現地在住のアナリスト・広瀬隆雄さんがズバリ解説! 米国株式市場は、テクニカル的に見て大変重要な局面にさしかかっています。ダウ工業株価平均指数は先週-4.5%の24,338.95で引けましたが、10月29日のザラバ安値24,100を切ると、落勢が強まることが懸念されます。同様に、S&P500指数は先週-4.6%の2,633.08で引けましたが、10月29日のザラバ安値2,603.54を切ると、とても悪いカタチになります。さらに、ナスダック総合指数は先週-4.9%の6,969.25で引けましたが、11月20日のザラバ安値6,830.76を下に切ると、チャートのカタチが絶望的に悪くなります。確率としては、3指数がこれらの水準を死守出来る確率の方が高いと思います。もしそうなら、ここで慌てて売れば、相場の大底で持ち株を投げ出すヘタクソなトレードになってしまいます。

スウェーデンの中央銀行リクスバンクは、個人向け中央銀行デジタル通貨「eクローナ」の発行をめぐって、ここ数年議論を重ねてきた。

ソフトバンク(9434)のIPOは買いか?公開価格に割安感はないが長期的には配当狙いだけでも買い!

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第5弾。今回は、新規上場で話題のソフトバンク株式会社(9434)を分析します。

日経平均株価は、25日移動平均線を割り込まない限り「弱気相場」入りしない! 値動き&需給&チャートの良好な銘柄に入れ替えて、師走相場を乗り切ろう!

カブ知恵代表の藤井英敏さんが、今の日本株市場をズバリ解説! 日経平均株価は「ネックライン(22583.43円)±500円程度の『もみあい』で、25日移動平均線(3日現在21937.10円)を割り込まない限り、『弱気相場』入りしない。」になりそうです。日経平均株価は、「米国長期金利の低下」「米中貿易戦争の一時休戦」、そして「原油安の一服」が要因で上振れ余地が出ているように感じますが、現時点において足元の上昇は、中期下落相場の中での短期的な「あや戻し(下落基調の相場で、一時的に少し値を上げること)」と認識しています。

トランプ・習近平会談では90日の「休戦」が発表され最悪の事態を回避! 米国株の上昇トレンドラインは堅持されているので、慎重に投資を再開してもOK!

米国在住のアナリスト・広瀬隆雄さんが、米国株式市場をわかりやすく解説! 12月1日、アルゼンチンのブエノスアイレスでのG20後に実施されたトランプ習近平会談では、アメリカが関税率を引き上げることを90日延期、その間、話し合いを続けることで合意しました。これは、交渉の決裂という最悪シナリオが回避できたことを意味します。すでに米国株式市場はトランプ習近平会談の成功を織り込むカタチで上昇してきたので、この良いニュースがマーケットに与える影響は限定的だと思います。ただ、1)今回のトランプ習近平会談の成果はアメリカでは必ずしも手放しに歓迎されていないということ、2)経済の先行きには陰りが見えていること、という2つの理由で、“かんかんの強気”になるのではなく、一歩一歩踏みしめながらゆっくり対応する必要を感じます。

米金利3%に絡む3シナリオ ドル高収束で20年90円台へ

ドル円相場は、今年早くに急落し、後半に持ち直した。ただし、米国で景気堅調を背景に金利が上昇しても、1ドル=110~115円を上値めどと想定してきた。上昇サイクルは終盤戦に入りつつある。今後1~2年では90円台を視野に入れている。

日産自動車(7201)の株価は直近15年は上昇せず。就任後5年は救世主、その後は有利子負債が3倍に!ゴーン退任で減配リスクも浮上!

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第4弾。今回は、今最も世間を騒がせている日産自動車(7201)を分析します。

日本銀行のホームページを開くと、一番上に小さなフォントで、次の一文が記載されているのが見える。「日本銀行は、物価の安定と金融システムの安定を目的とする、日本の中央銀行です」

日経平均株価は、26週移動平均線を上値抵抗線とする「もみあい」の相場に! 当面は順張り戦略を控え、強い銘柄の「押し目買い」「噴き値売り」で稼ごう!

カブ知恵代表の藤井英敏さんが、今の日本株市場をズバリ解説! 日経平均株価は、10月26日の2万0971.93円が1番底、11月8日の2万2583.43円がネックライン、そして、11月21日の2万1243.38円が2番底になりそうです。現時点においては、2万1000円台前半では、「クジラ」と呼ばれる約160兆円の公的年金を運用する年金積立金管理運用独立行政法人(GPIF)の買いが見込めるため、その水準では底堅さが発揮されています。ですが、26週移動平均線を今後、安定的に上回ることは、余程の環境改善がないと厳しいとの見方は不変です。つまり、中長期スタンスで腰を据えて日本株を買う気にはなれない状況と認識しています。

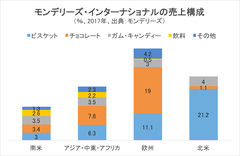

FAANG、GAFAの次は「お菓子メーカー」を買え!食品会社「モンデリーズ・インターナショナル」がディフェンシブ株の中でも注目銘柄である理由とは!?

米国在住のアナリスト・広瀬隆雄さんが、米国株式市場をズバリ分析! 10月以降、米国株は下落基調にあります。これまで相場を引っ張ってきたフェイスブック、アマゾン、アップル、アルファベットなどの銘柄の値動きは冴えません。そこで投資家は「何か新しい投資対象を見つけなければ」と感じ始めています。もし、アメリカの景気が今後鈍化するのであれば、景気後退局面に強い銘柄が好ましいです。それらの銘柄は「ディフェンシブ株」と呼ばれます。今日はそのようなディフェンシブ株の中で食品会社のモンデリーズ・インターナショナル(ティッカーシンボル:MDLZ)を紹介します。お菓子のメーカーです。

トランプ発言で原油価格急落 産油国減産も小幅の見通し

10月3日の原油相場では、米国のWTI(ウエスト・テキサス・インターミディエート)は1バレル当たり76.90ドル、欧州の北海ブレントは同86.74ドルと、共に2014年11月以来の高値を付けた。