野口悠紀雄

岸田首相が目指す「構造的な賃上げ」は容易な課題ではない。日本企業の付加価値は1990年代の初めからほとんど増えておらず、実現にはビジネスモデルや働き方、教育制度など社会構造を変える必要がある。

物価高対策によって消費者物価指数の伸び率が実態より過小に表示されることになり、連動する年金給付や実質賃金も変わってくる。物価高の原因に対処するのでなく、物価や金利を統制して結果を隠す政策は事態を悪化させるだけだ。

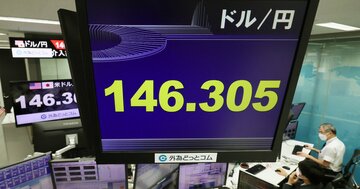

円安が続き、消費者物価の上昇率も6カ月連続で2%物価目標を超えているが、日銀は金利抑制策を止めようとしない。低金利にこれほど強くこだわるのは、異次元金融緩和の本当の目的が、低金利と円安だからだ。

円安が収まらないのは日銀が長期金利を抑えているからだ。このままでは物価高騰が続き、海外から人材が来なくなる。大規模資本逃避も懸念される。日銀は一刻も早く、長期金利を市場実勢に任せるべきだ。

物価高対策のガソリン補助金や導入が検討されている電気・ガス料金補助金は円安が残る限り続けざるをえない。円安政策を続ける一方、その後始末に防衛費に匹敵する補助金を出すのは奇妙で不合理なことだ。

政府は総合経済対策をまとめるというが、物価対策で最も重要なのは物価高騰の原因の円安阻止だ。円安を是とするのか否とするのかがはっきりしないのでは問題の本質は解決されない。

OECDの予測では日本の一人当たりGDPは2060年でもGDP1.2位の中国、インドを上回る。ただそのためには労働力減少を補うデジタル化促進が必要だ。実現できないとGDPはマイナス成長に陥る。

円安加速に歯止めをかける狙いで円買い・ドル売りの為替介入が実施されたが、そもそも日銀の「緩和維持」は円安を進める逆方向の政策であり、為替市場のボラティリティはますます増す。

米国などでの株価急落は日本以外の多くの国で長期実質金利がマイナス圏を脱して上昇しているからだ。インフレ退治のために株価の下落はやむを得ないと考えられており、株価のバブルも終わる。

物価高騰で実質賃金の下落が続く一方で企業は過去最高益を記録する。世界の大勢に逆らって日銀が金融緩和を続けるのは、政治も含めて実質賃金の下落を全く問題視していないからだ。

日米でインフレに対する金融政策の違いが円安を加速させるが、「総需要・総供給のモデル」をもとに考えれば、日本では金利上昇を容認することによって総供給曲線をシフトさせることが正しいインフレ対策だ。

日本企業は人材育成としてOJT方式を行なってきたが、デジタル技術に関してはうまく機能せず成長の停滞につながった。デジタル人材育成を掲げるデジタル田園都市構想で遅れを取り戻せるかは大いに疑問だ。

ウクライナ戦争による天然ガスなどの供給不安から原発稼働を増やせという声が上がるが、仮にサハリン権益を喪失しても第6次エネルギ―基本計画の経済成長率を現実的な値で見直すと原子力依存度をかなり引き下げることができる。

第6次エネルギー基本計画は温室効果ガス排出量を2030年で13年比46%削減するとしたが、再生エネルギーの比率は欧米に比べて低く、それに加えてウクライナ戦争で火力なども計画修正を迫られる可能性がある。

コロナ禍、MMTを地で行くような国債発行による大規模財政出が行われてきたが、コロナ脱却の見通しが開けた途端にインフレが起きた。財源は国債頼みという無責任な財政運営の破たんは明らかだ。

円の価値は今年3月から16%も減価した。今や円の購買力は「ビッグマック指数」で見る「適正なレート」の半分くらいしかない。円の「先物売り」は依然として多く、投機筋は円安がさらに続くと見ている。

異次元緩和をめぐる投機筋と日銀の攻防は参院選で自民党が圧勝した結果、投機筋の「政策変更」の予測が後退しているように見える。円安がさらに進みそうだが、一方で国債先物売りがおさまるとみるのは尚早だ。

日本銀行は世界の大勢に反して金利を抑制し続けてきた結果、円キャリー取引と国債先物売りの「2種類の投機」に挟撃されている。金利抑制を続けても、変更しても投機筋に巨額利益を与える泥沼だ。

日銀は長期金利抑制を続けるべきという声があるが、国債市場の機能が損なわれれば財政資金の調達コストが正しく認識されず財政規律が緩む。無駄な支出を抑えるには金利が正しい水準にあることが望ましい。

円安が進み日銀の金利コントロールが近い将来に解除されるとの見通しの下に海外のファンドが日本国債の先物売りを拡大している。日銀は強引に金利を押さえ込もうとしているが、戦いは今後、激しさを増すだろう。