米国、中国、欧州、それぞれの経済動向はどのように絡み合っているのだろうか? 「トランプ相場」の到来を的中させた外資系金融マーケット・ストラテジストの村上尚己氏の最新刊『日本経済はなぜ最高の時代を迎えるのか?』から一部をご紹介しよう。

【米国】依然「利上げ」には慎重

今回は、米国や中国、欧州などを中心とした世界経済の動向が、それぞれどのようなインパクトを持ち得るかについて見ていくことにしよう。

なかでも重要なのはやはり、トランポノミクスが実現するかどうかだ。中国のように構造問題を抱える新興国で経済減速が見られても、米国経済の伸びがそのマイナスを吸収すれば、世界経済の回復は長期化するからである。

一方、「米国の景気回復サイクルはすでに終盤に差し掛かっている」との見方が市場では根強いのも事実だ。実際、米国の景気回復局面の平均的な持続年数は5年弱であり、現時点ですでにその長さを超えている。ただし、それは過去の経験則に過ぎないし、リーマンショックでの落ち込みの大きさを考えれば、回復局面が長期化するのも無理はないことだろう。

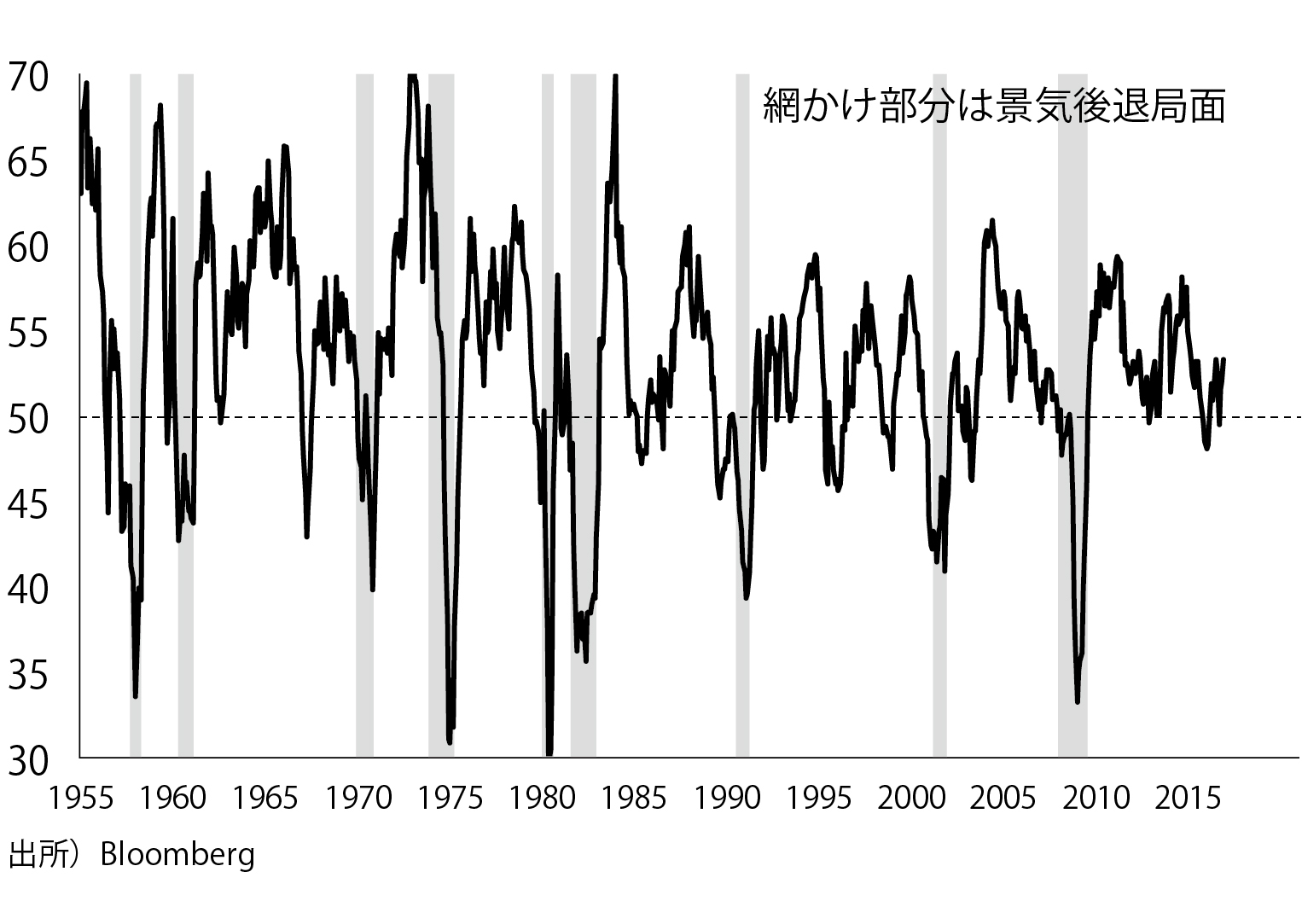

米国のISM製造業景況指数:景気拡大期の戦後平均は58ヵ月だが、回復局面はまだ続いているとも見られる

米国のISM製造業景況指数:景気拡大期の戦後平均は58ヵ月だが、回復局面はまだ続いているとも見られる

過去のデータを見る限り、「FRBの利上げが金融環境を引き締めることで、企業や家計の支出活動が衰えて景気後退を迎える」というのが、これまでの米国の景気循環パターンである。FRBの利上げペースにもよるが、あと1%ポイント程度の利上げが起きれば、2018年には米国経済が景気後退局面に入っていく可能性は十分想定できる。また、専門家やFRB内部でも、実質均衡金利は相当に低下してきているとの議論が盛んになされている。

ただし、いまのところFRBの利上げペースは過去よりも緩やかだし、FRBが焦って利上げに踏み切るシナリオはまず考えられない。2017年に利上げペースが上がっても、循環的な景気回復はまだ続くだろうし、後退局面に入るのは早くて2019年以降ではないかというのが私の予想である。

逆に、私が米国経済の今後に関して最も警戒するのは、2018年2月3日に任期を終えるジャネット・イエレンFRB議長の後任人事である。彼女はバーナンキ前議長と同様、金融緩和の重要性を認識し、利上げには徹底した慎重姿勢を貫いてきた。

トランプ政権の主要メンバーが、どのような考えのもとにどのような人事を行うかは、現状ではまったくわからない。逆に言えば、さまざまな思惑から根も葉もない観測報道が出てくる可能性もあり、FRBがこれまでとは大きく方針を変えるというような心理が市場に広がれば、急速なリスク資産売りが引き起こされる可能性はあるだろう。