金融機関窓口で保険を販売する、いわゆる窓販が好調だ。銀行などが売っているのだから、すべて安全な運用商品だと思ったら大きな間違い。期間によっては元本割れになるものも少なくないのだ。新刊の『だまされない保険~安心できるおトクな商品はこれだ!』より、現状の貯金代わりに売られている保険について抜粋して紹介する。

高額な契約の取れる保険は

銀行にとっては貴重な収入源に!

「金融商品でしたら、一時払い終身保険が人気です。途中で解約すると元本割れになりますが、10年たって解約すると1000万円が1050万円になります。現在の定期預金よりもお得ですよ」

金融機関に資産運用の相談に行くとこんな営業トークを聞かされる。一見、有利な商品に思えるかもしれないが、実は問題を抱えている。

かつては定期預金ばかりを薦めていた金融機関だが、2001年に保険の取り扱いが一部解禁され、現在は年金保険、医療保険、株式投資信託、株式など、さまざまな金融商品を取り扱うようになった。

特に保険については、一時払い終身保険、個人年金保険などが人気だ。このうち個人年金保険については10年度、三菱UFJフィナンシャル・グループが約4300億円、三井住友銀行は1921億円も販売している。

金融機関がこうした商品を販売すると、保険会社から手数料として販売額の5%程度が支払われる。そこで金融機関は、退職金をもらった人、定期預金が満期を迎えた人らをターゲットにして、それらの受け皿として保険を薦めるのだ。うまくいけば右から左へとお金を移すだけで約5%の手数料が入るという濡れ手であわのビジネス。1000万円単位で契約する人が多く、約5%の手数料といっても、収益はかなり大きい。

預金者からしてみれば金融機関は安全な商品しか薦めないというイメージが強い。だがこれは大きな間違い。最近は元本割れになる可能性がある商品も多い。

銀行の商品は「元本保証」?

思い込みが招く保険の悲劇

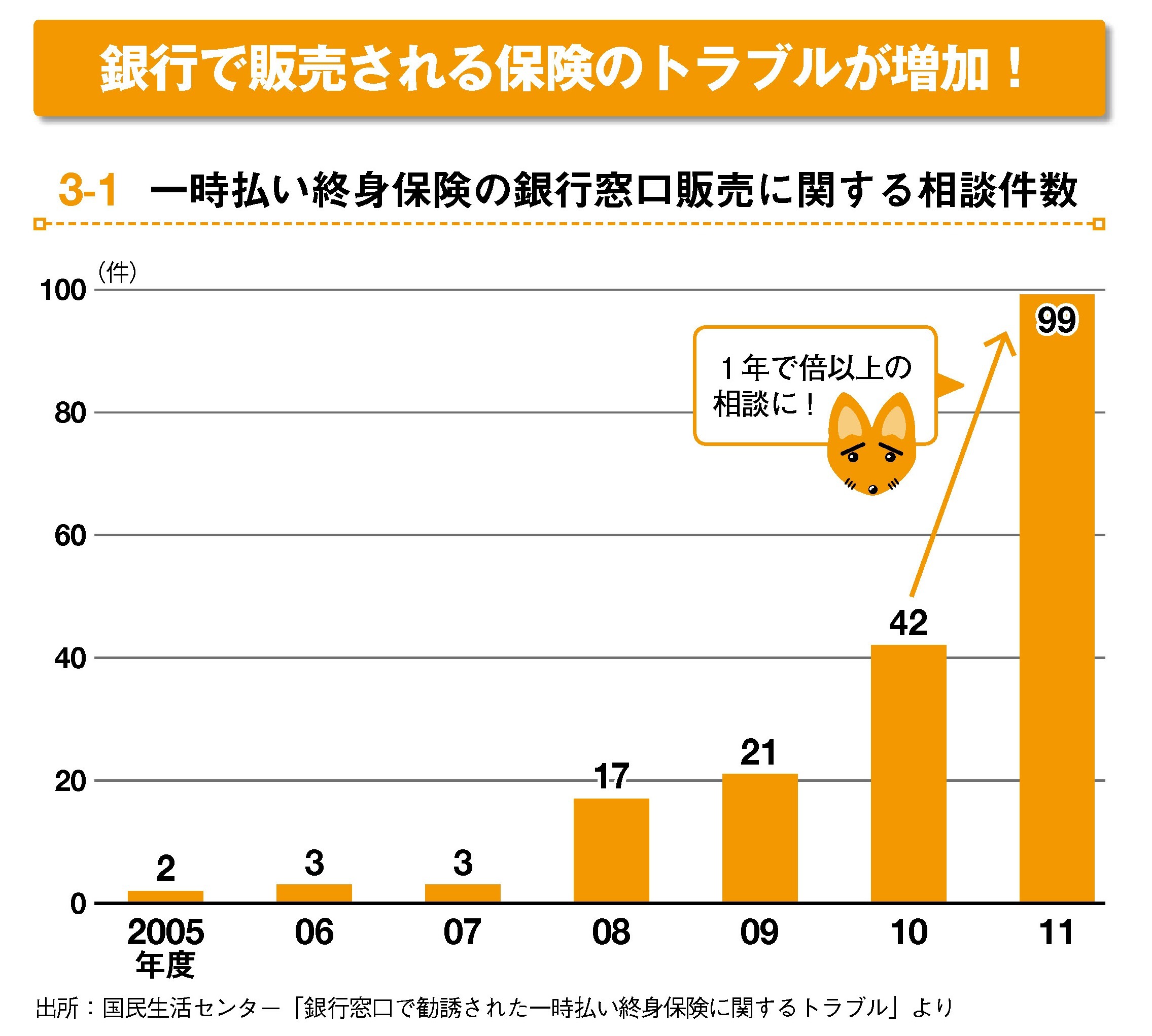

また、ここ数年、銀行で「一時払い終身保険」を契約した人からの苦情が増えている。2012年4月に国民生活センターが発表した「銀行窓販で勧誘された一時払い終身保険に関するトラブル」によると、07年まで2~3件だった相談件数が、08年に目立ち始め、09年21件、10年42件、11年99件と急増しているのだ。

相談の多くは高齢者からのもので、「元本保証で利率がよい商品と説明されて契約してたら一時払い終身保険だった。保険に入ったつもりはなかった」「定期預金だと思っていたのに、解約を申し出たら解約料がかかるといわれて困っている」といった事例が報告されている。

強引なセールスや説明不足など銀行側の落ち度もあるが、こうしたトラブルの背景には「銀行に預けたお金は、なんでも元本保証のはず」という消費者の思い込みもあるのではないだろうか。