某大手金融機関に勤めていた著者は、40歳で早期リタイアを考え始め、2019年に資産1億円を達成。51歳で早期リタイアを実現した。初の著書『【エル式】 米国株投資で1億円』では、FIRE(経済的自立と早期退職)の原動力となった米国株投資術を全公開。基礎の基礎から、年代・目的別の投資指南、最強の投資先10銘柄に至るまで、“初心者以上マニア未満”の全個人投資家に即役立つ米国株投資を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

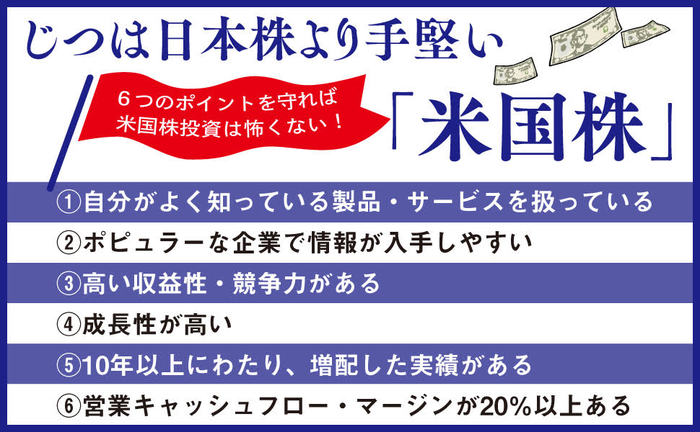

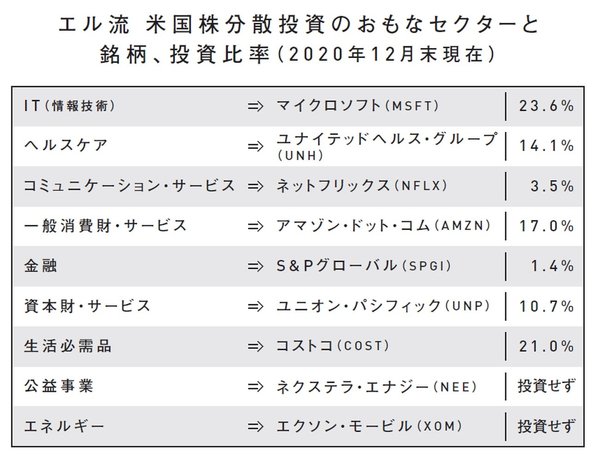

1つのセクターに偏らないように

10銘柄程度で分散投資

ここまで個別株をどう選ぶかを見てきましたが、株式投資では「卵を1つのカゴに盛らない」のが鉄則です。

どんなに注意深く選んだとしても、1つのセクター(業種・部門)の銘柄に集中投資していると、そのセクターがなんらかの影響で大きな打撃を受けて株価が下落した場合、大きなダメージを被ります。

そうしたリスクを減らすために、卵(投資資金)を複数のカゴ(セクター)に盛る(投資する)のが鉄則なのです。

分散投資のやり方はいろいろありますが、参考になるのは米国株ETFのポートフォリオです。

個別株に山のように分散投資するETFは、特定のセクター内で分散投資するタイプと、複数のセクターで横断的に分散投資するタイプがあります。

そのうち、私が参考にしているのは、複数のセクターに分散投資するやり方。

特定のセクターに偏るよりリスクが小さいからです。

私が個別株でもETFでも気をつけているのは、成長が望める「ITセクター」の比率と、大きな成長は望めなくても景気変動に左右されにくい「生活必需品セクター」の比率を同等にしている点です。

ITを成長期待のグロース(成長)セクター、安定的な業績が想定できる生活必需品をディフェンシブ(守り)セクターとするなら、私の分散投資は“ディフェンシブ・グロース”とでも呼べるスタイルです。

一方で、ほとんど投資していないセクターもあります。それは「公益事業」と「エネルギー」です。

公益事業には電力会社、エネルギーには石油会社などがあります。

いずれも景気や政治といった外部要因の影響を受けやすい不透明な部分があるため、投資していません。

米国株のおもなセクターと代表的な銘柄、主要なセクターへの私の投資比率を掲げす。

公益事業とエネルギー以外のセクターから10銘柄ほど選び、均等に投資するのが個別株投資の第一歩です。

そこから銘柄数を増やしたり、ETFを増やしたりしてみてください。