「ROICの弱点」に対処するための経営指標の使い方

しかし、できない理由、難しい言い訳だけ並べていても仕方ない。ROIC経営の根幹は、投資家たちの要求リターン、すなわち資本コストに根差した経営を行うこと。これは資本主義社会であり、株式会社で上場企業である以上、絶対的に否定することのできない事実である。ようやく、その当たり前の資本コスト重視の経営がROIC重視の経営を通して日本企業にも根付いたのだ。

最後に、ROICの弱点として、ROICは投資収益性をパーセンテージで表す指標であるため、縮小均衡に陥りやすいというものがある。確かに、ROICだけが経営指標であれば、ROICを達成している事業だけを残し、達成できていない事業は切り出してしまえば、全社のROIC目標は達成できる。

しかし、その結果として企業規模が10分の1になってしまってはどうだろう。投資家にとっても従業員にとっても、もはや魅力ある企業にはならず、縮小、解体、解散の道を辿るだけだ。

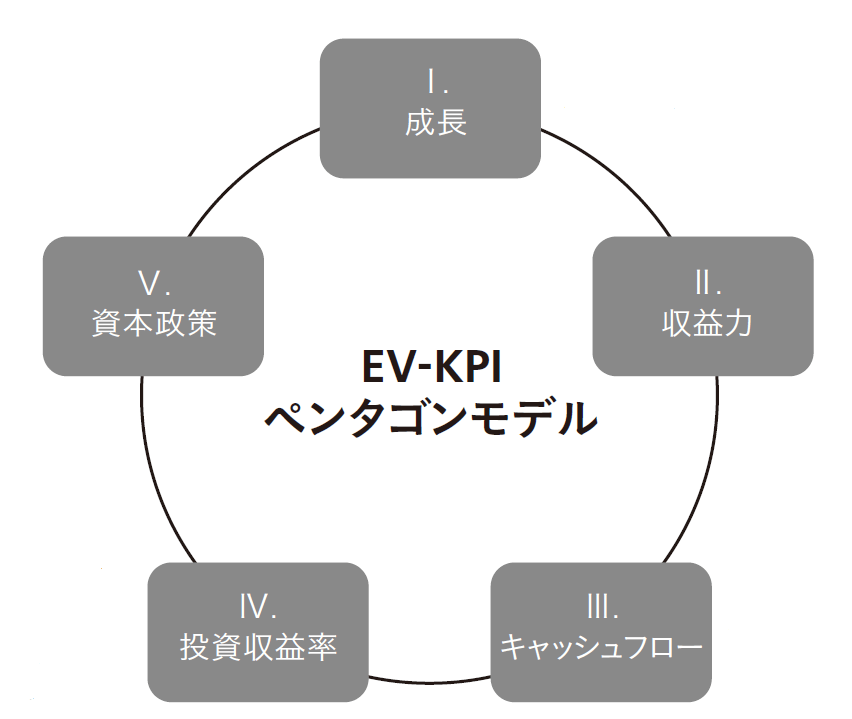

一方で経営指標にはそれぞれの役割がある。図表1のEV-KPIペンタゴンモデルの5つのカテゴリーに照らし合わせば自明であろう。ROICの役割は投資収益性を語るための指標であり、これを投資家たちの要求リターンである資本コストと比較することに意義がある。5つの重要なカテゴリーの一角を占めるものであって、成長を語るための指標ではない。

図表1 企業価値を創造するEV-KPIペンタゴンモデル

図表1 企業価値を創造するEV-KPIペンタゴンモデル

ROICだけを掲げている企業であれば、縮小均衡への警鐘を鳴らすべきだが、同時に成長を語っているのであれば、ROICを持って成長を阻害する指標という批判は当たらない。

企業のあるべき未来を描くうえで、資本コスト、成長性、そしてROICを意識した議論が求められる時代からの後戻りはない。

参考文献

*1 川崎重工業「企業価値の向上にむけて ~Kawasaki - ROIC経営~」2014年

*2 「川重、事業選別を先送り 撤退基準、計画倒れで撤廃 鉄道・造船改革 周回遅れ」『日本経済新聞』日本経済新聞社、2019年5月21日朝刊、14面

*3 川崎重工業「中期経営計画『中計2019』全社編(2019~2021年度)」2019年

*1 川崎重工業「企業価値の向上にむけて ~Kawasaki - ROIC経営~」2014年

*2 「川重、事業選別を先送り 撤退基準、計画倒れで撤廃 鉄道・造船改革 周回遅れ」『日本経済新聞』日本経済新聞社、2019年5月21日朝刊、14面

*3 川崎重工業「中期経営計画『中計2019』全社編(2019~2021年度)」2019年

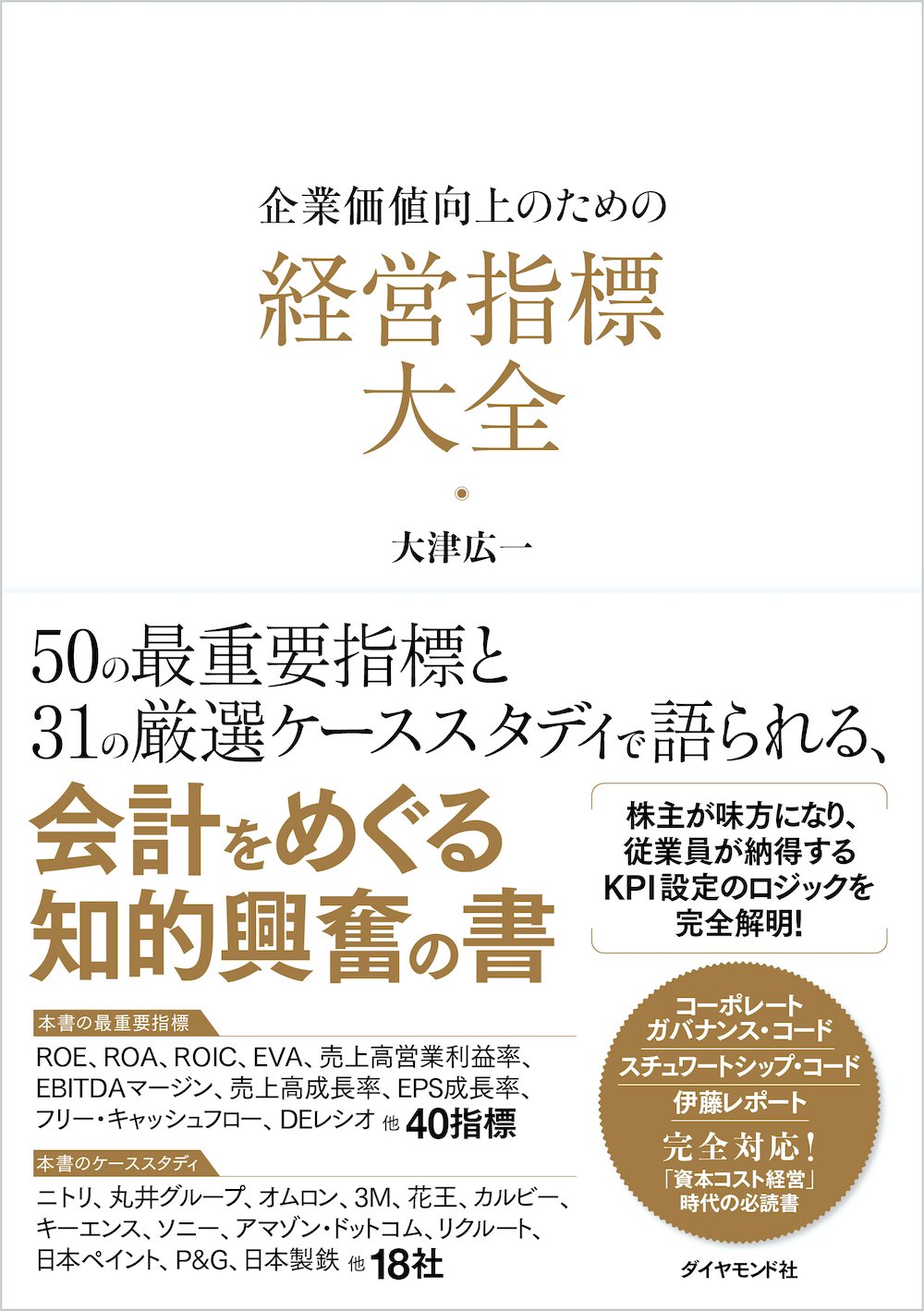

(本稿は、『企業価値向上のための経営指標大全』から一部を抜粋・編集したものです)