将来、リーマンショックのような金融危機がやってきたら、個人の資産運用ではどのような対応が必要なのでしょうか。資産運用のロボアドバイザーサービスを展開するウェルスナビ代表取締役CEOの柴山和久さんの著書『これからの投資の思考法』より柴山さんの見解を紹介していきます。

Photo: Adobe Stock

Photo: Adobe Stock

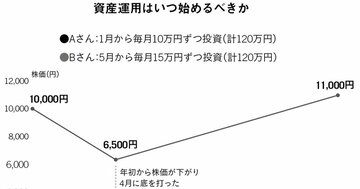

「長期・積立・分散」の資産運用は、スタートして早々に、苦しい時期にぶつかります。それを乗り越えると、リターンが安定し、落ち着いて資産運用をすることができるようになります。

しかし金融危機が発生すれば、リターンが大きく失われ、普段は冷静な投資家もパニックになります。近年のもっとも極端な事例が、リーマン・ショックでした。

多くの投資家がパニックに陥り、リーマン・ショック後に株を売って、株よりもリスクの低い債券や金、現金などに移したことがわかっています。

当時、アメリカ人である私の妻の両親も、パニックに陥りました。妻の両親は1990年代からプライベート・バンクで「長期・積立・分散」の資産運用を続けており、幾度かの金融危機を乗り越えてきました。しかし、さすがに株価が3割も下落し、悲観論に満ちたメディアに日々接していると、資産運用をやめたほうがいいのではと思うようになりました。

待ったをかけたのが、彼らが信頼し資産運用を長年任せてきたプライベート・バンカーでした。妻の両親は、次のような助言をもらったそうです。

●過去の金融危機でも株価は大きく下落したが、やがて回復している

●今回も一時的な下落であるなら、損失も一時的なものに留まる

●株価が大きく下がっている今売ると、一時的であるはずの損失が確定してしまう

●手元のお金に余裕があれば、割安で追加投資をする大きなチャンス

妻の両親は、さすがに追加投資をする勇気はなかったものの、プライベート・バンカーを信じ、資産運用をやめないことにしました。すると株価はますます下落し、やがて資産の評価額は下がり、ますます不安が募ります。腹をくくって様子を見ていると、ご存じの通り株価は上向き、2年後にはリーマン・ショック前の水準に戻りました。リーマン・ショックから9年経つと株価は元の水準の2倍以上になりました(注)。

プライベート・バンカーは、「損をしたくない」という妻の両親の感情を上手にコントロールし、「長期・積立・分散」の資産運用を成功に導いてくれました。助言がなければ、妻の両親はパニックのあまり資産運用をやめ、20年近く続けてきた資産運用の成果をふいにしてしまったでしょう。

もちろん、助言を無視して、資産運用を中断していたとしても、その後、資産運用を永遠に再開しないということはなかったとは思います。底値で再開できるようならリターンも高くなりますが、底値で資産運用を再開できるくらいなら、そもそもパニックに陥ることもありません。

リーマン・ブラザーズの経営破綻を見て株価が約30%下がったタイミングで資産運用を中断し、その後、株価がリーマン・ショック前の水準に戻った2011年1月くらいのタイミングで再開するのが現実的ではないでしょうか。その場合には、2017年9月末には資産はリーマン・ショック前の約1.6倍となります。これは、アドバイザーの助言に従って何もしなかった場合と比べると、約30%低い水準です。やはり、助言に従って何もしなかったのが正解だった、ということになります。

注)実際にデータを見てみると、2008年1月の株価(もっとも代表的な株価指数であるS&P500、配当込み)の水準に対し、リーマン・ブラザーズが経営破綻した翌月の10月末に株価は約30%下落しました。さらに、09年3月には、当初の半分まで下がりました。株価は徐々に回復し、11年1月末には08年1月と同じ水準に戻ります。その後も上がったり下がったりを繰り返しながら、リーマン・ショックから9年後の17年9月末にはリーマン・ショック前の約2.2倍になりました。