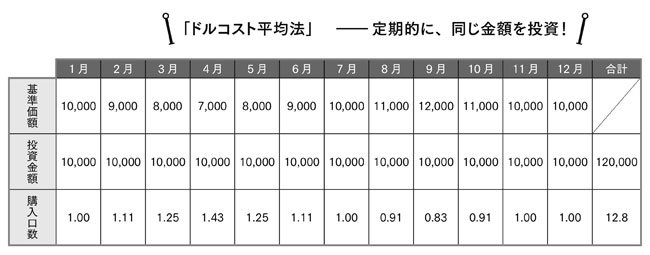

1万円でスタートした基準価額(値段)は、上がったり下がったりしながら12月に1万円に戻ったとします。この場合、購入した総口数は12.8口ですから、1万円×12.8口で12万8000円の時価評価になっています。

あれ、投資金額は12万円ですから、利益が出ていますね。

基準価額が安い時は多くの口数を購入でき、基準価額が高い時は購入できる口数が少なくなるので平均購入基準価額は安くなるのです。

ドルコスト平均法は、けっして万能ではないものの、上下しながらも長期的には上がっていく資産(金融商品)に投資するのであれば、非常に有効な方法だと言えるでしょう。

投資の基本原則(3)低コスト

コストは資産形成の足を引っ張ります。資産(金融商品)を購入する時の手数料や内包されている手数料、税金などは、「確実に」資産形成の重荷になるのです。

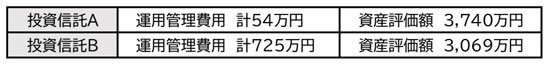

仮に、運用管理費用(投資信託を運用・管理していくのにかかる費用)が年率0.1%の投資信託Aと、運用管理費用が年率1.5%の投資信託Bに、それぞれ毎月5万円、25年間積み立てたとします。

利回りが双方とも年7.0%と仮定すると、運用管理費用の合計と費用控除後の資産評価額は次の通りとなります。

毎月の積み立て金額と利回りが同じなのに、運用管理費用の違いによって、2つの資産評価額には、671万円もの大差がついてしまうのです。

そして、もう1つ大きなコストとしては「税金」があります。

投資信託や株式で資産形成に取り組み、十分な利益が出て売却した場合、利益に対して20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税金がかかります。また、投資信託の分配金や株式の配当金に対しても20.315%の税金がかかります。

でも、もし税金がかからない仕組みがあれば、より効率的な資産形成ができることになります。その仕組みこそが、iDeCoとNISAです。

「長期・分散・低コスト」――この投資の基本原則は、呪文のように唱えて、しっかり覚えておいてください。