いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

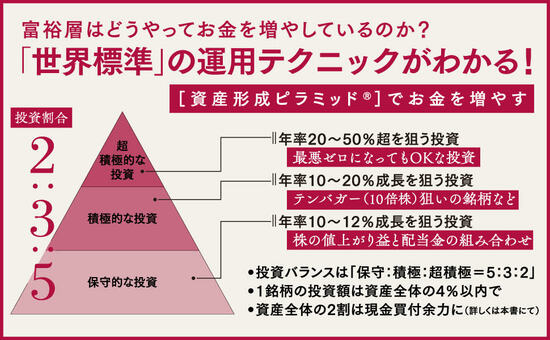

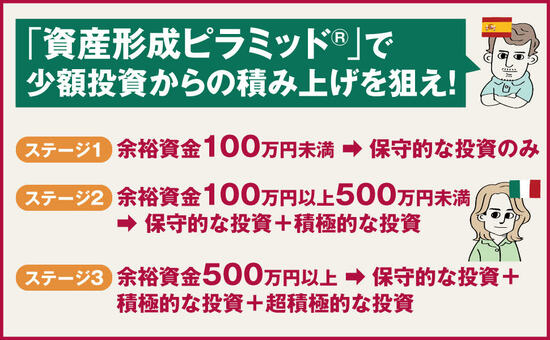

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

株式投資の理解を深める

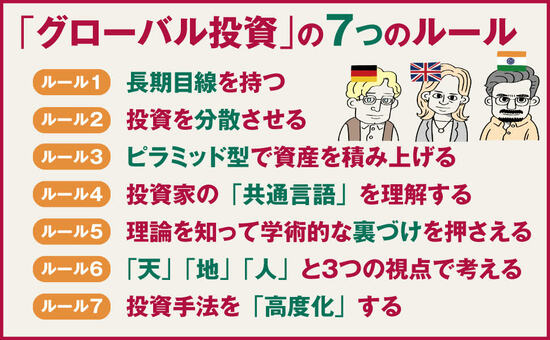

【前回】からの続き グローバル投資7つのルールの後半戦です。本書のPART2に引き続き、残り4つのルールを解説します。

本書のPART3のルールを知ることで、伸び盛りの富裕層がどういう視点でグローバル投資をしているかを覗き見ることができるでしょう。それにより、富裕層未満の個人投資家も株式投資への理解が深まり、運用成績が上向くきっかけになるはずです。

【ルール4】投資家の「共通言語」を理解する

米国のMLB(メジャー・リーグ・ベースボール)には、日本のプロ野球にはないさまざまな専門用語があります。

OPS(統計学を駆使したデータ分析戦術の用語、バッターの出塁率と長打率を足し合わせたもの)、WHIP(同じく、ピッチャーが1イニングに打者と四球で何人の走者を許したかを示すもの)、バックドア(外角ボールゾーンからストライクをとるボール)といった「共通言語」を理解すると、MLBのテレビ中継が何倍にも楽しめるでしょう。

【鉄板の指標①】PER(株価収益率)

同じように株式投資にも、投資家たちの「共通言語」があります。なかでもPERとPBRという共通言語がよく知られています。PER(株価収益率)は、企業の利益水準に対して、株価が高いか安いかを示すもの。株価を1株あたりの純利益(EPS)で割って求めます。

日本株の場合はPER15倍程度が平均的だと認識している投資家が多いと思います。そして、PERが50倍とか60倍など高いと株価は割高であり、5倍とか6倍など低いと株価は割安という具合に株価の判断材料として使われます。そのわかりやすさゆえに、米国でもよく使われます。

【鉄板の指標①】PBR(株価純資産倍率)

PBR(株価純資産倍率)は、企業が持っている純資産に対して、株価が割安か割高かを評価するもの。時価総額を、純資産で割って求めます。PBRが高いと純資産に対して株価が割高で、低いと割安と評価できます。PBRが1.0倍なら、株価と資産価値(解散価値)が同じであることを意味します。

理論上はPBRが1.0倍を下回ることはないはずですが、日本株にはPBRが1.0倍を下回る銘柄も多く、経営不安などがなく、保有資産の簿価(帳簿価格)と時価(実際の価格)の乖離が小さい場合は割安と評価されます。

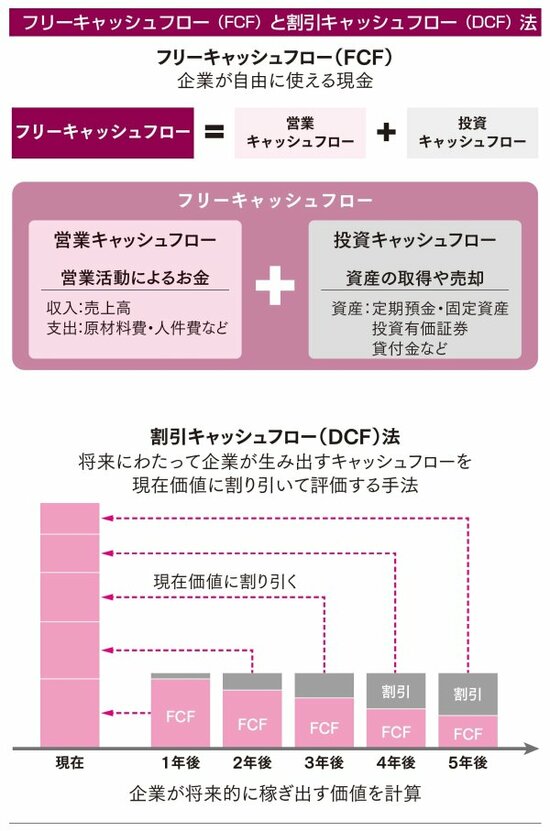

フリーキャッシュフロー(FCF)

割引キャッシュフロー(DCF)法

グローバル株でも米国株でもPERとPBRに目配りすべきですが、それ以外に日本株ではさほど重視されていない共通言語があります。具体的には「フリーキャッシュフロー(FCF)」と「割引キャッシュフロー(DCF)法」です。

フリーキャッシュフローとは、ごくシンプルにいうと、企業が自由に使える現金のこと。本業による稼ぎが中心となる「営業キャッシュフロー」、事業拡大に関するお金の出入りが中心となる「投資キャッシュフロー」を合計したものです。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。