いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

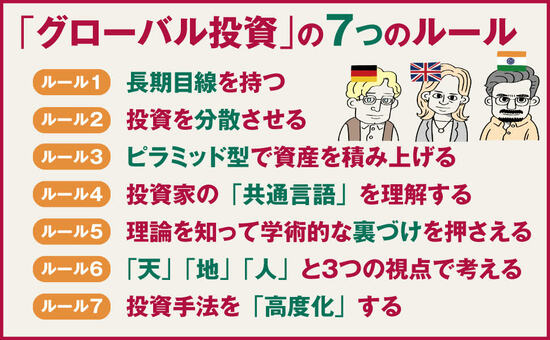

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

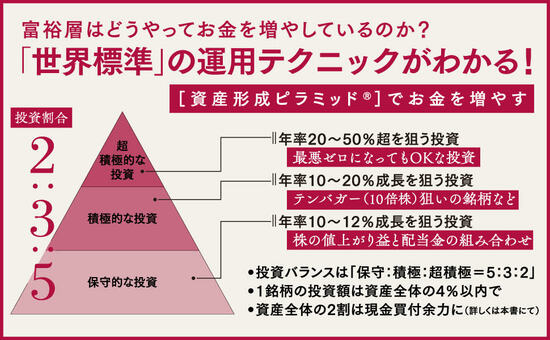

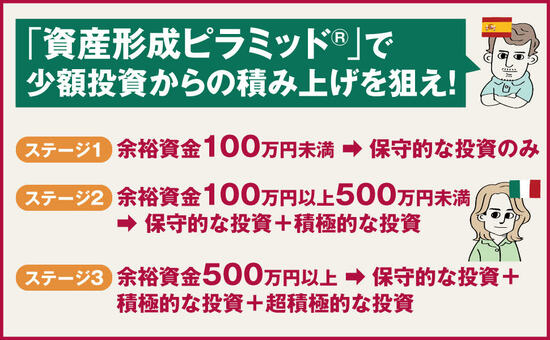

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

世界経済のキーストーンをウォッチ

【前回】からの続き マクロ的な要因は、いろいろとありますが、目を向けるべきは、世界経済の要石(キーストーン)である米国経済の動向です。

昔から「米国がくしゃみをすると、日本が風邪をひく」といわれるように、米国の動向をウォッチしていれば、それに追随する日本経済の動向は予測できます。

米国の株式市場が下落すると日本の株式市場も下がりやすいですし、米国市場が上昇すると日本市場も上がりやすいです。

マクロでは米国の

金利・物価・雇用に注目

日本経済だけではありません。世界経済全体が米国経済の影響を受けやすいため、グローバル企業の業績や株価も、米国のマクロ的な要因に左右されやすいのです。

米国のマクロ的な要因はいろいろとありますが、わかりやすく3つに絞って注目していきましょう。

それは「①金利」「②物価」「③雇用」です。順番に解説しましょう。

長期金利と短期金利の差に注目

①金利は、米国の長期金利(10年もの国債金利)が、どの水準にあるのかがポイントになります。今後上がるのか、下がるのかという方向性の見極めも求められます。

さらに加えると、長期金利と短期金利の差(これを「長短金利スプレッド」といいます)にも目を向けましょう。これが景気の先行きを反映するからです。

短期金利の水準は、本来なら長期金利よりも低いはずですが(定期預金でも、短期より長期のほうが金利はいいですね)、短期金利が長期金利を上回る「逆イールド」が生じると、それから半年から1年後に景気後退入りを招く傾向にあるといわれています。

政策金利の動向をチェック

なぜなら、短期金利の急騰は、過度な金融不安や政策変動などで起こるケースが多いからです。

逆イールドの代表は、「3ヵ月もの米財務省短期証券」の金利が、「10年もの国債」の金利を上回ることです。

政策金利を動かすのは、各国の中央銀行――日本では日本銀行、米国ではFRB(連邦準備制度理事会)、ユーロ圏ではECB(欧州中央銀行)です。

その中央銀行が、金利を動かす鍵となるのが、次に説明する②物価と③雇用の状況なのです。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。