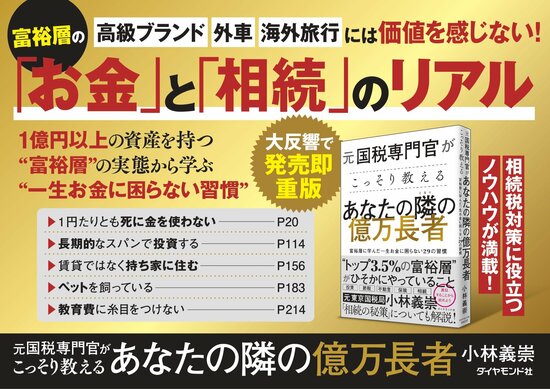

経済的に恵まれない母子家庭に育ち、高校・大学は奨学金を借りて卒業。そのため、1000万円に迫る“奨学金という名の借金”を背負うことになった。そこで、郷里に母を残して上京、東京国税局の国税専門官となった。配属を希望したのは、相続税調査部門。「どうすればお金に悩まされずに済むのだろう?」と考え「富裕層のことを知れば、なにかしらの答えを得られるのではないか?」と思い至ったからだった。国税職員のなかでも富裕層が相手となる相続税を担当するのは、たった1割ほど。情報が表に出てくることはほとんどない。10年ほど携わった相続税調査で、日本トップクラスの“富裕層のリアル”に触れた『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の著者が、富裕層に学んだ一生お金に困らない29の習慣を初公開する!

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。

さらに相続税を

節税する方法

【前回】からの続き 購入した家や土地を賃貸すれば、さらに評価額を下げることができます。

これは、家を借りている人の権利(借家権)や、土地を借りている人の権利(借地権)を差し引いて、相続税の評価計算をするというルールがあるからです。

たとえば、相続税の評価額が6000万円の土地と2000万円の建物があるとしましょう。これを時価に直すと1億円ほどと考えられます(【前回】記事参照:「不動産は時価よりも低く評価される」)。

相続税の評価額が

どれだけ下がるのか?

この土地・建物を空き家のままにしていると、計8000万円の評価額をもとに相続税がかかるわけですが、賃貸用として利用した場合、場所にもよりますが計5500万円ほどに評価額は下がります。

このような減額効果は、地価の高い土地ほどアップします。また、後ほど説明する「小規模宅地等の特例」という方法を使うと、さらに節税することも可能になります。

ただし、不動産を活用して過度な節税をすると税務署から指摘を受け、追徴課税を受けるおそれがあります。

相続税は他人事ではない

この点については本書201ページのコラムであらためてとり上げます。なお、このような相続税の節税は、以前は一般の人にとってあまり縁のないものでした。

そもそも相続税がかかる人がわずかでしたから、節税を考えるまでもなかったのです。しかし、相続税がかかる人の割合は、年々伸びています。

2022年12月に国税庁が発表した情報によると、全死亡者のうち約1割の人が相続税を申告しており、これは私が税務調査をしていた頃の2倍以上の割合です。

少子高齢化により税収不足が続く日本において、今後はさらに多くの人が相続税の問題に直面すると予想されます。したがって、富裕層の節税法を理解しておけば、いつか役立つはずです。【次回に続く】

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。