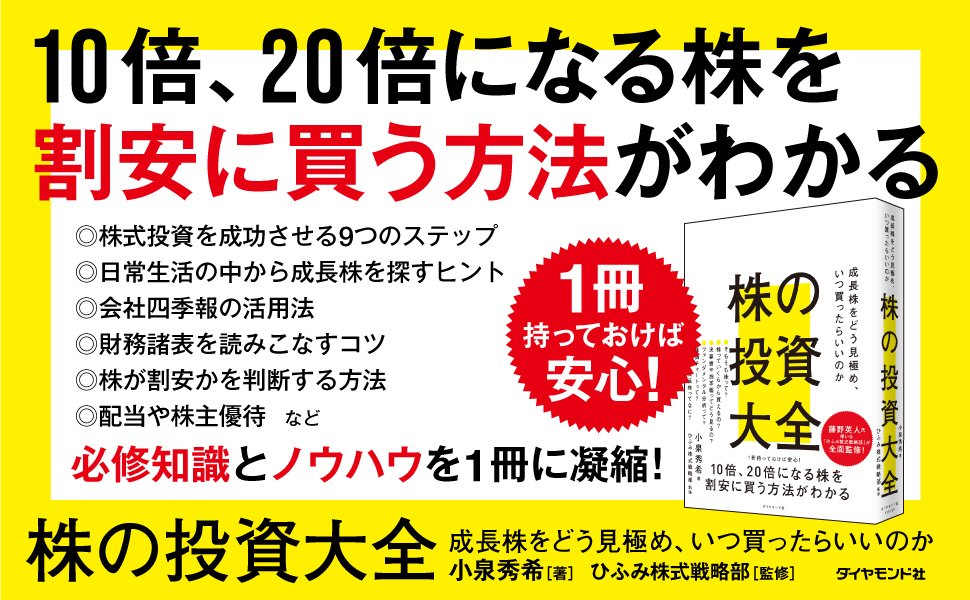

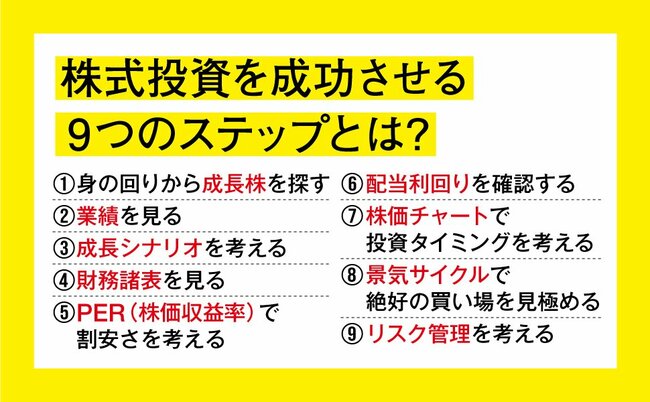

給与収入だけで老後資金をまかなえるのか不安に思う人が増えている。多くの人にとって「投資」がさけて通れない時代になってきた。資産を増やすという点で大きな選択肢の1つになるのが株式投資だ。「株投資をはじめたいけど、どうしたらいいのか?」。そんな方に参考になる書籍『株の投資大全ーー成長株をどう見極め、いつ買ったらいいのか』(小泉秀希著、ひふみ株式戦略部監修)が発刊された。「ひふみ投信」の創始者、藤野英人氏率いる投資のプロ集団「ひふみ株式戦略部」が全面監修した初の本。株で資産をつくるためには、何をどうすればいいのか? 本連載の特別編として、著者の小泉氏による書き下ろし記事の第4回をお届けする。今後の資産形成の参考にしていただきたい。

Photo: Adobe Stock

Photo: Adobe Stock

米国一辺倒より世界株投資を

過去10年の圧倒的なパフォーマンスによって、現在、NISA投資で最も人気ある投資対象は米国株になっている。

確かに、米国はIT分野をはじめ、バイオ・医薬、宇宙、電気自動車など有望分野で圧倒している。人口増加も続け、技術力も高く、株式投資の文化も根付いている。こうしたことを考えると、米国は今後もある程度は高いパフォーマンスを上げ続ける可能性はある。

しかし、歴史を振り返ると、一国の突出したパフォーマンスはなかなか継続しない。

米国株は今後も一定程度のパフォーマンスを継続する可能性はあるが、今後スローダウンして、株式市場の主役は入れ替わっていく可能性がある。そうした可能性を考えると、ここから長期的には米国株インデックスより世界株インデックスの方が優位性が高いのではないか。

世界株インデックスの6割は米国株が占めているので、米国株の高パフォーマンスが継続してもその恩恵は十分に受けられる。

一方、世界株インデックスには米国以外の国の株が4割含まれているので、米国以外の株が主役になった場合、その恩恵もある程度受けられる。米国株だけに投資するよりも、さまざまな可能性に対応できる。

今後、高成長が期待できるのはインドとアセアン

では、今後、長期的に米国株よりも高いパフォーマンスが期待できるのはどこの国の株か。やはり有望なのは新興国だ。

昨年末にリリースされたゴールドマン・サックスの予測レポートによると、2020年から2050年にかけて実質GDPの成長倍率の予測は、

世界2.6倍

米国1.7倍

ユーロ圏1.7倍

日本1.2倍

中国2.7倍

インド7.9倍

インドネシア5.7倍

ブラジル3.3倍

メキシコ3.8倍

となっている。

その他にもさまざまな調査機関の長期予測はあるが、おおよそこれに近い予測となっている。先進国より新興国の方が成長性が高く、特に、インドや、インドネシアなどのアセアンで高い経済成長率が予想されている。

成長率の大きさは、

人口増加と技術・制度の向上余地の大きさで決まる

経済成長は、人口動態、技術動向、社会制度などで決まる。

インドやその他の新興国が高い経済成長率となる主な根拠は人口の増加、特に生産年齢人口の増加である。これはかなり確実性の高い要因だ。

経済が成長していくためには、教育インフラや産業インフラ、技術的な基盤、政府の成長戦略など揃っていることが必要だ。

現状、これらの条件が全て優れていて、世界の最先端をいくのは米国だ。

しかし、グローバル化が進む状況の中では、技術動向や社会制度などは、高いパフォーマンスを上げてきた最先端の国を見本に、新興国がキャッチアップしていく可能性が高い。人口動態に加えて、技術や社会制度の向上余地の大きさを考えると、やはり新興国株への投資は長期的に魅力が高そうだ。

中国株も不調を脱する可能性がある

それにもかかわらず、現状、新興国株投資は不人気だ。その理由は、ここ10年、新興国株のパフォーマンスが低調だったからだ。

新興国株のパフォーマンスがこの10年低調だった最大の原因は、新興国株インデックスの40~50%を占める中国株のパフォーマンスが低調だったことだ。

しかし、中国経済はこの10年も、コロナ禍の時期を除けば年率5%以上の高い成長をキープしている。それにもかかわらず株価が低調だったので、「経済成長しているからといって、必ずしも株価が上がるとは限らない」という説を唱える専門家まで出てきた。

しかし、中国株が最近まで低調な動きを続けてきたのは、1990年から2007年にかけて上海総合指数が52倍とあまりにも急激な上昇となり、その反動が続いているからだ。1990年から2022年までの期間をとってみれば上海総合指数の平均上昇率は、年率12%と非常に高い。長期的にみれば、「経済が成長すれば株価は上昇する」のだ。

中国株の調整期間(株価上昇が休憩している期間)は16年経過した。休憩時間としては十分だし、割高感もすっかりなくなった。政治リスクは気になるが、中国経済が今後も高い成長率を続けるなら、中国株も長期的に見て有望だといえるだろう。だとするならば、中国株を含む新興国株インデックスは、長期的に有望な投資先になると考えられる。

新興国インデックス投信を選ぶ基準

新興国株インデックス投信には、MSCIエマージング・マーケット・インデックスという指標に連動するものと、FTSEエマージング・インデックスという指標に連動するものがある。

この2つの最大の違いは、前者が韓国を含み、後者が含まないことだ。

韓国はすでに一人当たりGDP(国内総生産)が日本と肩を並べ、日本と同じく少子高齢化が進み始めている国であり、新興国というより先進国に分類するべき国だ。新興国投資を考えるなら、韓国を含まないFTSEエマジーング・インデックス連動型の投信にするべきだろう。

長期投資なら、できるだけコストが安い投信を選ぶことも大切だ。新興国インデックス投信の場合、買付手数料はゼロ、毎年取られる手数料である信託報酬は、年率0.2%程度の水準が一つの選択基準となる。

(※本稿は、書き下ろし記事です)

株式・金融ライター

東京大学卒業後、日興證券(現在のSMBC日興証券)などを経て、1999年より株式・金融ライターに。マネー雑誌『ダイヤモンドZAi』には創刊時から携わり、特集記事や「名投資家に学ぶ株の鉄則!」などの連載を長年担当。『たった7日で株とチャートの達人になる!』『めちゃくちゃ売れてる株の雑誌ザイが作った「株」入門』ほか、株式投資関連の書籍の執筆・編集を多数手がけ、その累計部数は100万部以上に。また、自らも個人投資家として熱心に投資に取り組んでいる。市民講座や社会人向けの株式投資講座などでの講演も多数。

ひふみ株式戦略部

投資信託ひふみシリーズのファンド運用を担うレオス・キャピタルワークスのメンバーにより構成された本書監修プロジェクトチーム。

ひふみ投信:https://hifumi.rheos.jp/