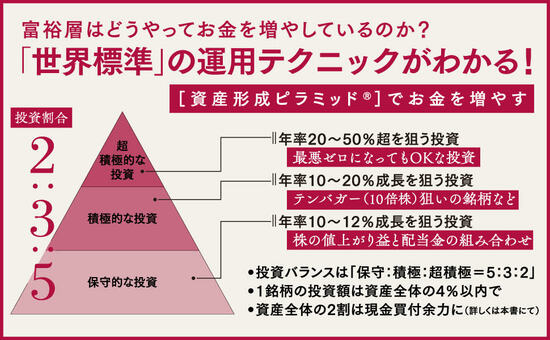

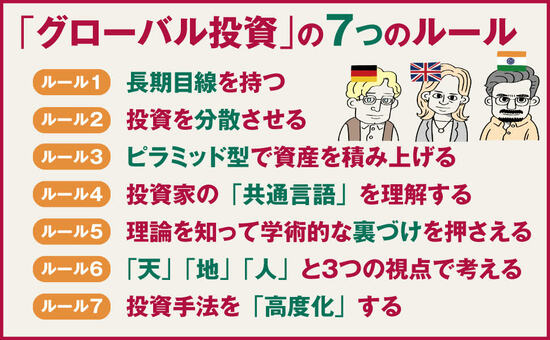

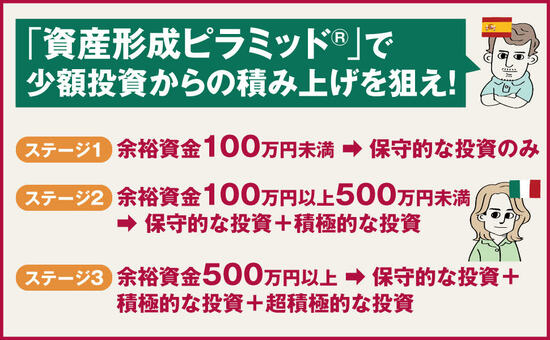

米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説! 投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意をわかりやすく伝授する。

photo:Adobe Stock

photo:Adobe Stock

いずれ日本市場にも

導入されそうな“空箱上場”とは?

【前回】からの続き SPAC(特別買収目的会社)自体は、上場した時点では、自社では事業を行わない「ペーパーカンパニー」です。

それは、中身のない「空箱」のようなもの。実際、“空箱上場”とも呼ばれています。

日本でのSPACとは?

日本政府の成長戦略実行計画では、SPACを活用したスタートアップの上場の流れを次のように整理しています。

①企業の目利き能力を持つ運営者がSPACを設立。

②運営者は、SPACを株式市場に上場し、最初の資金調達を行う。

③SPAC上場後、運営者は、買収先候補のスタートアップを選び、買収を交渉。

④運営者は、買収についてSPACの株主総会で提案し、株主(一般投資家を含む)の承認を得る。

⑤上場により一般投資家から調達した資金は信託しなければならず、一般投資家は買収に反対であれば資金の返還を受けることができるなど、投資家保護の仕組みがある。なお、買収が実施される際には、機関投資家等から追加の資金調達が行われる。

⑥SPACに買収されることにより、スタートアップが上場企業となる。

②運営者は、SPACを株式市場に上場し、最初の資金調達を行う。

③SPAC上場後、運営者は、買収先候補のスタートアップを選び、買収を交渉。

④運営者は、買収についてSPACの株主総会で提案し、株主(一般投資家を含む)の承認を得る。

⑤上場により一般投資家から調達した資金は信託しなければならず、一般投資家は買収に反対であれば資金の返還を受けることができるなど、投資家保護の仕組みがある。なお、買収が実施される際には、機関投資家等から追加の資金調達が行われる。

⑥SPACに買収されることにより、スタートアップが上場企業となる。

「超積極的な投資」としての活用

空っぽのSPACの全部に中身が入るわけではありません。空箱が空箱のままで終わり、投資が空振りに終わるリスクがあります。

それはそれでリスクとして引き受けたうえで、SPACに投資するのはアリだと思います。

いってみれば、宝くじを買うような感覚の「超積極的な投資」の位置づけです。【次回へ続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。