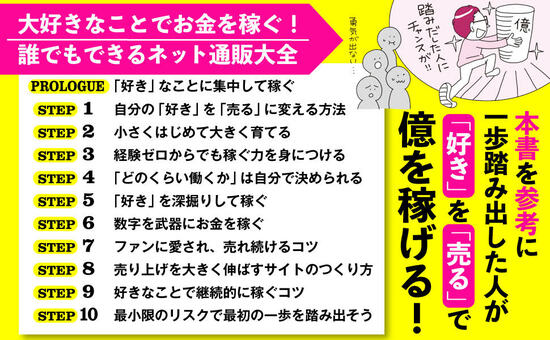

【楽天のプロ講師が教える“1年半無収入”からの大逆転ノウハウ初公開!】ネットショップを運営した経験はゼロ。なのに、なぜ急にネット通販をするようになったのか? 1日の終わりにワインを飲むのが好きで、その「好き」が高じて、無謀にも仕事をやめて、新たに「ワインを仕事にする!」と決めた。限りある人生、どうせなら「好きなことを仕事にしたい」というだけの理由だった。それが開業して3年後には年商3400万円、5年後には年商6500万円、いまは年商7億円超にまで成長! 開業資金ゼロ・在庫ナシでもOK、さらには週1回(もしくは月1回)パソコンを開くだけでも稼げる方法がある。限りなくゼロに近いリスクで、自分の「好き」を仕事にするノウハウを初公開&全公開した話題の書『「おウチ起業」で4畳半から7億円 ネットショップで「好き」を売ってお金を稼ぐ!』(ダイヤモンド社)より一部を抜粋・編集したものをお送りする。

Photo: Adobe Stock

Photo: Adobe Stock

決算月は何月がいい?

法人化するとき、「決算月は何月にすればいいでしょうか?」と質問されることがあります。

一般的には国や地方自治体の会計年度である3月末が決算月、4月からが新年度とするケースが多いですが、私は「利益がいちばん多く出る月を年度初めとするのがいい」と答えています。

なぜなら、利益が多い月から年度がスタートすれば、得た利益をどう配分していくかを、1年かけて考えられるからです。

インボイス制度のしわ寄せ

また、課税事業者(消費税を納付する義務がある法人・個人事業主)が対象となる「インボイス制度」がはじまり、課税売上高1000万円以下の免税事業者である個人事業主は、取引先から値引きを要求される可能性があると危惧されています。

なぜなら、インボイス制度では免税事業者と取引をした場合、「支払った消費税」から「受けとった消費税」を差し引いて(マイナスして)支払うことができないと定められているからです。

免税事業者への

値引き要求のカラクリ

ちょっとわかりにくいと思うので、次の軽減税率の対象とならないケースで説明しましょう。

● 販売価格15万円 の 消費税1万5000円

課税事業者との取引であれば、納める消費税は1万5000円-1万円=5000円ですが、免税事業者との取引では、1万5000円をそのまま税金として納めなければならず、そのぶん利益が減少するのです。

そのため、利益が減ったぶんを穴埋めしようと、取引先が免税事業者に値引きを要求する可能性があるわけです。

2029年までは様子見?

免税事業者との取引はしたくないという事業者も出てくるかもしれません。

免税事業者であっても「消費税課税事業者選択届出書」を提出すれば、課税事業者となることが可能です。

2029年までは免税事業者からの仕入れでも控除を受けられる経過措置がありますが、その後は状況に応じて対応を検討する必要があるでしょう。

※本稿は、『「おウチ起業」で4畳半から7億円 ネットショップで「好き」を売ってお金を稼ぐ!』(ダイヤモンド社)より一部を抜粋・編集したものです。