生涯「いくらお金が必要か」が年齢別にわかる!

ライフプランニングサービスも登場

そのシミュレーションができるのが、同社が提供するライフプランニングサービス「マネパス」だ。

年齢や収入、支出(住宅取得含む)、結婚や出産などの予定を入力するだけで、生涯にわたりいつどの時点でどれほどのお金が必要かを示す個々のライフプラン表を作ることができる。それを基に同社のFPがどのような投資商品にどれほどの金額を投資していけばよいかを、アドバイスしてくれる。

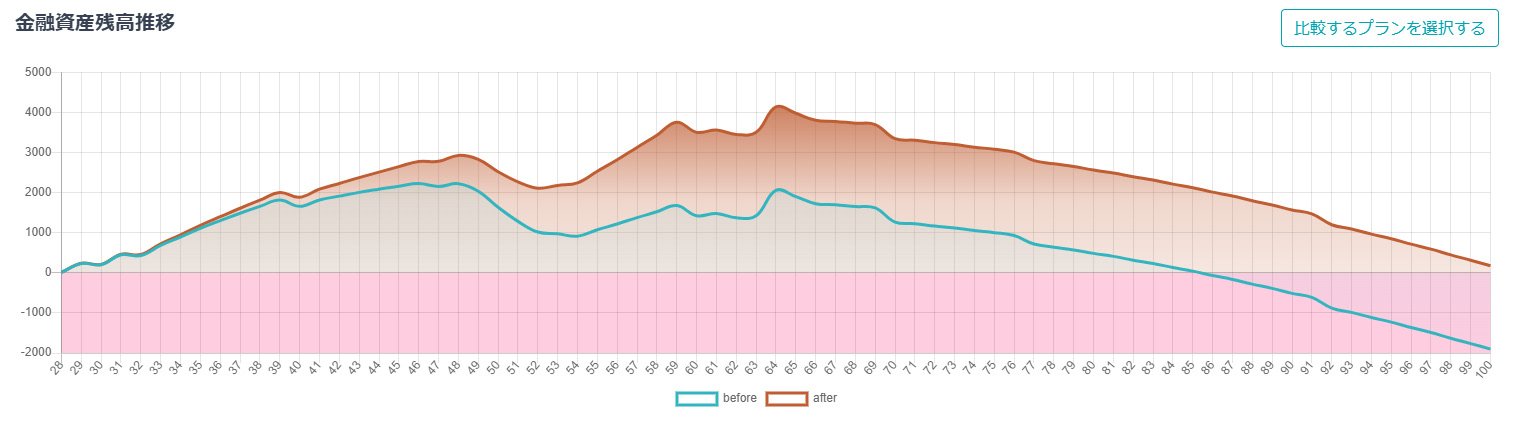

例えば、今後、男性28歳、女性28歳のZ世代が結婚した場合の新婚夫婦のシミュレーションを示したのが次のグラフだ。

ブロードマインドが提供する「マネパス」で作成したライフプランのシミュレーション。横軸は年齢(歳)、縦軸は金額(万円)

ブロードマインドが提供する「マネパス」で作成したライフプランのシミュレーション。横軸は年齢(歳)、縦軸は金額(万円)拡大画像表示

両者ともに64歳まで働き、年収は簡易的に、夫が450万円(現在)~600万円(定年59歳)の間で徐々に上がり定年後は300万円(60~64歳)、妻は370万円(変動なし)。子供は2人授かり、妻は産休・育休を1年ずつ取る設定とした。その他、物価上昇率や年金収入も加味している。

その上で、投資をしなかった場合(before)と、NISA口座で夫が毎月2.5万円、妻が1.5万円を各自60歳まで積み立てて65歳まで運用し、期待リターンを年利5%とした場合(after)の資産残高の推移を比べてみた。

すると、beforeでは40代後半から子供の教育費で資産が大きく減り、80代以降で資産がマイナスになるが、afterでは資産はプラスをキープし、100歳までマイナスにならない結果となった。

「こうして生涯の資産の増減が可視化されれば、長期にわたって投資していく目的がはっきりする。目の前の相場が下落しても、長い目で見る余裕が生まれ、一喜一憂せずに済む」と、FPで同社勤務の関優斗氏は言う。

実際、同社のコンサルティングサービスを利用して投資をする20代の若者も増え、相談件数はこの1年で2倍になっている。

その一人が、造園業に携わる23歳の下村富和(とわ)氏だ。貯金が好きで働き始めてから130万円を貯めた。だが、同社のFPに「物価が2倍になれば、貯金額の価値は半分になる」と助言を受け、資産を増やすために投資信託を始める決心をした。

「以前は将来のことを考えると不安になりがちだった。そこで、ライフプラン表を作り、月々2万5000円を積み立てることにした。目的を持って投資することが安心感につながる」(下村氏)

若者向けアプリで手軽に始める人もいれば、コンサルティングサービスを受けて手堅く行う人もいて、投資家人生のスタートは様々だ。アプローチは違うが、いずれも若者の投資へのハードルを下げる点は一緒で、今後も支持が高まりそうだ。