関税発動後、もし外国の輸出企業がドル建て価格を下げなければ、輸入品の価格上昇分は、全て米国の輸入業者と最終消費者の負担となる。逆に外国の輸出企業がある程度ドル建て価格を引き下げるなら、それに応じて輸出企業側の負担も生じる。

この点、トランプ1.0での対中国関税の場合は、どうであったか?その点については中国の輸出企業600社に対するアンケート調査の結果、中国企業はほとんど輸出価格を下げなかったことが報告されている。その理由としては「利益率が低すぎてこれ以上値下げできない」と、ほとんどの中国側輸出企業の経営者が挙げているそうだ(補注3)。その代わり、米国の対中国輸入総額は2023年には4272億ドルと前年から1000億ドル以上も減少した。

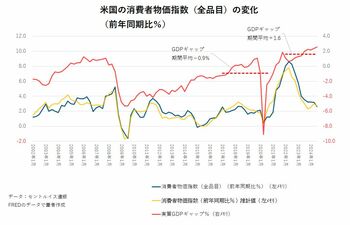

米国経済はすでにGDPギャップが大幅プラス

トランプ1.0では減税も中国関税引き上げも、問題になるような物価上昇を引き起こさなかった。なぜ今回は問題になるような物価の上昇が起こりそうなのか?筆者が考えるその要因のひとつは、冒頭で述べた通り、景気循環におけるステージが2017~20年と2024年以降では大きく異なるからだ。

それを端的に示すのが、GDPギャップの水準だ。GDPギャップ(%)は一般に以下のように計算される。

GDPギャップ(%)=((GDPの実績値/潜在GDP)-1)×100

潜在GDPとは、資本や労働が最大限に活用された場合に達成できる持続可能なGDP(総産出量)のことだ。従って景気後退期や景気回復期の途中まではGDPの実績値が潜在GDPを下回り、GDPギャップはマイナス%に振れる。一方、景気回復期の終盤や過熱期はプラス%に振れる傾向が強い。

この潜在GDPは米国ではCBOが推計、開示するものが使用されている。現在の潜在GDP成長率は実質2.0%前後だ。

GDPギャップは物価動向とも強い関係性がある。GDPギャップがマイナスの局面では、「総需要<総国内供給力」なので物価は下がりやすく、上がり難い。一方、GDPギャップがプラスの局面では、「総需要>総国内供給力」なので、物価は上がりやすい(また貿易収支は赤字が拡大しやすい)。

ここで図表1をご覧いただきたい。トランプ1.0の2017~20年の実質GDPギャップは2017年第1四半期のマイナス1.2%からスタートして平均値はマイナス0.9だった。

しかし2022~24年第3四半期の平均値はプラス1.6%で、24年第3四半期はプラス2.6%だ。総需要に対して総供給力の余力がなくなった状態で2022~23年のインフレ高進が起こったと言える。

関税引き上げが消費者物価を押し上げる経路

それではこうした状況を前提にトランプ2.0の関税引き上げが実行された場合、米国の消費者物価がどの程度上昇するか、試算してみよう。2023年1月の論考「『円高の逆襲』継続へ、背景に米国のインフレ鎮静化と日本の出遅れインフレ」で、米国の消費者物価指数は、「生産者物価指数→消費者物価指数」という2段階の回帰分析を行うとかなり精度の良い結果が出ることを示した。