この両者はどちらも、ビジネスの世界では企業のお金を扱う実学として機能しているが、根本の考え方は正反対である。双子でありながら、まったく似ていない兄弟なのだ。

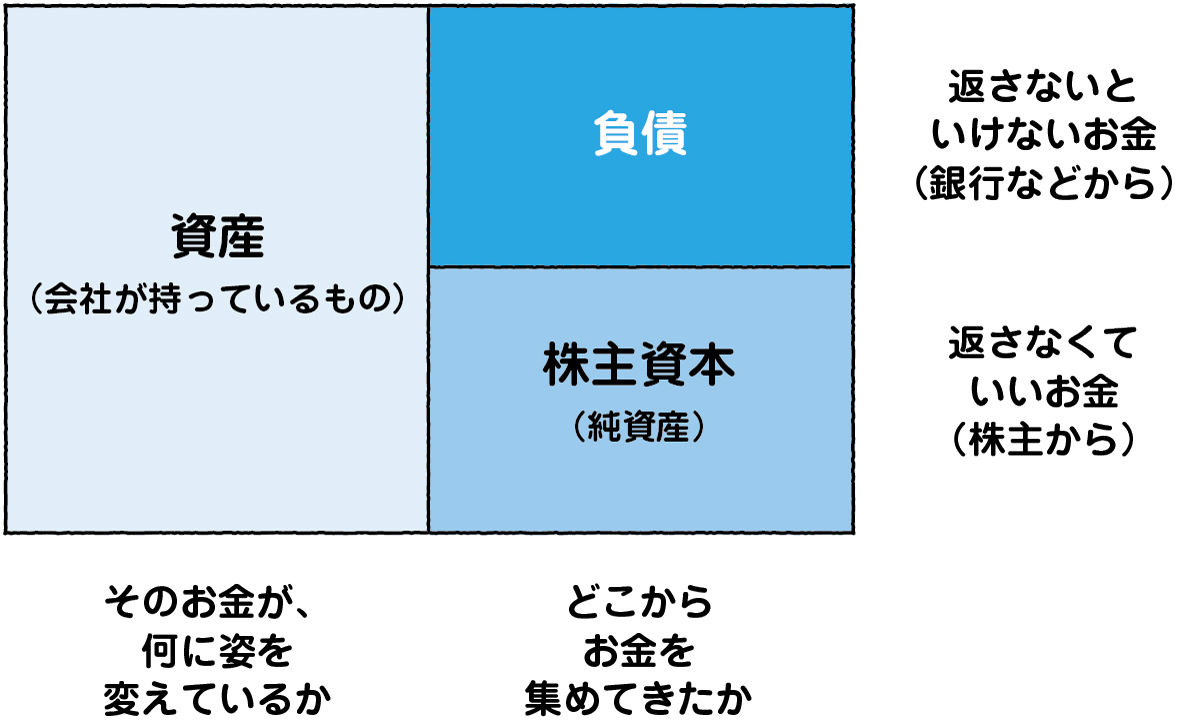

会計の世界では、会社の状態をバランスシート(貸借対照表)で表現する。

バランスシートは左右に分かれており、左側には企業が持っているもの(資産)が記載される。

「企業が持っているもの」には、預金のようなお金だけではなく、これから売る商品の在庫、商品をつくるための工場や機械、ビルや土地のような不動産、パソコンやデスクのような備品まで、ありとあらゆるものが含まえている。

一方、右側には、これらの資産を手に入れるためのお金を「どこから調達したか」を書くことになっている。したがって、右側の金額と左側の金額は、つねに釣り合って(バランスして)いないとおかしい。

なお、会社がお金を調達するルートは、銀行などから借金をするか(負債)、株主に株式を買ってもらうか(株主資本・純資産)のどちらかなので、右側は2つに分かれる。

話をわかりやすくするため、まったく負債のない上場企業H社を考えよう。完全な無借金経営であるH社の資金調達元は、すべて株式資本であるはずなので、資産(1億円)と株主資本(1億円)はバランスしている。

【問題】

H社が1株1000円で10万株を発行し、1億円の資金調達をした。

このときH社の企業価値はいくらになるのか?

H社が1株1000円で10万株を発行し、1億円の資金調達をした。

このときH社の企業価値はいくらになるのか?

コスト・アプローチで考えれば、この企業の価値は1億円である。なぜなら、この企業の資産の原価は1億円の株主資本だからだ。

実際、H社の社長が「今日で会社を解散します」と宣言し、すべての資産を売り払ったとすると、そこには1億円の現金だけが残る。これをH社の清算価値という。H社が解散すれば、株主たちにはその現金が返ってくることになる。

しかし、現実的にはH社の価値は1億円ではあり得ない。どういうことだろうか?