田中泰輔

持続力欠く1ドル110円、超相場視界良好なドルベース投資も

2020年の米景気と株価に堅調を保つ条件がそろいつつある。3回の利下げに続いて、米トランプ政権が大統領選挙に向けて米中摩擦緩和を演出すれば、ドル円は105~110円から上値を試す場面もあり得る。

1ドル100円への下落を当面回避、あくまで米大統領選までの小康か

株式市場は、8月のリスクオフはどこへやら、失地を一部回復した。契機は、米政権が中国との貿易交渉再開に前向きな姿勢を見せたことだ。

米中交渉が市場の呪縛解く端緒1ドル100円への緩急にも影響

世界のリスクオフ症状はシンクロし、一段の悪化に陥るかどうかの土俵際に来ている。踏みとどまるための鍵は何か。

「リスクオフで円高」の教訓生かす 1ドル100円経路での投資法

証券会社の予想は株高・円安に偏向しがちだ。株安・円高(外貨資産安)予想は顧客を不快にし、自らの営業の首を絞めるだけと忌み嫌う。証券会社の株高・円安予想を真に受けた投資家は、リスクオフで大損を被る歴史を繰り返し、投資意欲を減退させている。

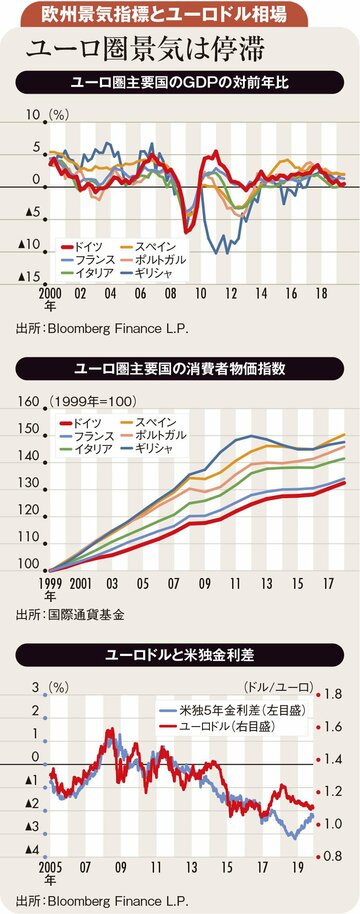

1ドル100円への円高リスク優勢 米中摩擦先送りでも英欧が影響

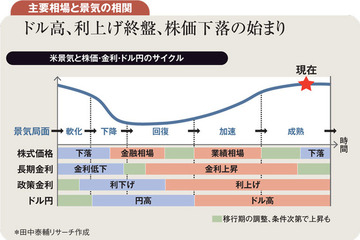

米国の景気も株価も上昇サイクル終盤を永らえる可能性がある。低インフレ下で利下げが可能なことに加え、トランプ政権は来年11月の大統領選挙まで景況・市況の維持に余念がない。

1ドル100円へのリスク警戒継続 低インフレで米景気サイクル変調

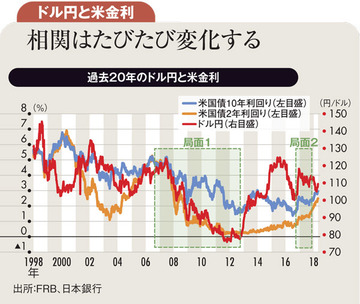

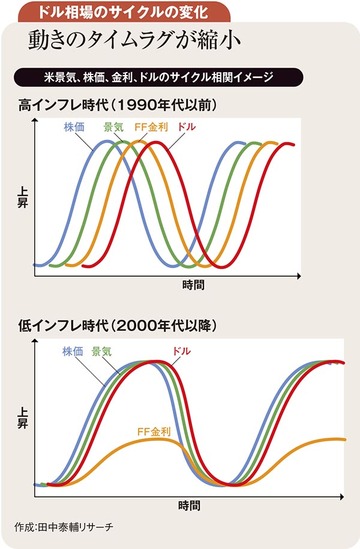

6月25日、ドル円は一時106円台へ下落。米国の景況悪化で、7月に利下げかという臆測が広がったためだ。しかし、金利低下期待を受け、株価は上昇した。「株高+金利低下+ドル安(円高)」の組み合わせだ。2012年から数年間、米株・金利・ドルはそろって上昇した。それが近年は3者まちまちになり、せいぜい2市場が短期間連動する程度。この相場をどう読み解くか。

覇権戦略と選挙戦術で米中を読む 来年ドル円100円以下の可能性

令和改元早々、米政権の対中関税引き上げ強行を受け、株安・円高が進んだ。米中摩擦で相場が振らされる展開は昨年から繰り返されている。投資に予言のようなものはなく、常にリスクに備えて動くべきことを踏まえて、米中摩擦に臨みたい。

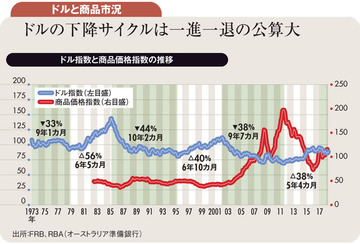

米景気終盤に狙う高金利投資 新興国通貨はまだ選別が必要

米景気がピークを過ぎると、株安・ドル安になるのが典型的なパターンだ。日本の投資家は円高で、内外株式も外貨資産もほぼ全滅となりやすい。このため景気の終盤では早めに、益出しの売りをするよう勧めてきた。その上で、株安・円高を経て再購入の時機が来るまで一休みするか、債券など高利回り資産を物色するかが選択肢となる。

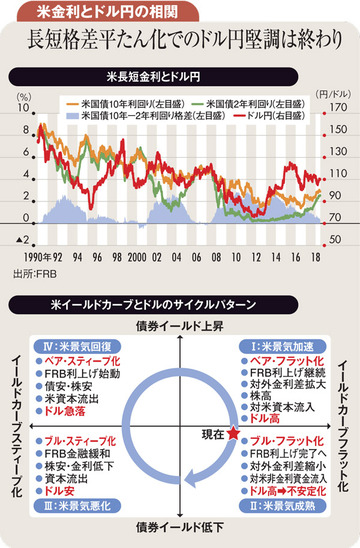

米逆イールド見極めに猶予あり、ドル円中期下方リスクに備えを

米国で長期金利が短期金利より低くなる逆イールド現象が発生した。長短金利格差(=イールドカーブ、以下YC)は、景気サイクルに沿って特有の傾きを見せる。過去には逆YC発生の約1年半後に米景気は後退に陥った。

1ドル=110円超では買い削減 戻り相場の伸びしろは限られる

ドル円は、104円台への急落を経て、110円超を回復した。今後数カ月、短期投資家には買い場もあろうが、中長期投資家にはドルの買い持ちを減らす場面とした2月16日号本欄の見方は変わらない。

数カ月内にドル円再浮揚の目 基本は売り場、買いは短期のみ

米国は景気拡大の終盤にあり、株価が調整色を見せ、ドル円も今後2年は下降サイクルとの見立てから、昨年後半以降、株やドルの買いポジションの削減を推奨した。ただ、今後数ヵ月は、相場がいったん持ち直しやすいとみる。

19~20年はドル円下降基調に再浮揚は買い場でなく売り場

年末年始にドル円も株価も急落した。米景気が陰ると、日本は株安と円高の同時進行でことさらに苦しむ。円での株式や外貨資産へのリスク投資は、好況時の株高・円安(外貨高)で全て良く、不況時の株安・円高でほぼ全滅する。それだけに、市場の変節の兆候を忠実に読み取り、投資の引き際の判断が重要になる。

米金利3%に絡む3シナリオ ドル高収束で20年90円台へ

ドル円相場は、今年早くに急落し、後半に持ち直した。ただし、米国で景気堅調を背景に金利が上昇しても、1ドル=110~115円を上値めどと想定してきた。上昇サイクルは終盤戦に入りつつある。今後1~2年では90円台を視野に入れている。

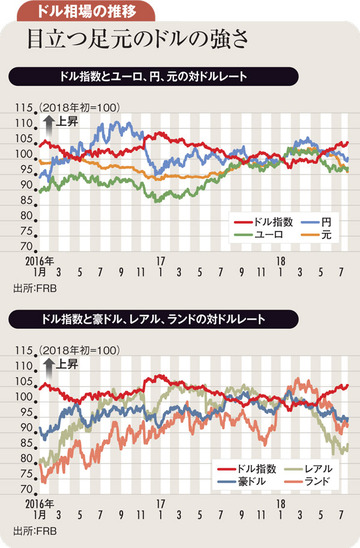

ドル高収束の兆しを見逃すな 一時退避し来る円高で再参入

景気もドル相場も上り坂の終盤。「まだ上がる」と相場の上澄みを狙う短期ドル買いは今でも可能だ。しかし、堅実な投資家には相場格言「まだ」は「もう」なりと言いたい。

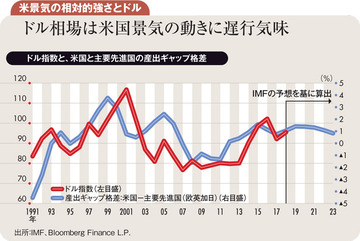

ドル相場は上り坂の終盤に 19年は米景気の変節が転機か

ドル相場の上り坂は終盤とみる。トランプ財政で来年まで伸長されつつあるが、道は次第に細り、切り立ち、足を踏み外しそうなリスクもチラホラ。短期投資ならまだ押し目買いに妙味を見いだせるが、中長期投資なら既保有分の売り場も考え始めたい。

ドルは来年にかけて天井圏に 110円以上は投機の短命相場

かく乱的とされがちな為替変動には、実は基本ロジックに沿う美しさがある。ただし、国と国の格差、短・中・長期で異なる主な動因の重層を読む分析は少々面倒だ。専門家の視点もさまざまで雑多な情報が溢れ、為替はかく乱的との心証が広まってきた。本欄では、数カ月~2年の中期を観測期間の中心に置き、情報を分別し、相場の主な動因への視座を定めるよう心掛けている。

ドル高終盤でトレンド追えず 不惑の視座は米経済とドル

金利上昇と株価がけん制し合う米景気終盤は、ドル相場も単純に上値を追えない。専門家の解説も小刻みな相場を追認して変転しやすくなる。

ドル円は当面底堅いが終盤戦 110円超の深追い買い注意

米経済成長は今年も来年も2%台後半と堅調で、利上げは今年さらに2回、来年も2~3回行われ、政策金利は3%に至る公算だ。FOMC(米連邦公開市場委員会)委員が考える中立金利水準もほぼ3%が中央値。

米長短金利が3%超に上昇でもドル円は110円台前半が天井

相場には攻め時がある。ドル円では、2012年暮れ~13年の安倍相場初期が四半世紀に1度級の攻め時だった。このときドル円は75~80円で、15年には125円台へ上伸した。一方、足元のように腰を据えて臨みにくい局面も巡ってくる。ドル、ユーロ、新興国・資源国通貨全般に悩ましい事情があり、円相場も翻弄されやすい。

米金利のドル円支持は続く 今年は100~110円が基本

2国間金利差が為替レート決定に関わることは経済理論からも説明できる。ドル円は、日本の金利が長年0%近傍のため、米金利だけで説明できる展開が多かった。ドル円は主に米好況下の金利上昇時に上向きやすいと認識される。